L’avantage en nature logement est un sujet essentiel pour les employeurs et salariés. Il représente un bénéfice accordé par l’employeur, consistant à fournir un logement gratuit ou à loyer réduit. Ce dispositif est soumis à des règles strictes en matière fiscale et sociale, particulièrement après les récentes réformes de 2025.

Dans cet article, nous allons explorer en détail ce sujet, avec des explications, des exemples pratiques, et des tableaux pour mieux comprendre les implications de l’avantage en nature logement.

Sommaire

Qu’est-ce que l’Avantage en Nature Logement ?

L’avantage en nature logement est une forme de rémunération non monétaire. Il est considéré comme un revenu imposable, selon l’article 82 du Code Général des Impôts (CGI), et doit figurer sur le bulletin de paie du salarié.

Caractéristiques principales :

- Fourniture d’un logement : L’employeur peut être propriétaire ou locataire du logement.

- Imposition : L’avantage est soumis à l’impôt sur le revenu et aux cotisations sociales.

- Évaluation : Peut se faire de manière forfaitaire ou selon la valeur locative réelle.

Les Nouvelles Réglementations en 2025

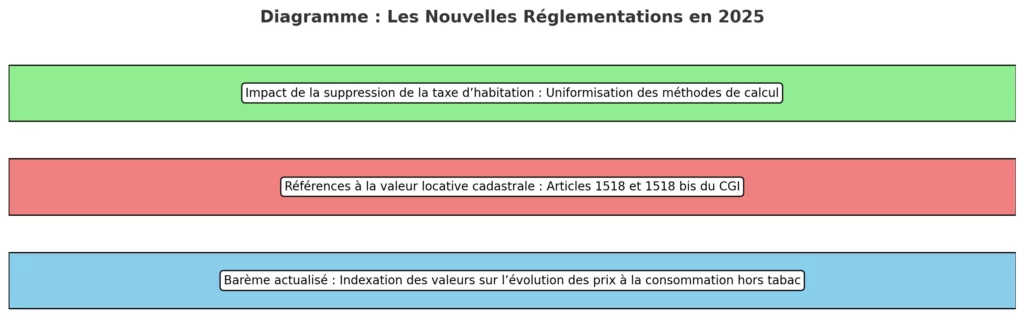

Depuis le 1ᵉʳ janvier 2025, des changements importants sont entrés en vigueur, notamment :

- Barème actualisé : Indexation des valeurs sur l’évolution des prix à la consommation hors tabac.

- Références à la valeur locative cadastrale : Conformément aux articles 1518 et 1518 bis du CGI.

- Impact de la suppression de la taxe d’habitation : Uniformisation des méthodes de calcul.

Méthodes d’Évaluation de l’Avantage en Nature

Deux méthodes principales permettent d’évaluer cet avantage : le forfait et la valeur locative réelle.

1. Évaluation Forfaitaire

Cette méthode repose sur un barème mensuel fixé par l’administration. Le calcul dépend :

- De la rémunération brute du salarié.

- Du nombre de pièces principales du logement.

| Rémunération brute (€) | 1 pièce (€) | Par pièce supplémentaire (€) |

|---|---|---|

| Inférieure à 1962,50 | 78,70 | 42,10 |

| Entre 1962,50 et 2354,99 | 91,80 | 58,90 |

| Entre 2355 et 2747,49 | 104,80 | 78,70 |

| Supérieure à 5887,50 | 222,70 | 209,60 |

Exemple :

Un salarié avec une rémunération brute de 2 500 € loge dans un appartement de 2 pièces. L’avantage est calculé ainsi :

104,80 € (1ʳᵉ pièce) + 78,70 € (2ᵉ pièce) = 183,50 €.

Ce montant est intégré à la rémunération pour le calcul des cotisations.

2. Évaluation à la Valeur Locative

Cette méthode s’appuie sur la valeur locative cadastrale ou, à défaut, la valeur locative réelle :

- Valeur cadastrale : Évaluée par l’administration fiscale.

- Valeur réelle : Basée sur les loyers pratiqués localement.

| Paramètres | Valeur réelle (€) |

|---|---|

| Valeur cadastrale annuelle | 12 000 |

| Superficie dédiée à l’usage privé (m²) | 80 |

| Loyer communal moyen par m² | 15 |

Exemple :

Si un logement mixte est utilisé à 60 % pour un usage privé, la valeur locative est proportionnée :

12 000 € x 60 % = 7 200 €.

Avantage en Nature Logement : Cas Pratiques

1. Loyer Versé par le Salarié

Si le salarié paie un loyer à l’employeur, ce montant est déduit de l’avantage en nature.

Exemple :

Un salarié bénéficie d’un logement dont la valeur locative est de 1 000 €. Il verse un loyer de 700 €.

Avantage en nature = 1 000 € – 700 € = 300 €.

2. Logement à Usage Mixte

Lorsque le logement est utilisé pour des besoins professionnels et privés, seule la partie privée est prise en compte.

Exemple :

Un appartement de 100 m² est utilisé à 40 % pour des besoins professionnels. Si la valeur locative est de 800 €, seule 60 % sera retenue :

800 € x 60 % = 480 €.

3. Couples ou Partage entre Salariés

Dans une entreprise où deux salariés partagent un logement, l’avantage est réparti.

Exemple :

Pour un logement de 2 000 € occupé par deux salariés, chacun bénéficie d’un avantage de :

2 000 € ÷ 2 = 1 000 €.

Avantages Accessoires : Eau, Gaz, Électricité

Les charges annexes, prises en charge par l’employeur, augmentent la valeur de l’avantage en nature :

- Électricité : 100 €.

- Chauffage : 80 €.

- Garage : 50 €.

Total des avantages accessoires :

100 € + 80 € + 50 € = 230 €.

Obligations des Employeurs

- Déclaration dans la DSN : L’avantage doit être mentionné dans la Déclaration Sociale Nominative.

- Bulletin de Paie : Intégrer l’avantage dans la rémunération brute.

- Régularisation : En cas de changement de méthode d’évaluation.

Sanctions en Cas de Non-Déclaration

Le non-respect des règles expose l’employeur à des sanctions sévères, notamment pour travail dissimulé. La jurisprudence récente (décembre 2024, n°2223-14.259) a renforcé les contrôles dans ce domaine.

Pourquoi l’Avantage en Nature Logement est-il Stratégique ?

- Optimisation fiscale : Permet de gérer efficacement les coûts salariaux.

- Attractivité : Renforce l’image de l’entreprise en offrant des avantages compétitifs.

- Conformité : Évite des litiges coûteux avec l’administration fiscale.

Conclusion

L’avantage en nature logement est un levier stratégique pour les employeurs, mais il nécessite une gestion rigoureuse. Avec les nouvelles règles de 2025, il est crucial de bien comprendre les méthodes d’évaluation, les obligations déclaratives et les implications fiscales.

Ce guide complet offre une vision claire pour optimiser la gestion de cet avantage, tout en respectant la législation en vigueur. Si vous êtes employeur ou salarié, gardez en tête ces points essentiels pour éviter les erreurs et tirer le meilleur parti de ce dispositif.