Le formulaire 2033, notamment le cadre IV, est un incontournable pour les entreprises françaises soumises à l’impôt sur les sociétés. En gros, il permet de déclarer les charges déductibles, c’est-à-dire toutes les dépenses qui réduisent le montant de l’impôt dû. Ce formulaire fait partie de la liasse fiscale, un ensemble de documents comptables obligatoires. Si vous êtes chef d’entreprise ou en charge de la comptabilité, bien maîtriser le cadre IV peut vous faire économiser gros et optimiser votre gestion fiscale.

Dans cet article, on va passer en revue tout ce que vous devez savoir sur ce formulaire : pourquoi il est essentiel, comment remplir chaque partie, et surtout, comment éviter les erreurs fréquentes. En fin de compte, vous serez prêt à naviguer facilement dans les subtilités du cadre IV et à optimiser vos déductions fiscales.

Pourquoi le Cadre IV est-il Crucial dans la Liasse Fiscale ? formulaire 2033

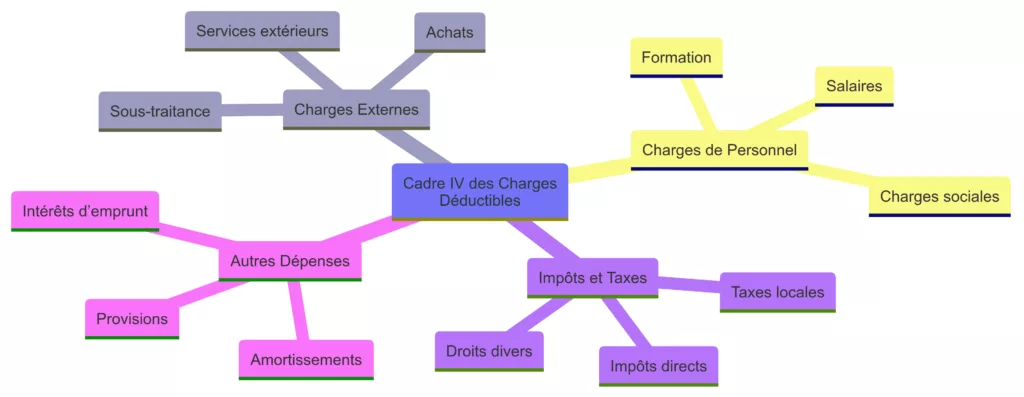

Tout d’abord, il faut comprendre que le cadre IV est l’élément du formulaire 2033 qui permet de détailler les charges déductibles d’une entreprise. C’est un peu le cœur de la liasse fiscale : c’est là qu’on peut indiquer toutes les charges externes, les charges de personnel, les impôts, les taxes, et bien d’autres dépenses qui impactent directement le résultat fiscal de l’entreprise. En d’autres termes, plus les charges déductibles sont précises et complètes, moins la base imposable sera élevée, ce qui signifie une optimisation du montant d’impôt à payer.

formulaire 2033-Aperçu des Types de Charges dans le Cadre IV

Les charges sont réparties en plusieurs catégories pour assurer une transparence fiscale. Chacune a ses spécificités et, bien sûr, ses avantages en termes de déduction. Voyons-les en détail :

| Catégorie de Charge | Description | Exemple |

|---|---|---|

| Charges de Personnel | Inclut salaires, primes, et autres frais relatifs au personnel. | Salaires bruts, cotisations |

| Achats Externes | Achats de biens et services directement liés à l’activité de l’entreprise. | Fournitures, prestations de service |

| Impôts et Taxes | Contributions obligatoires liées à l’activité. | Taxe professionnelle, CFE |

| Autres Charges | Divers frais annexes mais nécessaires à l’activité. | Intérêts bancaires, loyer |

Les Charges de Personnel

Les charges de personnel, comme les salaires bruts et les cotisations sociales, sont souvent parmi les dépenses les plus importantes pour une entreprise. Le cadre IV permet de les déclarer clairement, ce qui est essentiel car ces charges sont généralement déductibles de l’impôt sur les sociétés. Bien les catégoriser permet de maximiser les avantages fiscaux associés aux frais de personnel.

Les Achats Externes

Les achats externes regroupent tous les biens et services nécessaires au fonctionnement de l’entreprise. Cela peut inclure des fournitures, des outils, ou même les prestations de sous-traitants. Là aussi, ces dépenses sont souvent déductibles si elles sont bien documentées et directement liées à l’activité.

Les Impôts et Taxes

Bien qu’ils représentent une charge, les impôts et taxes comme la Cotisation Foncière des Entreprises (CFE) sont également des dépenses déductibles. Attention toutefois : seules certaines taxes peuvent être déduites. Il est donc important de bien comprendre quelles taxes sont éligibles pour éviter de faire des erreurs.

Les Autres Charges

Enfin, le cadre IV inclut une section pour les autres charges, un fourre-tout utile qui permet de lister les dépenses annexes comme les frais bancaires, les intérêts d’emprunt, ou même le loyer des locaux si nécessaire. Cette section est essentielle pour capturer toutes les dépenses liées à l’activité qui ne rentrent pas dans les autres catégories.

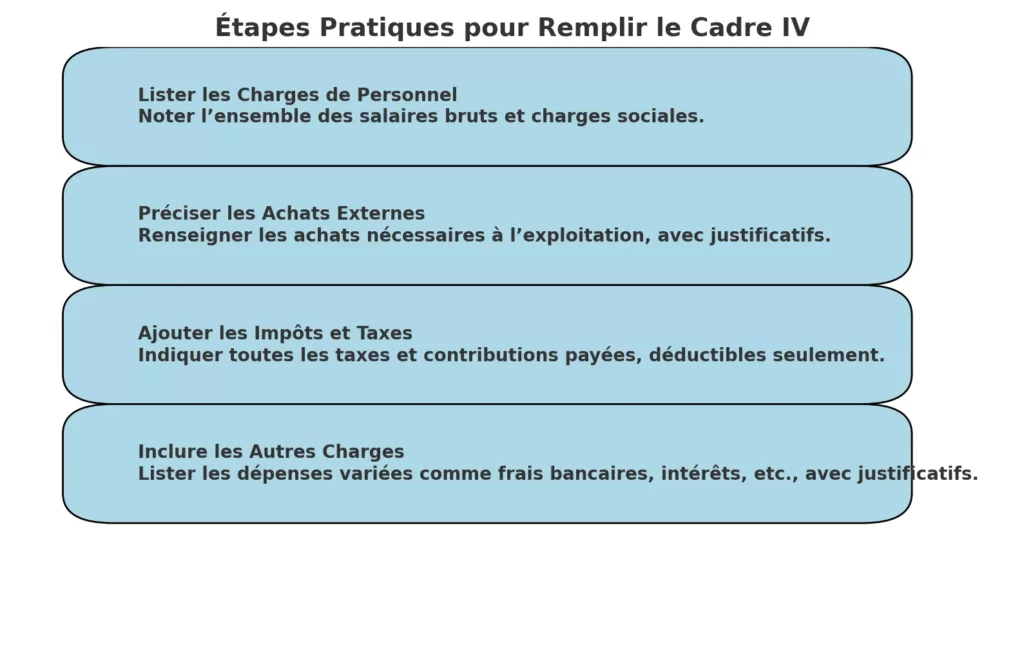

Comment Remplir le Cadre IV : Étapes Pratiques

Maintenant que l’on a une idée claire des types de charges à inclure, voyons comment remplir ce formulaire étape par étape. Remplir correctement le cadre IV permet d’éviter les erreurs fiscales coûteuses, tout en maximisant les déductions possibles.

- Lister les Charges de Personnel : Dans cette section, il faut noter l’ensemble des salaires bruts versés aux employés ainsi que les charges sociales associées. Assurez-vous de ne rien omettre, car chaque montant peut influencer la déduction finale.

- Préciser les Achats Externes : Renseignez ici les achats de biens et services indispensables à l’exploitation. Pour chaque dépense, assurez-vous d’avoir une facture ou un justificatif clair.

- Ajouter les Impôts et Taxes : Indiquez toutes les taxes et contributions payées par l’entreprise. Si une taxe n’est pas déductible, elle ne doit pas être incluse ici.

- Inclure les Autres Charges : C’est la section où vous pouvez lister les dépenses variées, comme les frais bancaires ou les intérêts. Encore une fois, gardez les justificatifs pour chaque montant déclaré.

Erreurs Fréquentes à Éviter dans le Cadre IV

Même en suivant les étapes, certaines erreurs peuvent se glisser.

| Erreur Fréquente | Conséquence Possible |

|---|---|

| Oublier des charges essentielles | Réduction des déductions fiscales possibles |

| Mauvaise catégorisation des charges | Erreurs en cas de contrôle fiscal |

| Ne pas mettre à jour les montants chaque année | Incohérences dans la déclaration et risques de redressement |

| Déclarer des charges non déductibles | Rejet possible par l’administration fiscale |

Optimisation Fiscale : Conseils pour le Cadre IV

Pour optimiser les déductions dans le cadre IV, il est essentiel de rester organisé et de suivre quelques règles simples :

- Conserver des Justificatifs : Toute charge doit être prouvée par un document officiel (facture, reçu). Conservez tout au cas où un contrôle fiscal serait effectué.

- Classer avec Soin : Utilisez une méthode de classement pour chaque type de charge. Cela facilitera la déclaration et la vérification.

- Faire des Révisions Annuelles : Passez en revue toutes les charges chaque année pour vous assurer que rien n’a été oublié et que chaque montant est exact.

Exemple de Déclaration de Charges pour le Cadre IV

Prenons un exemple concret d’entreprise pour mieux comprendre la déclaration des charges dans le cadre IV. Imaginons une PME de services.

| Catégorie de Charge | Montant | Justificatif |

|---|---|---|

| Charges de Personnel | 100 000 € | Bulletins de salaire, URSSAF |

| Achats Externes | 20 000 € | Factures de fournisseurs |

| Impôts et Taxes | 5 000 € | Avis d’imposition |

| Autres Charges | 10 000 € | Contrats bancaires, loyer |

Cet exemple montre comment les charges sont détaillées et catégorisées pour une déclaration en bonne et due forme. Plus vos informations sont complètes, plus la gestion fiscale de l’entreprise sera fluide.

Conclusion : L’Importance de Bien Remplir le Cadre IV du Formulaire 2033

Le formulaire 2033, cadre IV, est bien plus qu’une simple formalité : c’est un levier pour optimiser la fiscalité de votre entreprise. En listant correctement les charges déductibles, vous pouvez réduire la base imposable et, par conséquent, les impôts à payer. La clé pour bien remplir ce cadre est de rester organisé, de comprendre les différentes catégories de charges, et de toujours garder des justificatifs.

En conclusion, maîtriser le cadre IV demande un peu de rigueur, mais les avantages en valent la peine. Une gestion des charges optimisée peut faire une vraie différence pour la santé financière de votre entreprise. Alors, n’hésitez pas à vous appuyer sur des conseils comme ceux partagés ici, et prenez le temps de bien compléter chaque partie de ce formulaire !