La TVA, ou Taxe sur la Valeur Ajoutée, est un pilier fondamental des systèmes fiscaux européens. Bien qu’elle semble simple au premier abord – un pourcentage ajouté au prix de vente – elle cache une complexité importante, notamment dans le cadre des échanges internationaux et intra-européens.

En 2025, de nouvelles mesures et ajustements entrent en vigueur, obligeant les entreprises à s’adapter rapidement pour éviter des sanctions et optimiser leurs transactions. Ce guide complet vous permettra de comprendre les bases de la TVA, ses spécificités dans différents pays européens, et les meilleures stratégies pour une gestion efficace.

Sommaire

1. La TVA : un pilier incontournable des transactions européennes

La TVA est un impôt indirect perçu sur la consommation, payé par le consommateur final, mais collecté par les entreprises. Elle s’applique à presque tous les biens et services, à chaque étape de la chaîne de production et de distribution.

Pourquoi est-elle importante ?

- Pour les entreprises : Elle influe sur les prix, les marges et la trésorerie.

- Pour les gouvernements : Elle représente une source majeure de financement public.

- Pour l’Union européenne : Elle facilite l’harmonisation économique entre les pays membres.

En bref, la TVA est essentielle pour maintenir l’équilibre économique et fiscal au sein de l’Europe.

2. Les taux de TVA dans les différents pays européens

Les taux de TVA varient d’un pays à l’autre en fonction de leurs politiques économiques et sociales. Voici un aperçu des taux appliqués en 2025 :

| Pays | Taux standard (%) | Taux réduit (%) | Taux super réduit (%) |

|---|---|---|---|

| France | 20 | 10 / 5,5 | 2,1 |

| Allemagne | 19 | 7 | – |

| Espagne | 21 | 10 | 4 |

| Italie | 22 | 10 / 5 | 4 |

| Suède | 25 | 12 / 6 | – |

| Danemark | 25 | – | – |

| Pologne | 23 | 8 / 5 | – |

| Pays-Bas | 21 | 9 | – |

Points clés à retenir :

- Les pays nordiques comme la Suède et le Danemark affichent des taux standards élevés (25 %), reflétant leur modèle social.

- La France propose un taux super réduit de 2,1 % pour certains produits comme les médicaments remboursables.

- L’Italie et l’Espagne appliquent des taux réduits pour les produits alimentaires et les services essentiels.

3. Les secteurs bénéficiant de taux réduits

Les taux réduits de TVA s’appliquent à des produits et services jugés essentiels pour la population. Ces taux visent à alléger la charge fiscale sur :

- Les produits alimentaires.

- Les livres et produits culturels.

- Les transports publics.

- Les services de santé.

| Secteur | Taux réduit en France (%) | Taux réduit en Allemagne (%) |

|---|---|---|

| Alimentation | 5,5 | 7 |

| Transports | 10 | 7 |

| Livres | 5,5 | 7 |

| Électricité | 5,5 | 7 |

4. TVA et transactions intra-européennes : règles à suivre

L’Union européenne a mis en place un système harmonisé pour faciliter les échanges entre les pays membres. Cependant, certaines règles spécifiques doivent être respectées.

Le numéro de TVA intracommunautaire

Ce numéro unique est obligatoire pour toutes les entreprises réalisant des transactions au sein de l’UE. Il permet d’identifier les parties et d’assurer la traçabilité fiscale.

Le guichet unique OSS

Le guichet unique, ou One-Stop Shop, est une solution pratique pour les entreprises opérant dans plusieurs pays de l’UE. Il simplifie les déclarations et les paiements de TVA en centralisant tout dans un seul portail.

Exemple concret :

Une entreprise française vend des produits à des clients en Allemagne, en Espagne et en Italie. Plutôt que de déclarer la TVA dans chaque pays, elle utilise le guichet unique pour gérer toutes ses transactions de manière simplifiée.

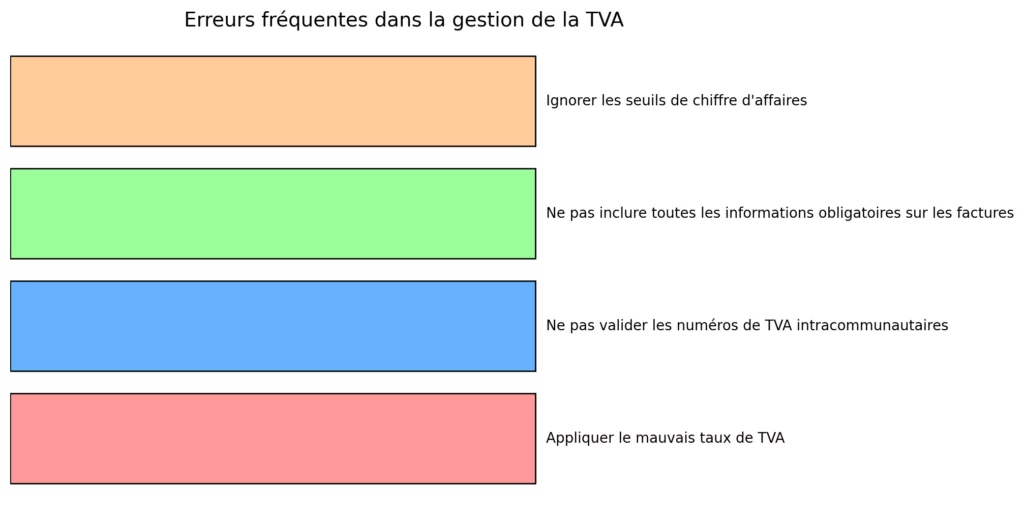

5. Les erreurs fréquentes dans la gestion de la TVA

Gérer la TVA n’est pas sans risques. Voici les erreurs les plus courantes que les entreprises commettent :

- Appliquer le mauvais taux de TVA.

Chaque pays a ses propres taux et exceptions. Une erreur peut entraîner des redressements fiscaux. - Ne pas valider les numéros de TVA intracommunautaires.

Utilisez la plateforme VIES pour vérifier que le numéro de votre partenaire commercial est valide. - Ne pas inclure toutes les informations obligatoires sur les factures.

Une facture incorrecte peut entraîner un rejet de la TVA déductible. - Ignorer les seuils de chiffre d’affaires.

Dans certains pays, dépasser un seuil spécifique oblige l’entreprise à s’enregistrer à la TVA.

6. Les nouveautés fiscales pour 2025

En 2025, plusieurs évolutions réglementaires sont attendues dans l’Union européenne. Ces changements visent à moderniser et harmoniser le système de TVA.

Harmonisation des taux

L’UE envisage de réduire les écarts entre les taux standard des différents pays pour limiter les distorsions de concurrence.

Digitalisation accrue

Les entreprises devront utiliser des outils numériques pour déclarer et payer la TVA, avec une automatisation renforcée.

TVA verte

Des taux réduits pourraient être introduits pour les produits durables, comme les panneaux solaires ou les voitures électriques.

7. Cas pratique : calcul de la TVA sur une importation

Prenons un exemple concret pour comprendre comment calculer la TVA dans une transaction internationale.

Scénario

Vous importez un produit de Suède (taux standard : 25 %) vers la France (taux standard : 20 %). Le prix HT est de 10 000 €.

Étapes du calcul

- TVA à l’importation (France) :

10 000 × 0,20 = 2 000 € - Prix total TTC en France :

10 000 + 2 000 = 12 000 €

Ce montant devra être déclaré et payé aux autorités françaises.

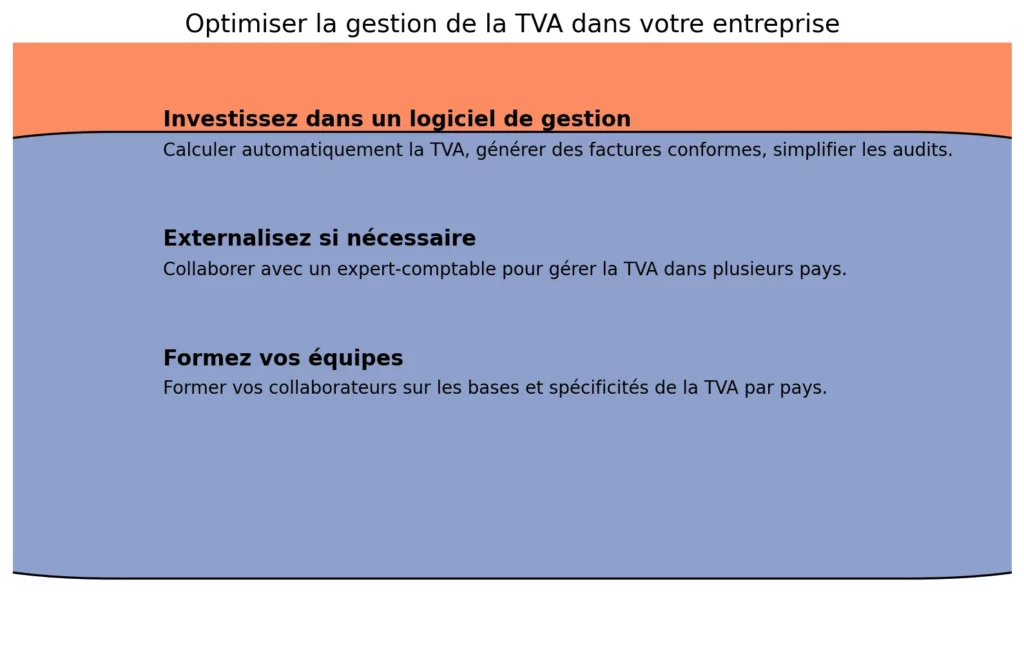

8. Optimiser la gestion de la TVA dans votre entreprise

Pour éviter les erreurs et maximiser l’efficacité, voici quelques astuces pratiques :

1. Investissez dans un logiciel de gestion

Un bon logiciel de comptabilité peut :

- Calculer automatiquement la TVA.

- Générer des factures conformes.

- Simplifier les audits.

2. Externalisez si nécessaire

Si votre entreprise opère dans plusieurs pays, un expert-comptable spécialisé en fiscalité internationale peut vous faire gagner du temps et réduire les risques.

3. Formez vos équipes

Assurez-vous que vos collaborateurs comprennent les bases de la TVA et ses spécificités par pays.

9. FAQ : Réponses à vos questions fréquentes

Quels produits bénéficient d’un taux super réduit ?

En France, les médicaments remboursables, les journaux et certaines œuvres culturelles bénéficient d’un taux super réduit de 2,1 %.

Comment récupérer la TVA sur les achats professionnels ?

Vous pouvez déduire la TVA payée sur vos achats dans votre déclaration fiscale, à condition de conserver les factures justificatives.

Quels sont les risques en cas d’erreur de TVA ?

Les sanctions incluent des amendes, des intérêts de retard et des audits fiscaux approfondis.

10. Perspectives pour l’avenir : la TVA à l’ère numérique

Avec la digitalisation croissante, la gestion de la TVA évolue rapidement. Voici les grandes tendances à surveiller :

- Déclarations en temps réel.

Les États membres exigent de plus en plus de transparence et des rapports en temps réel. - Automatisation totale.

Les outils d’intelligence artificielle pourraient révolutionner la gestion fiscale. - Harmonisation mondiale.

Bien que les taux restent différents, une convergence des principes de TVA est envisagée.

Conclusion

La TVA est bien plus qu’un simple pourcentage sur une facture. C’est un élément stratégique pour les entreprises, qui doit être géré avec précision et rigueur. En 2025, les nouvelles règles et tendances obligent les professionnels à s’adapter rapidement pour éviter les erreurs et optimiser leurs transactions.

En suivant les conseils de ce guide, vous pourrez non seulement rester en conformité avec la réglementation, mais aussi transformer la gestion de la TVA en un levier d’efficacité et de compétitivité.