Un chauffeur VTC doit gérer efficacement sa comptabilité pour assurer la rentabilité de son activité et respecter les obligations fiscales. Que vous soyez autoentrepreneur ou sous un autre régime, la tenue d’une comptabilité rigoureuse est essentielle pour éviter les erreurs pouvant entraîner des pénalités.

Faire appel à un comptable VTC BVTC ou à un expert en BVTC (bureau des véhicules de transport avec chauffeur) peut être une solution stratégique pour optimiser vos déclarations fiscales et alléger votre charge administrative. TVA, facturation, déclaration de revenus, optimisation fiscale : chaque aspect de la comptabilité VTC doit être maîtrisé pour garantir une activité stable et rentable.

Dans ce guide, nous allons détailler les obligations comptables des chauffeurs VTC, les meilleures stratégies pour optimiser leur fiscalité et les erreurs à éviter pour maximiser leurs revenus.

Sommaire

Les principales obligations comptables pour un chauffeur VTC – Comptable VTC BVTC

Un chauffeur VTC doit respecter plusieurs obligations comptables pour assurer la légalité et la rentabilité de son activité. Que vous soyez en microentreprise ou sous un régime réel, une bonne gestion comptable est essentielle pour éviter des pénalités fiscales et optimiser votre fiscalité.

Obligations comptables selon le statut – Comptable VTC BVTC

| Statut | Obligations comptables | TVA |

|---|---|---|

| Micro-entreprise | Livre des recettes, absence de comptabilité lourde | Exonéré sous 36 800 € |

| Entreprise individuelle (régime réel) | Tenue d’un bilan et compte de résultat | TVA à 10 % sur les courses |

| SASU / EURL | Comptabilité complète, déclarations fiscales précises | TVA à 10 % sur les prestations |

Les chauffeurs VTC sous régime micro-entrepreneur bénéficient d’une gestion simplifiée, mais ne peuvent pas déduire leurs charges réelles. En revanche, les entreprises au régime réel peuvent amortir leur véhicule, récupérer la TVA sur leurs dépenses et optimiser leur imposition.

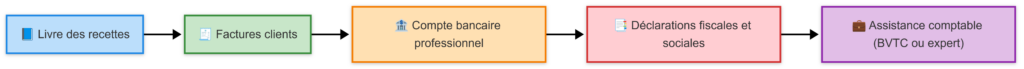

Documents obligatoires pour un chauffeur VTC

- Livre des recettes : relevé de toutes les transactions effectuées.

- Factures clients : preuves des courses réalisées, obligatoires en cas de contrôle.

- Compte bancaire professionnel : fortement recommandé pour séparer les finances personnelles et professionnelles.

- Déclarations fiscales et sociales : doivent être respectées pour éviter des sanctions financières.

L’assistance d’un comptable VTC BVTC ou d’un expert BVTC peut simplifier ces démarches et éviter les erreurs administratives. Une bonne organisation comptable permet non seulement de se conformer à la réglementation, mais aussi d’optimiser ses revenus et sa fiscalité.

Choisir le bon régime fiscal pour un VTC

Le choix du régime fiscal est crucial pour optimiser ses charges et maximiser son revenu net.

Régime micro-entrepreneur

Ce régime est souvent choisi par les chauffeurs VTC débutants, car il est simple à gérer.

Avantages :

- Pas de comptabilité lourde.

- Charges sociales allégées (22 % du chiffre d’affaires)

- Franchise en base de TVA sous 36 800 €

Inconvénients :

- Pas de déduction des charges réelles (carburant, assurance, entretien).

- Plafond de chiffre d’affaires limité à 77 700 €

Régime réel simplifié

Pour ceux qui dépassent le seuil de la micro-entreprise, ou qui souhaitent déduire leurs charges réelles, ce régime est plus adapté.

Avantages :

- Déduction des frais professionnels (carburant, entretien, leasing)

- Amortissement possible du véhicule

Inconvénients :

- Obligations comptables plus lourdes

- TVA à facturer dès le premier euro

Comparaison des régimes fiscaux

| Critères | Micro-entreprise | Régime réel simplifié |

|---|---|---|

| Déclaration de TVA | Non, sous 36 800 € | Oui, TVA à 10 % |

| Déduction des charges | Non | Oui |

| Comptabilité | Allégée | Complète |

| Charges sociales | 22 % du CA | 45 % du bénéfice net |

Gestion de la TVA pour les chauffeurs VTC

La TVA est une question centrale pour les chauffeurs VTC, car elle a un impact direct sur la rentabilité.

Quand faut-il facturer la TVA ?

- Si votre chiffre d’affaires dépasse 36 800 €, vous devez appliquer la TVA.

- Les courses de VTC sont soumises à un taux de TVA réduit de 10 %.

- Les autres prestations annexes (location de voiture avec chauffeur) sont à 20 %.

Récupération de la TVA

Si vous êtes assujetti à la TVA, vous pouvez récupérer la TVA sur certaines dépenses professionnelles comme :

- Carburant

- Entretien du véhicule

- Achat ou leasing du véhicule

Déclaration des revenus et charges sociales

Déclaration pour les auto-entrepreneurs

Les auto-entrepreneurs doivent déclarer leur chiffre d’affaires tous les mois ou tous les trimestres sur le site de l’URSSAF.

- Taux de cotisations sociales : 22 % du CA

- Taxe pour formation professionnelle : 0,3 % du CA

Déclaration pour les entreprises individuelles et sociétés

Elles doivent déposer une liasse fiscale comprenant :

- Bilan comptable

- Compte de résultat

- Déclaration des bénéfices

Réduction des charges et optimisation fiscale pour un VTC

Il est possible d’optimiser la gestion comptable et fiscale pour réduire la pression fiscale.

Déduction des frais professionnels

Pour les VTC sous régime réel, plusieurs dépenses sont déductibles :

| Frais déductibles | Explication |

|---|---|

| Carburant | Déductible à hauteur de l’usage professionnel |

| Assurance VTC | Obligatoire, donc déductible |

| Frais de péage | Justifiable avec facture |

| Achat d’un véhicule | Amortissable sur plusieurs années |

| Frais de comptabilité | Déductibles si vous faites appel à un expert-comptable |

Leasing ou achat d’un véhicule ?

Le choix entre acheter ou louer son véhicule a un impact fiscal important.

| Option | Avantages | Inconvénients |

|---|---|---|

| Achat | Amortissement, aucun loyer mensuel | Dépense initiale élevée |

| Leasing (LLD/LOA) | Mensualités prévisibles, moins de charges immédiates | Pas de propriété du véhicule |

Les Erreurs Comptables à éviter pour un chauffeur VTC

Une mauvaise gestion comptable peut avoir des conséquences graves pour un chauffeur VTC. Entre le risque de redressement fiscal, les pénalités URSSAF et la perte de certains avantages fiscaux, il est essentiel de respecter les obligations comptables. Un bon suivi financier permet d’optimiser la rentabilité de son activité et d’éviter des erreurs coûteuses.

1. Ne pas déclarer toutes les recettes

Chaque chauffeur VTC doit déclarer l’intégralité de ses recettes, sous peine de sanctions fiscales sévères. En cas de contrôle, l’administration fiscale peut reconstituer le chiffre d’affaires réel et appliquer des redressements accompagnés d’amendes. Pour éviter cela, il est recommandé de tenir un livre des recettes et d’enregistrer chaque course facturée.

2. Oublier d’appliquer la TVA après dépassement du seuil

Un chauffeur VTC en microentreprise bénéficie d’une franchise en base de TVA jusqu’à 36 800 € de chiffre d’affaires. Dès que ce seuil est dépassé, la TVA à 10 % sur les courses doit être appliquée. Une mauvaise anticipation peut générer une dette fiscale importante, car la TVA devra être reversée à l’État même si elle n’a pas été facturée aux clients.

3. Ne pas conserver ses justificatifs de dépenses

L’administration fiscale exige que toutes les charges professionnelles soient justifiées. Un chauffeur VTC doit conserver les factures d’achat de carburant, d’entretien du véhicule, d’assurance VTC et de frais divers. En cas de contrôle, l’absence de justificatifs peut entraîner la réintégration des charges dans le bénéfice imposable, augmentant ainsi l’impôt à payer.

4. Ne pas anticiper les charges sociales

Un chauffeur VTC auto-entrepreneur doit régler ses cotisations sociales auprès de l’URSSAF chaque mois ou trimestre. Une mauvaise gestion de la trésorerie peut entraîner des retards de paiement et des pénalités. Un comptable VTC BVTC ou un expert BVTC peut aider à mieux anticiper ces dépenses et assurer une gestion optimisée des finances.

Faire appel à un comptable VTC : une option rentable ?

Pour les chauffeurs VTC générant un chiffre d’affaires important, un expert-comptable spécialisé BVTC peut être une solution rentable.

Avantages d’un comptable VTC BVTC

- Optimisation fiscale et sociale

- Déclaration automatisée des obligations fiscales

- Éviter les erreurs pouvant coûter cher

Coût d’un comptable spécialisé VTC

| Type de service | Tarif moyen |

|---|---|

| Tenue de comptabilité annuelle | 800 – 1500 €/an |

| Déclarations fiscales et TVA | 400 – 800 €/an |

| Conseil et optimisation fiscale | 100 – 200 €/h |

Conclusion

La gestion comptable d’un chauffeur VTC ne doit pas être négligée. Que vous soyez en microentreprise ou au régime réel, bien organiser ses finances permet d’optimiser ses revenus et d’éviter les erreurs fiscales coûteuses.

Un bon suivi comptable, une gestion optimisée de la TVA et, si nécessaire, l’aide d’un expert-comptable VTC BVTC peuvent faire toute la différence entre une activité rentable et des difficultés financières.

En appliquant ces conseils, chaque chauffeur VTC peut assurer la pérennité de son activité et maximiser ses gains.