Les jeunes entreprises innovantes, ou JEI, sont des entreprises qui jouent un rôle clé dans le dynamisme économique en France, notamment dans le secteur technologique et scientifique. Pour les encourager à innover, à embaucher et à croître, l’État met en place une série d’avantages fiscaux très intéressants, qui leur permettent de réduire leurs coûts pendant leurs premières années d’activité.

Tu es une start-up ou une PME et tu veux savoir comment tirer le meilleur parti de ces avantages fiscaux ? T’inquiète, on va tout passer en revue, de manière claire et accessible, histoire que tu comprennes bien toutes les opportunités qui s’offrent à toi.

Le statut de Jeune Entreprise Innovante (JEI)

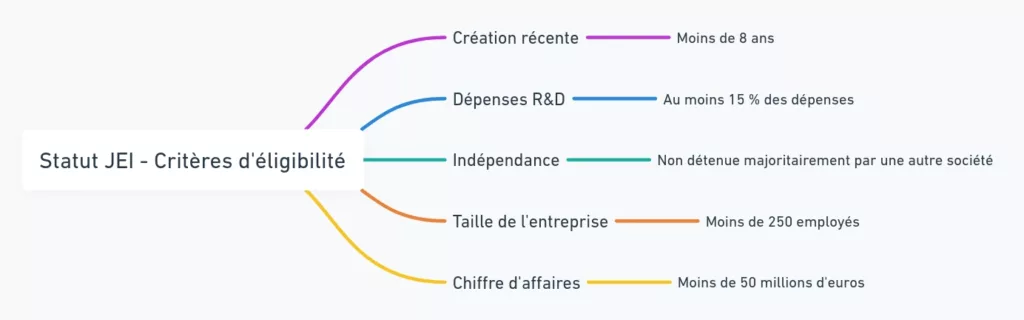

Avant toute chose, pour profiter des avantages liés au statut de JEI, ton entreprise doit répondre à certains critères. Le statut de JEI est attribué aux entreprises qui :

- Sont de création récente (moins de 8 ans),

- Consacrent au moins 15 % de leurs dépenses à la recherche et au développement (R&D),

- Sont indépendantes (ce qui veut dire qu’elles ne sont pas détenues majoritairement par une autre société),

- Emploient moins de 250 personnes,

- Et génèrent un chiffre d’affaires inférieur à 50 millions d’euros.

Si tu remplis ces conditions, tu peux accéder à plusieurs exonérations fiscales importantes, qui te permettront de réinvestir davantage dans ton entreprise et de concentrer tes efforts sur l’innovation plutôt que sur les taxes.

Les avantages fiscaux majeurs pour les JEI

Entrons maintenant dans le vif du sujet : les différents avantages fiscaux auxquels tu peux prétendre en tant que JEI.

| Type d’Avantage Fiscal | Description | Durée |

|---|---|---|

| Exonération d’Impôt sur les Sociétés | 100 % d’exonération la première année, 50 % la deuxième année | 2 ans |

| Exonération d’Impôts Locaux | Exonération totale de la CFE et de la CVAE | Jusqu’à 7 ans |

| Exonération des Cotisations Sociales | Exonération sur les salaires des personnels de R&D | Jusqu’à 8 ans |

| Exonération sur les Plus-Values | Exonération lors de la cession d’actions ou parts sociales | Variable selon le cas |

1. L’exonération d’impôt sur les sociétés (IS)

L’impôt sur les sociétés est souvent un des principaux fardeaux fiscaux pour une jeune entreprise. Mais bonne nouvelle pour toi : en tant que JEI, tu peux bénéficier d’une exonération totale d’IS pendant ta première année d’activité, et d’une exonération de 50 % pendant la deuxième année. Cela te permet de conserver plus de trésorerie pour réinvestir dans tes projets, sans être pénalisé par des charges fiscales importantes dès le départ.

2. Exonération des impôts locaux (CFE et CVAE)

En tant que JEI, tu es également exempté de Cotisation Foncière des Entreprises (CFE) et de Cotisation sur la Valeur Ajoutée des Entreprises (CVAE) pendant sept ans. C’est un autre gros coup de pouce qui te permet de diminuer tes charges et de te concentrer sur l’essentiel : l’innovation.

3. Exonération des cotisations sociales patronales

L’une des exonérations les plus intéressantes pour les JEI concerne les cotisations sociales patronales. Concrètement, cela signifie que tu n’as pas à payer les cotisations patronales pour les employés impliqués dans la recherche et le développement (R&D) de ton entreprise. Et cette exonération peut durer jusqu’à huit ans.

Imagine ce que tu pourrais faire avec ces économies ! Embaucher plus de personnel, investir dans des équipements de pointe ou encore développer de nouveaux projets ambitieux.

4. Exonération des plus-values

Si tu envisages un jour de vendre des parts de ton entreprise, le statut de JEI te permet aussi de bénéficier d’une exonération sur les plus-values réalisées lors de la cession de ces actions ou parts sociales. En gros, si tu vends une partie de ton entreprise à un moment donné, tu pourras conserver une partie des gains sans être trop taxé. Sympa, non ?

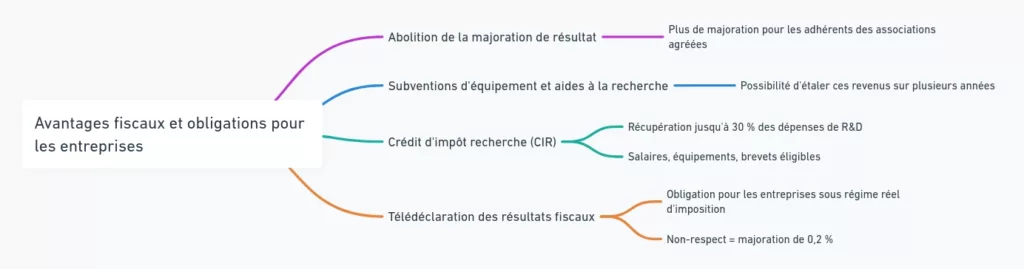

L’abolition de la majoration de résultat pour les adhérents d’associations agréées

Depuis peu, il y a aussi une autre bonne nouvelle pour les entreprises adhérentes à des associations agréées. Avant, ces entreprises devaient subir une majoration de résultat, ce qui augmentait leur base imposable. Mais ce n’est plus le cas ! Désormais, si tu adhères à un centre de gestion agréé ou à un organisme mixte de gestion agréé, tu n’auras plus à supporter cette majoration. Ça simplifie tes démarches administratives et te permet de réduire encore un peu plus ta charge fiscale.

Les subventions d’équipement et les aides à la recherche : comment les étaler

L’État français a également mis en place des mesures qui permettent aux entreprises de mieux gérer leurs finances lorsqu’elles reçoivent des subventions d’équipement ou des aides à la recherche. Au lieu d’être imposé immédiatement sur ces sommes, tu peux étaler ces revenus sur plusieurs années, ce qui te permet de lisser ta fiscalité et d’éviter un gros coup de massue fiscale dès la réception de la subvention.

Ça, c’est particulièrement intéressant pour les entreprises qui bénéficient d’aides de la part des institutions européennes ou d’autres organismes publics, car ces aides peuvent représenter des montants conséquents.

Le crédit d’impôt recherche (CIR) : un complément précieux

Si tu investis beaucoup dans la recherche et le développement, tu peux aussi bénéficier du crédit d’impôt recherche (CIR). Ce dispositif te permet de récupérer jusqu’à 30 % des dépenses engagées en R&D sous forme de crédit d’impôt. Les dépenses éligibles comprennent les salaires du personnel de recherche, les équipements et même les frais liés à l’acquisition de brevets.

En cumulant le statut de JEI avec le CIR, tu peux vraiment maximiser les économies fiscales et réinvestir ces économies directement dans le développement de ton entreprise.

Les obligations de télédéclaration : ne pas oublier

Aujourd’hui, toutes les entreprises soumises à un régime réel d’imposition doivent télédéclarer leurs résultats fiscaux. Ne pas respecter cette obligation te coûterait une majoration de 0,2 % sur le montant à déclarer. C’est une formalité administrative, certes, mais c’est important de ne pas l’oublier pour éviter des pénalités inutiles.

Conclusion : Comment profiter au maximum des avantages JEI

Le statut de Jeune Entreprise Innovante est un formidable levier pour les startups et les PME qui se lancent dans des activités à fort potentiel d’innovation. En profitant des exonérations d’impôt sur les sociétés, des exonérations de cotisations sociales, et des aides à la recherche, tu peux considérablement alléger la charge fiscale de ton entreprise et réinvestir ces économies dans ton développement.

Il est important de bien connaître ces dispositifs pour les utiliser à bon escient. Si tu penses être éligible au statut de JEI ou à d’autres dispositifs fiscaux comme le CIR, n’hésite pas à te rapprocher d’un expert-comptable ou d’un conseiller fiscal pour t’assurer de tirer le meilleur parti de ces opportunités.

[…] protection des actifs au sein d’une entreprise […]