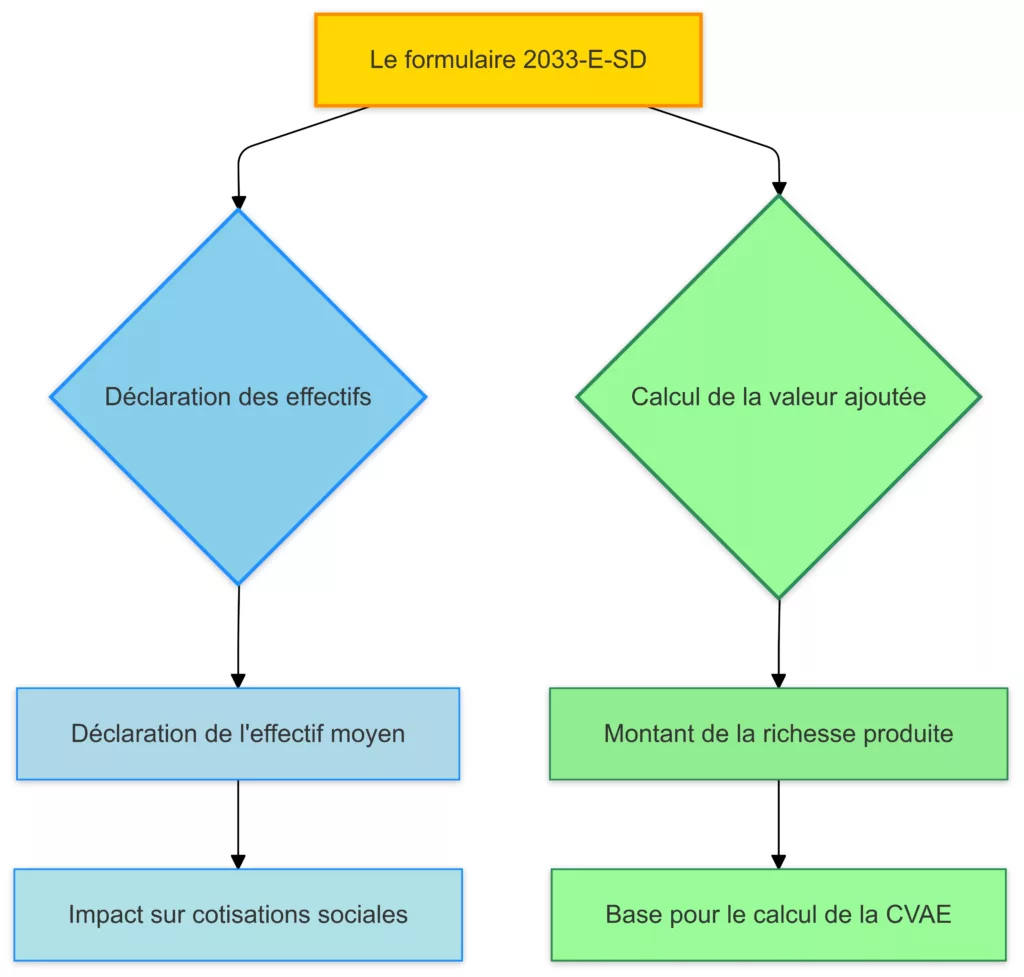

Le formulaire 2033-E-SD est un document essentiel pour les entreprises qui réalisent un chiffre d’affaires supérieur à 152 500 € HT. Ce tableau de la liasse fiscale sert principalement à la déclaration des effectifs et au calcul de la valeur ajoutée, une base clé pour le calcul de la Cotisation sur la Valeur Ajoutée des Entreprises (CVAE). Pour l’année 2024, le formulaire inclut des sections spécifiques permettant de déclarer la main-d’œuvre, d’identifier les exonérations possibles, et de déterminer la valeur ajoutée à partir de données comptables.

1. Objectif du Formulaire 2033-E-SD

Le formulaire 2033-E-SD sert deux objectifs principaux :

- Déclaration des effectifs : L’entreprise doit déclarer l’effectif moyen de son personnel, y compris les apprentis et les personnes handicapées, ce qui influence la réduction ou l’exonération de certaines cotisations.

- Calcul de la valeur ajoutée : La valeur ajoutée est un élément central pour calculer la CVAE. Ce montant représente la richesse produite par l’entreprise, et la CVAE est basée sur cette valeur.

Pourquoi est-ce important ?

Ce formulaire permet aux entreprises de s’assurer qu’elles respectent les obligations fiscales en matière de CVAE et de bénéficier des exonérations possibles pour les effectifs spécifiques.

2. Déclaration des Effectifs : Calcul et Conditions Spécifiques

Le calcul de l’effectif moyen repose sur la moyenne des effectifs à la fin de chaque trimestre. Voici les catégories à déclarer :

- Effectif moyen : Moyenne arithmétique des effectifs à chaque trimestre.

- Apprentis : Doivent être indiqués séparément, car ils ne sont pas comptés pour certaines exonérations de la CFE.

- Personnes handicapées : Leur nombre doit être renseigné car elles influencent les réductions de cotisations fiscales.

Tableau récapitulatif des catégories d’effectifs à déclarer

| Catégorie | Description | Exonérations pour la CFE |

|---|---|---|

| Effectif moyen | Moyenne arithmétique trimestrielle | Oui |

| Apprentis | Effectif d’apprentis | Non |

| Personnes handicapées | Effectif spécifique | Oui |

Exonération de la CFE pour Activité Artisanale

Les entreprises artisanales peuvent bénéficier d’une exonération de la CFE sous certaines conditions, notamment si elles n’emploient pas plus de trois salariés et réalisent des travaux de fabrication, transformation ou réparation.

3. Détermination du Chiffre d’Affaires pour la CVAE

Le chiffre d’affaires doit être ajusté pour représenter une année pleine si l’exercice comptable dure moins ou plus de 12 mois. La CVAE est calculée sur ce chiffre d’affaires ajusté, et plusieurs comptes comptables sont utilisés pour son calcul.

Comptes comptables concernés

| Catégorie | Comptes Comptables |

|---|---|

| Ventes et prestations de services | 701 à 709 |

| Brevets, licences et marques | 751 |

| Plus-values de cession courante | 775 et 675 |

4. Calcul de la Valeur Ajoutée : Produits et Charges à Retenir

La valeur ajoutée se calcule en ajoutant certains produits au chiffre d’affaires et en soustrayant des charges spécifiques.

- Produits à inclure :

- Autres produits de gestion courante (comptes 752 à 758).

- Variation positive des stocks (comptes 603 et 713).

- Subventions d’exploitation (compte 74).

- Charges à déduire :

- Achats (comptes 601 à 609).

- Services extérieurs (comptes 611 à 629).

- Variation négative des stocks (comptes 603 et 713).

Tableau : Exemple de calcul de la valeur ajoutée pour une entreprise

| Catégorie | Montant (€) |

|---|---|

| Chiffre d’affaires | 200 000 |

| Autres produits | 10 000 |

| Achats | 50 000 |

| Services extérieurs | 30 000 |

| Variation négative des stocks | 5 000 |

| Taxes déductibles | 2 000 |

| Valeur ajoutée calculée | 123 000 € |

Formule : Valeur ajoutée = (Chiffre d’affaires + Autres produits) – (Achats + Services extérieurs + Variation des stocks + Taxes)

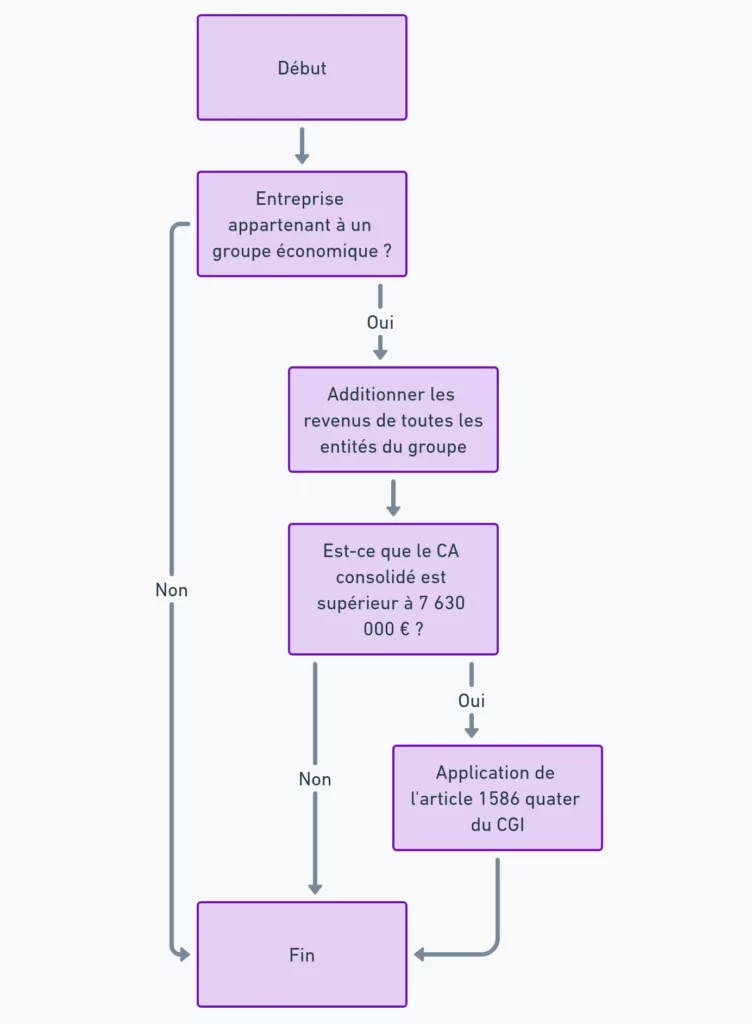

5. Cas Particulier : Consolidation du CA pour les Groupes Économiques

Pour les entreprises appartenant à un groupe économique, le chiffre d’affaires doit inclure les revenus de toutes les entités du groupe, même si elles ne sont pas intégrées fiscalement. Cette mesure est nécessaire pour les groupes qui doivent consolider leur chiffre d’affaires à partir de 7 630 000 € de revenus, selon les conditions de l’article 1586 quater du CGI.

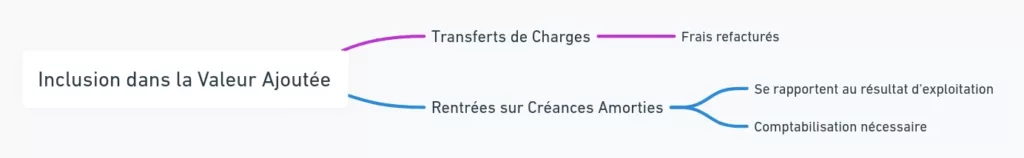

6. Transferts de Charges et Rentrées sur Créances Amorties

Les transferts de charges doivent être inclus dans la valeur ajoutée lorsqu’ils concernent des frais refacturés. Les rentrées sur créances amorties, qui se rapportent au résultat d’exploitation, doivent également être comptabilisées.

7. Erreurs Fréquentes à Éviter dans le Remplissage

- Erreur de période de référence : Le chiffre d’affaires doit être corrigé pour une année pleine si l’exercice n’est pas de 12 mois.

- Omissions courantes : Ne pas inclure les produits et charges qui doivent l’être, ou inclure ceux qui ne doivent pas l’être, selon la réglementation fiscale.

8. Exonérations CVAE pour les Entreprises Artisanales

Pour les entreprises artisanales, il existe des critères stricts permettant une réduction ou une exonération de la CVAE. Ces critères incluent le nombre de salariés, le type de travaux effectués, et la proportion du chiffre d’affaires dédié au travail de fabrication ou de réparation.

Tableau : Conditions pour l’exonération CVAE des entreprises artisanales

| Critères | Conditions |

|---|---|

| Nombre de salariés | Maximum de 3 |

| Type d’activité | Fabrication, transformation, réparation |

| Proportion de CA affecté au travail | Plus de 50 % du CA global |

A savoir : La cvae est destinée à disparaitre dans pas beaucoup de temps

9. Règles Comptables et Fiscales à Respecter

Les règles comptables et fiscales incluent des spécificités pour la CVAE. Il est essentiel de respecter les modalités d’enregistrement des amortissements, des charges externes, et de certains produits dans le calcul de la valeur ajoutée.

- Règles comptables : Utilisation correcte des comptes d’immobilisation, variation des stocks, et des transferts de charges.

- Règles fiscales : Les amortissements et les charges de location doivent être traités selon les règles fiscales de déduction en vigueur.

Conclusion et Conseils Pratiques pour 2024

Pour 2024, le formulaire 2033-E-SD reste un élément clé de la déclaration fiscale pour les entreprises françaises. Ce tableau aide non seulement à déclarer la valeur ajoutée, mais aussi à ajuster les charges déductibles pour une cotisation CVAE équitable. Les entreprises peuvent bénéficier de plusieurs exonérations en fonction de leurs effectifs et de leur statut d’artisan, alors il est important de vérifier chaque donnée.

Conseil pratique : Toujours vérifier les informations auprès d’un expert-comptable ou fiscal, surtout pour les groupes ou les entreprises ayant des configurations comptables complexes.

ormulaire(s)

Impots.gouv.fr

Formulaire LIASSE-BIC-IS-RSI : LIASSE BIC/SI – REGIME RSI (Tableaux n° 2033-A-SD à 2033-G-SD) – < 1 Ko

Notice(s)

Notice 2033-NOT-SD : NOTICE POUR ETABLIR LA LIASSE BIC/IS – REGIME RSI (TABLEAUX N°2033-A-SD A 2033-G-SD) – < 1 Ko