Chaque année, les impôts locaux en France évoluent, influençant directement le budget des ménages, des entreprises et des collectivités. En 2025, la revalorisation des valeurs locatives foncières, base essentielle pour le calcul de ces taxes, a été fixée à 1,68 %. Ce chiffre peut sembler anodin, mais il cache des implications majeures : une hausse des taxes foncières pour les propriétaires, un impact sur la trésorerie des entreprises via la CFE, et une augmentation des recettes fiscales pour les collectivités locales.

Mais pourquoi cette revalorisation ? Comment est-elle calculée ? Et surtout, que signifie-t-elle concrètement pour vous, que vous soyez particulier ou professionnel ? Cet article répond à toutes ces questions, en vous offrant une vision claire et détaillée des changements à venir. Vous découvrirez également des solutions pratiques pour limiter l’impact de cette augmentation et anticiper vos charges.

Préparez-vous à plonger dans un sujet clé qui touche non seulement votre portefeuille, mais aussi la gestion de votre patrimoine et de vos finances. Que vous soyez propriétaire, locataire ou dirigeant d’entreprise, cette revalorisation des impôts locaux 2025 mérite toute votre attention. Alors, prêt à comprendre ce qui vous attend ? On vous explique tout !

Sommaire

Qu’est-ce que les impôts locaux et les valeurs locatives foncières ?

Les impôts locaux regroupent plusieurs taxes perçues par les collectivités territoriales pour financer des services publics et infrastructures locales. Ils incluent :

- La taxe foncière sur les propriétés bâties et non bâties : Payée par les propriétaires de biens immobiliers et terrains.

- La cotisation foncière des entreprises (CFE) : S’applique aux entreprises pour leurs locaux professionnels.

- La taxe d’habitation sur les résidences secondaires (THRS) : Payée par les propriétaires de biens non affectés à une résidence principale.

Ces impôts sont calculés à partir des valeurs locatives foncières, une estimation du revenu annuel que générerait un bien s’il était loué dans des conditions normales.

Revalorisation des valeurs locatives pour 2025

Chaque année, ces valeurs locatives sont ajustées en fonction de l’inflation. En 2025, elles augmenteront de 1,68 %, selon les données publiées par l’Insee. Cet ajustement repose sur l’indice des prix à la consommation harmonisé (IPCH) entre novembre 2023 et novembre 2024.

Calcul de la revalorisation

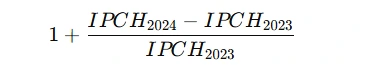

Pour mieux comprendre cette augmentation, voici la formule utilisée, telle que prévue par l’article 1518 bis du Code général des impôts :

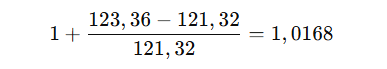

- IPCH Novembre 2023 : 121,32

- IPCH Novembre 2024 : 123,36

- Revalorisation :

Arrondi à 1,68 %.

Conséquences pour les contribuables

La hausse des valeurs locatives foncières aura des impacts variés selon que vous soyez propriétaire particulier, locataire ou entreprise.

1. Propriétaires de logements

Les propriétaires devront faire face à une augmentation de la taxe foncière. Prenons un exemple concret pour mieux illustrer :

| Valeur locative 2024 (€) | Revalorisation (1,68 %) (€) | Nouvelle valeur 2025 (€) | Taxe foncière (taux 20 %) (€) |

|---|---|---|---|

| 10 000 | 168 | 10 168 | 2 033,60 |

| 15 000 | 252 | 15 252 | 3 050,40 |

Impacts spécifiques :

- Les résidences secondaires seront également concernées via la taxe d’habitation sur les résidences secondaires (THRS).

- Les terrains non bâtis subiront une hausse similaire, affectant notamment les exploitants agricoles et investisseurs fonciers.

2. Entreprises

Pour les entreprises, cette hausse se traduira par une augmentation de la cotisation foncière des entreprises (CFE).

Exemple pour un local professionnel :

| Valeur locative 2024 (€) | Revalorisation (1,68 %) (€) | Nouvelle valeur 2025 (€) | CFE (taux 18 %) (€) |

|---|---|---|---|

| 20 000 | 336 | 20 336 | 3 660,48 |

| 50 000 | 840 | 50 840 | 9 151,20 |

Conséquences pour les entreprises :

- Augmentation des charges fixes, impactant la trésorerie, surtout pour les PME.

- Risque de répercussions sur les prix des biens et services pour compenser cette hausse.

3. Collectivités locales

Les collectivités locales, bénéficiaires des impôts locaux, verront leurs recettes augmenter grâce à cette revalorisation. Cela leur permettra de financer des projets d’infrastructures ou des services publics.

Stratégies pour limiter l’impact de la revalorisation

La hausse des impôts locaux n’est pas toujours inéluctable. Voici quelques solutions pour en limiter les effets :

1. Contester la valeur locative

Vous pouvez demander une révision de la valeur locative de votre bien si vous estimez qu’elle est surévaluée. Pour cela :

- Adressez une demande aux services fiscaux compétents.

- Fournissez des preuves (changement d’usage, dégradation du bien, etc.).

2. Vérifier l’éligibilité aux exonérations

Certaines catégories de biens ou de contribuables bénéficient d’exonérations ou de dégrèvements, notamment :

- Les logements vacants.

- Les bâtiments agricoles.

- Les entreprises nouvellement créées (exonération temporaire de CFE).

3. Anticiper dans le budget

Que vous soyez particulier ou professionnel, il est essentiel d’intégrer cette augmentation dans vos prévisions financières pour éviter les mauvaises surprises.

Comparatif avec les années précédentes

Voici un tableau qui récapitule les taux de revalorisation des valeurs locatives des dernières années :

| Année | Indice IPCH Novembre (N-1) | Taux de Revalorisation |

|---|---|---|

| 2021 | 113,76 | 0,2 % |

| 2022 | 117,00 | 3,4 % |

| 2023 | 121,32 | 7,1 % |

| 2024 | 123,36 | 1,68 % |

On constate une stabilisation après les fortes hausses observées en 2022 et 2023, dues à l’inflation post-pandémie.

Les implications économiques

Pour les ménages

La hausse des taxes foncières et autres impôts locaux pourrait réduire le pouvoir d’achat des ménages.

Pour les entreprises

- Hausse des charges fixes : Cela pourrait ralentir les investissements.

- Impact sur les prix : Certaines entreprises répercuteront ces coûts sur leurs clients.

Ce que vous devez retenir

- Augmentation fixée à 1,68 % : Basée sur l’évolution de l’IPCH entre novembre 2023 et novembre 2024.

- Impact direct sur les propriétaires et entreprises : Taxes foncières et CFE en hausse.

- Anticiper et agir : Vérifiez vos bases d’imposition et explorez les possibilités de contestation ou d’exonération.

Conclusion

La revalorisation des valeurs locatives foncières de 1,68 % pour 2025 s’inscrit dans une logique d’ajustement fiscal liée à l’inflation. Si elle permet aux collectivités locales d’augmenter leurs recettes pour financer des projets essentiels, elle représente également une charge supplémentaire pour les particuliers et les entreprises.

Pour les propriétaires, cette hausse se traduira par une augmentation des taxes foncières, tandis que les entreprises devront composer avec une CFE plus élevée. Cependant, des solutions existent pour en atténuer l’impact : contester une valeur locative jugée trop élevée, vérifier son éligibilité à des exonérations ou encore anticiper cette hausse dans vos prévisions budgétaires.

En comprenant mieux le fonctionnement de ces mécanismes et en prenant les mesures nécessaires, vous pouvez limiter les effets négatifs de cette revalorisation. Restez informé, analysez vos bases d’imposition et adaptez votre stratégie financière pour faire face à ces ajustements avec sérénité.

Les impôts locaux sont un pilier de notre système fiscal, mais ils ne doivent pas devenir un poids insurmontable. Préparation et anticipation sont vos meilleurs alliés pour aborder 2025 en toute tranquillité. Alors, à vous de jouer !