L’apport-cession est une stratégie bien connue des entrepreneurs et investisseurs qui cherchent à optimiser leur fiscalité lors de la transmission ou la revente d’une société. Ce dispositif, permis par le droit fiscal français, permet d’apporter les titres d’une société à une holding sans payer immédiatement l’impôt sur les plus-values. Mais ce mécanisme attire de plus en plus l’attention des autorités fiscales, qui envisagent d’imposer des règles plus strictes pour limiter son usage abusif. Voyons ensemble en quoi consiste ce dispositif, quels sont ses avantages et pourquoi il est dans le viseur du Conseil des Prélèvements Obligatoires (CPO).

L’Apport-Cession : Un Dispositif Fiscal dans le Collimateur du Fisc en 2025

Sommaire

Qu’est-ce que l’Apport-Cession ?

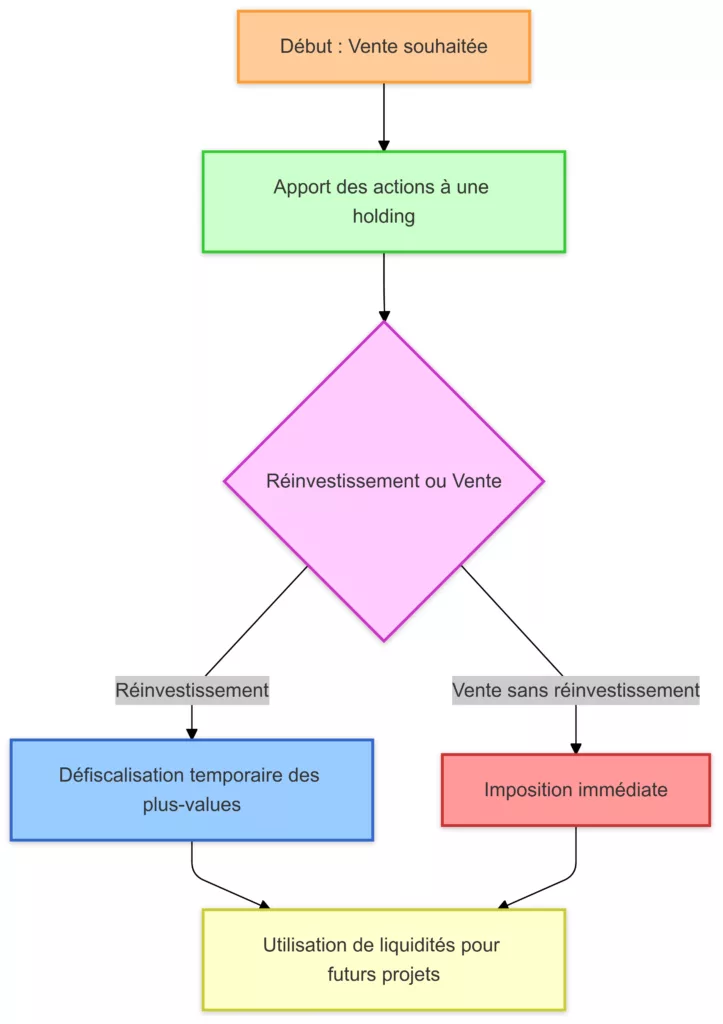

L’apport-cession est un mécanisme fiscal qui permet de différer l’imposition sur la plus-value lors de la vente d’une société. Plutôt que de vendre directement les parts ou actions de leur société, les entrepreneurs peuvent les transférer à une société holding. Cette opération d’apport, réalisée sans contrepartie en liquidités, permet de reporter l’imposition des plus-values. En d’autres termes, l’entrepreneur ne paie pas d’impôt immédiatement et peut ainsi bénéficier de liquidités supplémentaires pour financer ses futurs projets.

Le Mécanisme apport-cession en Détails

Voici comment fonctionne un apport-cession en plusieurs étapes :

- Création d’une Holding : L’entrepreneur crée une nouvelle société, généralement une holding, qui jouera le rôle de structure intermédiaire.

- Apport des Titres à la Holding : L’entrepreneur transfère les titres de sa société initiale (la « Société A ») à la holding (la « Société B »), en échange d’actions de cette nouvelle société.

- Report d’Imposition : Au lieu de déclencher immédiatement l’imposition des plus-values, la loi permet de les mettre « en report ». Cette disposition fiscale vise à encourager la restructuration d’entreprises sans contraindre les entrepreneurs à payer immédiatement l’impôt sur les plus-values.

- Utilisation des Liquidités : La holding (Société B) peut ensuite vendre les titres de la société initiale (Société A) et percevoir des liquidités. Dans les trois ans suivant cette opération, 60 % des fonds perçus doivent être réinvestis dans une activité économique pour maintenir le report d’imposition.

Pourquoi Opter pour l’Apport-Cession ?

L’apport-cession est particulièrement attractif pour les entrepreneurs et investisseurs car il permet :

- D’éviter l’Imposition Immédiate : L’entrepreneur conserve la totalité de sa plus-value sans devoir immédiatement la soumettre à l’impôt.

- De Financer de Nouveaux Projets : En gardant la plus-value à disposition, l’entrepreneur peut réinvestir dans d’autres projets ou activités sans être freiné par la fiscalité.

- De Structurer son Patrimoine : Avec la holding, l’entrepreneur dispose d’une structure plus flexible pour gérer ses actifs, facilitant ainsi les opérations de transmission de patrimoine.

Pour mieux comprendre, voici un tableau récapitulatif des avantages de l’apport-cession :

| Avantage | Explication |

|---|---|

| Économie d’Impôt | Le report d’imposition permet de différer, voire éviter, l’impôt sur les plus-values. |

| Flexibilité de Réinvestissement | Les liquidités obtenues peuvent être réinvesties dans divers projets économiques, sous réserve des conditions fiscales en vigueur. |

| Gestion Patrimoniale | La création d’une holding permet de faciliter la transmission de patrimoine tout en bénéficiant de la protection fiscale offerte par le report d’imposition. |

Les Conditions de l’Apport-Cession

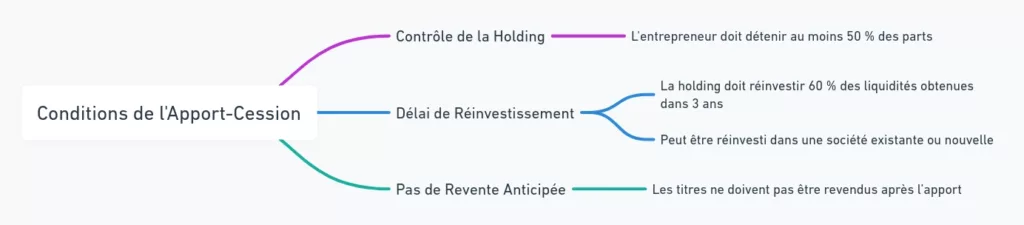

Pour bénéficier de ce dispositif, des règles strictes doivent être respectées :

- Contrôle de la Holding : L’entrepreneur doit contrôler la holding, c’est-à-dire qu’il doit détenir au moins 50 % des parts de cette société.

- Délai de Réinvestissement : En cas de vente des titres, la holding doit réinvestir au moins 60 % des liquidités obtenues dans une activité économique dans un délai de 3 ans. Ce réinvestissement peut être dans une société déjà existante ou dans la création d’une nouvelle activité.

- Pas de Revente Anticipée : Le report d’imposition est maintenu uniquement si les titres reçus en échange ne sont pas revendus dans les années qui suivent l’apport.

Le CPO et l’Apport-Cession : Un Encadrement Renforcé en Vue ?

Le Conseil des Prélèvements Obligatoires (CPO) a récemment recommandé un durcissement des règles autour de l’apport-cession. Selon le CPO, ce dispositif est devenu un outil d’optimisation fiscale massif, entraînant un manque à gagner pour l’État.

Voici les raisons principales invoquées par le CPO :

| Motif | Détails |

|---|---|

| Montant Important en Report | En 2021, le montant des plus-values en report a atteint près de 13 milliards d’euros, alors que les plus-values ayant mis fin au report représentaient seulement 500 millions d’euros. |

| Absence d’Imposition Finalisée | La majorité des opérations en report n’aboutit pas à un paiement d’impôt, l’entrepreneur utilisant la holding pour générer des revenus (ex : dividendes) sans vendre les titres. |

| Utilisation comme Stratégie Fiscale | L’apport-cession est devenu un levier pour éviter l’impôt sans réel projet économique derrière. |

Les Recommandations du CPO

Pour mieux encadrer l’apport-cession et en limiter l’usage abusif, le CPO propose :

- Allonger le Délai de Réinvestissement : Actuellement fixé à 3 ans, ce délai pourrait être prolongé pour encourager les investissements à long terme et réduire les opérations purement spéculatives.

- Proportionnalité du Report d’Imposition : Le report ne serait plus accordé en totalité si seulement 60 % des liquidités sont réinvesties. Le CPO suggère d’accorder le report au prorata des sommes réellement réinvesties.

L’Impact des Recommandations du CPO sur les Entrepreneurs

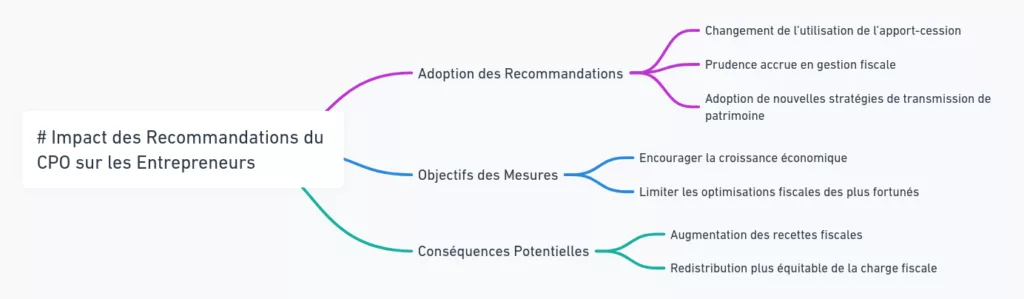

Si les recommandations du CPO sont adoptées, cela pourrait considérablement changer l’utilisation de l’apport-cession. Les entrepreneurs devront être plus prudents dans leur gestion fiscale et pourraient envisager d’autres stratégies de transmission de patrimoine.

Ces mesures visent à garantir que le dispositif soit utilisé pour encourager la croissance économique et non uniquement pour minimiser la fiscalité des plus fortunés. Cela pourrait également accroître les recettes fiscales, permettant à l’État de mieux répartir la charge fiscale.

Conclusion : Un Dispositif en Évolution

L’apport-cession restera sans doute un outil puissant pour les entrepreneurs et investisseurs, mais il devra être utilisé de manière plus encadrée si les recommandations du CPO sont suivies. Les réformes visent à favoriser l’équité fiscale en France tout en continuant à soutenir les restructurations économiques.

En tant qu’entrepreneur, il est donc important de rester informé des évolutions législatives concernant ce dispositif pour adapter ses stratégies d’investissement et de gestion de patrimoine. À l’avenir, l’apport-cession pourrait devenir plus exigeant, mais toujours pertinent pour ceux qui souhaitent optimiser la transmission de leurs actifs tout en soutenant l’économie.

[…] et Laurent Barba, cette discussion permet de mieux comprendre comment structurer et gérer un patrimoine lorsque des structures d’entreprise sont en […]