La transmission d’une entreprise ou d’un patrimoine professionnel peut rapidement devenir un casse-tête fiscal. Heureusement, le Pacte Dutreil, prévu à l’article 787 B du Code Général des Impôts (CGI), constitue une solution avantageuse. Ce dispositif permet de réduire les droits de mutation à titre gratuit (succession ou donation) grâce à une exonération partielle.

Avec les récentes évolutions législatives, notamment la loi de finances pour 2024, ce dispositif s’enrichit de nouvelles précisions et exclusions. Dans cet article, on te propose de plonger dans le fonctionnement du Pacte Dutreil, ses avantages et ses contraintes, avec des exemples concrets et des tableaux pour clarifier les points essentiels.

Sommaire

1. Qu’est-ce que le Pacte Dutreil ?

Le Pacte Dutreil est un mécanisme fiscal destiné à faciliter les transmissions d’entreprises, qu’elles soient familiales ou non. Il permet de réduire considérablement les droits de mutation dus en cas de donation ou de succession, à condition de respecter certaines règles.

En clair, c’est une aide précieuse pour transmettre un patrimoine entrepreneurial tout en assurant la pérennité de l’activité économique.

Les principaux avantages :

- Exonération de 75 % de la valeur des parts ou actions transmises.

- Applicabilité aux entreprises individuelles, aux sociétés commerciales, artisanales, agricoles ou libérales.

- Compatible avec les sociétés holding animatrices, qui participent activement à la gestion d’un groupe de sociétés.

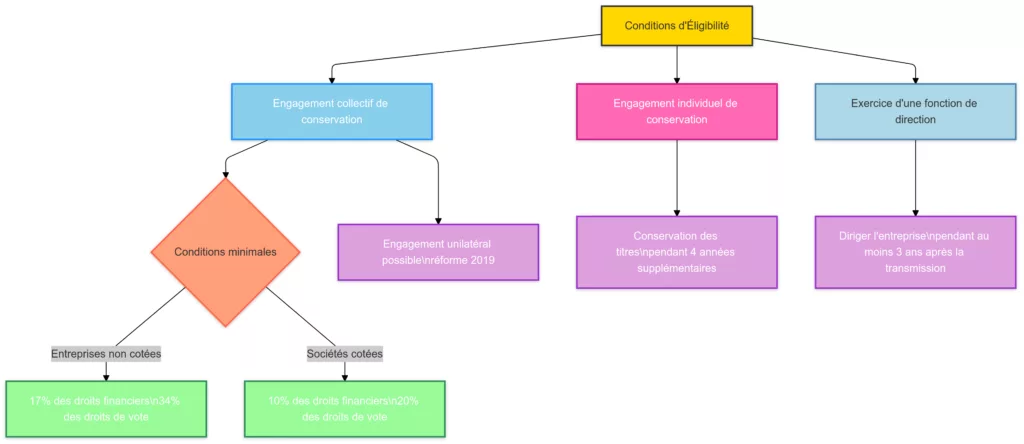

2. Les Conditions d’Éligibilité

Pour profiter de ce système fiscal, plusieurs conditions doivent être satisfaites. Ces derniers sont généralement précis, cependant, en les respectant, l’exonération peut engendrer d’importantes économies.

Engagement collectif de conservation

- Il est nécessaire que les associés signent un accord collectif pour la préservation des titres en question sur une période d’au moins 2 ans.

- Depuis la réforme de 2019, une seule personne peut assumer cet engagement (engagement unilatéral de préservation).

- Les limites minimales sont :

- Pour les entreprises non cotées, 17 % des droits financiers et 34 % des droits de vote.

- Les sociétés cotées bénéficient de 10 % de droits financiers et de 20 % de droits de vote.

Engagement individuel de conservation

- Une fois l’engagement collectif expiré, chaque héritier ou donataire doit s’engager à conserver les titres pendant 4 années supplémentaires.

Exercice d’une fonction de direction

- L’un des signataires (ou héritiers) doit exercer une fonction dirigeante dans l’entreprise pendant au moins 3 ans après la transmission.

Ces engagements visent à garantir la stabilité et la continuité de l’entreprise transmise.

3. Nouveautés Apportées par la Loi de Finances pour 2024

Les récents amendements à la loi de finances renforcent et précisent le cadre du Pacte Dutreil, notamment concernant l’éligibilité des activités et des structures.

Activités éligibles et exclusions

- Exclusion des activités de gestion de patrimoine : Les entreprises dont l’activité principale consiste en la gestion de leur propre patrimoine mobilier ou immobilier (ex. location meublée) ne sont pas éligibles.

- Activités mixtes acceptées : Une activité mixte (civile et commerciale) est désormais éligible, à condition que la part commerciale soit prépondérante (au moins 50 % du chiffre d’affaires).

Clarification sur les sociétés holding

- Seules les sociétés holding animatrices sont éligibles. Une société animatrice doit participer activement à la gestion de ses filiales et à leur stratégie. Les holdings passives, se contentant de gérer un portefeuille d’actions, sont exclues.

Transmission des titres et conservation

- En cas d’apport de titres à une société holding, au moins 50 % de l’actif brut de la holding doit être composé de participations éligibles pour maintenir l’avantage fiscal.

4. Exemple Pratique : Calcul des Droits de Mutation

Pour mieux comprendre les avantages financiers, prenons un exemple concret.

| Valeur des parts transmises | Montant exonéré (75 %) | Montant soumis aux droits | Droits estimés (20 %) |

|---|---|---|---|

| 1 200 000 € | 900 000 € | 300 000 € | 60 000 € |

Sans le Pacte Dutreil, les droits de mutation sur 1 200 000 € auraient été de 240 000 €. Grâce au dispositif, ils sont réduits à 60 000 €, soit une économie de 75 % !

5. Les Cas d’Exclusion et de Perte des Avantages

Si les conditions ne sont pas respectées, le dispositif peut être annulé, entraînant le paiement rétroactif des droits exonérés, assortis d’intérêts de retard et de pénalités.

Principales causes d’exclusion :

- Non-respect des engagements de conservation :

La vente ou le transfert des titres pendant les périodes d’engagement est une cause fréquente de rupture. - Absence d’activité éligible :

Si l’entreprise cesse son activité commerciale ou artisanale, elle perd son éligibilité. - Manquement au rôle de direction :

Si aucun signataire ne conserve un rôle actif dans la direction de l’entreprise pendant les 3 années post-transmission.

Impact financier :

En cas de manquement, les droits exonérés deviennent exigibles avec une pénalité pouvant atteindre 40 % pour manquement délibéré.

6. Obligations Déclaratives

Pour bénéficier du Pacte Dutreil, il faut remplir des obligations déclaratives strictes, tant au moment de la transmission que pendant la durée des engagements.

| Étape | Document requis | Délai |

|---|---|---|

| Signature du pacte | Engagement collectif écrit | Immédiat |

| Transmission des titres | Attestation de conformité | Lors de la déclaration |

| Fin de l’engagement | Attestation de respect des obligations | Sous 3 mois |

7. Focus : Les Sociétés Holding Animatrices

Les sociétés holding animatrices occupent une place particulière dans le dispositif. Pour être reconnues comme telles, elles doivent remplir des critères précis :

- Assurer une gestion active de leurs filiales.

- Fournir des services spécifiques à leur groupe (juridiques, financiers, administratifs).

- Dédier plus de 50 % de leurs actifs à des participations éligibles.

8. Exemple d’Application avec Holding Animatrice

Prenons l’exemple d’une holding animatrice possédant plusieurs filiales. La holding remplit les conditions du Pacte Dutreil si :

- Elle détient plus de 50 % du capital de ses filiales.

- Son activité principale consiste à gérer et animer les filiales.

- Elle respecte les seuils de conservation et les conditions déclaratives.

| Critère | Condition remplie ? |

|---|---|

| Plus de 50 % d’actifs dédiés | Oui |

| Fonction dirigeante exercée | * |

| Engagement de conservation | Oui |

Dans cet exemple, la holding peut prétendre à l’exonération partielle, sous réserve de respecter les engagements sur la durée.

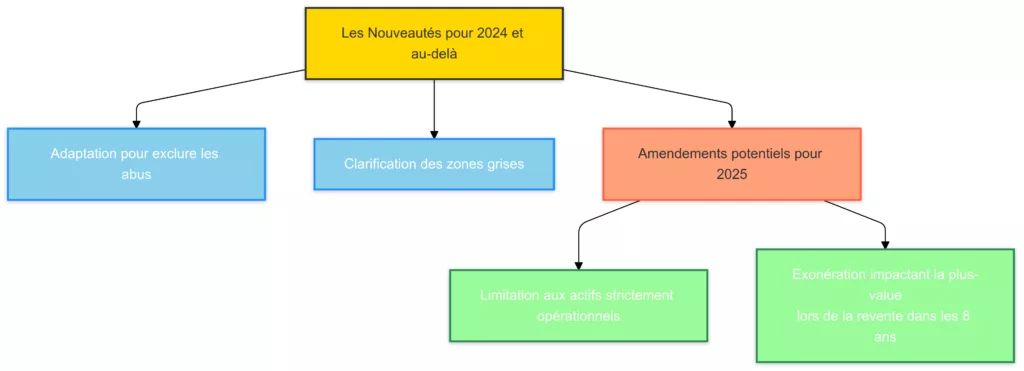

9. Les Nouveautés pour 2024 et au-delà

Avec les récentes évolutions, le dispositif s’adapte pour exclure les abus et clarifier certaines zones grises. En 2025, des amendements pourraient limiter encore davantage l’exonération aux seuls actifs strictement opérationnels.

Propositions futures :

- Limitation des avantages aux biens exclusivement affectés à l’activité opérationnelle.

- Prise en compte de l’exonération dans le calcul de la plus-value en cas de revente des titres dans les 8 ans.

Conclusion

Le Pacte Dutreil est une solution incontournable pour optimiser la transmission d’entreprise, mais il exige une préparation minutieuse et un suivi rigoureux. Les avantages fiscaux sont indéniables, à condition de respecter scrupuleusement les engagements et de bien s’entourer. Pour les chefs d’entreprise, il s’agit d’un véritable levier pour pérenniser leur activité tout en allégeant le poids fiscal de la transmission.

[…] Le Pacte Dutreil : outil clé pour la transmission d’entreprise […]