En 2024, de nombreux changements fiscaux sont prévus pour les indépendants. Les nouvelles mesures cherchent à simplifier la fiscalité, offrir des allègements et inciter les professionnels à optimiser leur situation fiscale. Dans ce guide, on va passer en revue les principales nouveautés fiscales pour les indépendants, te donner des conseils pratiques pour tirer parti de ces changements et t’aider à éviter les erreurs les plus courantes.

Pourquoi Ces Changements Fiscaux 2024 Sont Essentiels pour les Indépendants

Pour les travailleurs indépendants, comprendre et bien appliquer les réformes fiscales est indispensable. Une bonne gestion fiscale permet non seulement de réduire la charge d’impôt, mais aussi d’optimiser les revenus nets. En 2024, de nouvelles déductions, crédits d’impôt et exonérations sont disponibles, mais il faut bien les comprendre pour en profiter pleinement.

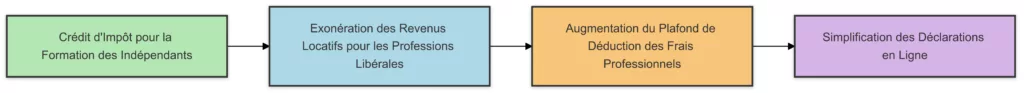

Les Principales Nouveautés Fiscales 2024 pour les Indépendants

1. Crédit d’Impôt pour la Formation des Indépendants

Depuis 2024, un crédit d’impôt est proposé pour les frais de formation des indépendants, plafonné à 500 € par an. Ce crédit est particulièrement utile pour ceux qui souhaitent se perfectionner ou acquérir de nouvelles compétences sans alourdir leurs charges fiscales.

2. Exonération des Revenus Locatifs pour les Professions Libérales

Les professions libérales qui possèdent des biens immobiliers utilisés pour leurs activités peuvent maintenant bénéficier d’une exonération partielle sur les revenus locatifs. Cette exonération est toutefois conditionnée : les biens doivent être directement liés à l’exercice de l’activité professionnelle.

3. Augmentation du Plafond de Déduction des Frais Professionnels

Les indépendants peuvent désormais déduire davantage de frais professionnels, notamment pour les déplacements et l’équipement, grâce à une augmentation du plafond. Cela signifie qu’ils peuvent déclarer plus de dépenses, ce qui réduit directement leur base imposable.

4. Simplification des Déclarations en Ligne

Pour simplifier les procédures administratives, une nouvelle interface de déclaration est mise en place. Elle propose un calcul automatique des exonérations et crédits d’impôt, réduisant ainsi le risque d’erreurs et le temps passé sur la déclaration.

Tableau Récapitulatif des Nouveautés Fiscales 2024

Voici un tableau pour avoir une vision claire des principales mesures et de leurs avantages :

| Mesure Fiscale | Description | Avantage |

|---|---|---|

| Crédit d’Impôt pour la Formation | Crédit d’impôt pour frais de formation, plafonné à 500 € | Réduction d’impôt |

| Exonération des Revenus Locatifs | Exonération pour les revenus locatifs liés aux professions libérales | Allègement fiscal |

| Déduction des Frais Professionnels | Plafond de déduction des frais professionnels revu à la hausse | Réduction de l’assiette imposable |

| Interface Simplifiée de Déclaration | Interface numérique simplifiant la déclaration fiscale en ligne | Gain de temps et réduction des erreurs |

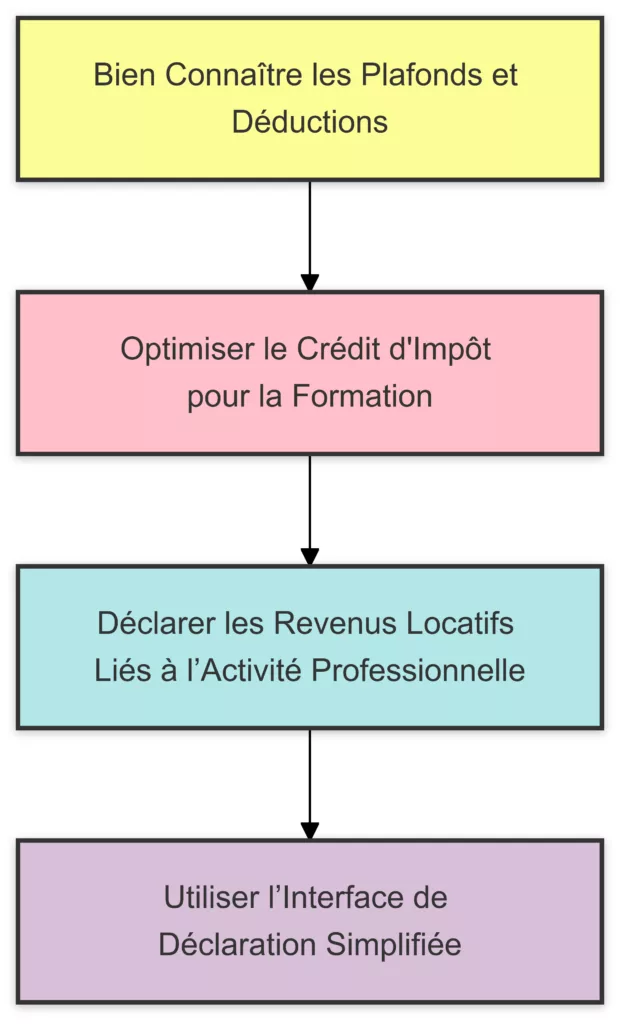

Comment Profiter des Nouveautés Fiscales

Pour tirer le meilleur parti de ces nouveautés fiscales, voici quelques stratégies simples mais efficaces :

1. Bien Connaître les Plafonds et Déductions

Il est crucial de bien se renseigner sur les plafonds de déduction applicables à chaque type de frais. Par exemple, les plafonds pour les frais de déplacement ou d’équipement sont plus élevés en 2024. En connaissant précisément les limites, tu pourras maximiser les montants déductibles.

2. Optimiser le Crédit d’Impôt pour la Formation

Le crédit d’impôt pour la formation peut être un excellent moyen d’améliorer ses compétences sans grever son budget. Pour en profiter, il suffit de fournir les factures de formation lors de la déclaration. Veille toutefois à ce que les formations soient en lien direct avec ton activité professionnelle.

3. Déclarer les Revenus Locatifs Liés à l’Activité Professionnelle

Les revenus locatifs des biens utilisés dans l’activité professionnelle peuvent être exonérés en partie. Assure-toi que tes biens immobiliers sont bien enregistrés comme étant liés à ton activité et conserve des preuves de cette utilisation.

4. Utiliser l’Interface de Déclaration Simplifiée

Avec la nouvelle interface, déclarer ses revenus devient plus facile et plus rapide. Le calcul automatique des crédits d’impôt est un avantage non négligeable pour éviter les erreurs et maximiser les déductions.

Les Erreurs à Éviter lors de la Déclaration

Même avec ces nouveautés, certaines erreurs peuvent coûter cher. Voici les principales erreurs à éviter pour ne pas perdre en optimisations fiscales :

1. Dépasser les Plafonds de Déduction

Les plafonds existent pour chaque type de dépense, et les dépasser peut annuler certains avantages fiscaux. Une bonne gestion des frais permet de rester en dessous des limites tout en maximisant les déductions.

2. Oublier les Justificatifs de Dépenses

Chaque crédit d’impôt ou déduction nécessite un justificatif. En cas de contrôle fiscal, l’absence de preuve peut entraîner des pénalités. Par exemple, pour le crédit d’impôt formation, il faut garder les factures de formation.

3. Sous-Déclarer les Revenus Locatifs

Les indépendants doivent s’assurer que tous leurs revenus locatifs sont bien déclarés, même s’ils sont partiellement exonérés. Une mauvaise déclaration pourrait entraîner un redressement fiscal.

Comment Préparer sa Déclaration 2024 de Manière Efficace

1. Centraliser Tous les Documents

Préparer une déclaration efficace commence par l’organisation. Regroupe toutes les factures, reçus, relevés bancaires et documents comptables en lien avec ton activité.

2. Investir dans un Logiciel Comptable

Un logiciel de comptabilité peut être d’une grande aide pour les indépendants. Il permet de calculer automatiquement les frais déductibles, d’organiser les documents et de préparer les déclarations.

3. Consulter un Conseiller Fiscal

Si tu as des questions ou des doutes, un conseiller fiscal peut t’aider à clarifier ta situation. Il pourra aussi te donner des conseils personnalisés pour maximiser tes avantages fiscaux.

Exemples Pratiques pour Mieux Comprendre les Déductions

Imaginons un indépendant qui a des frais de déplacement de 1500 € par an. Avec les plafonds révisés en 2024, il peut déduire un pourcentage plus important de cette dépense. Voici un exemple :

| Dépense | Plafond 2023 | Plafond 2024 | Montant Déductible |

|---|---|---|---|

| Frais de Déplacement | 1000 € | 1500 € | 1200 € |

| Formation (500 € max) | 0 € | 500 € | 500 € |

Ce tableau montre que, pour les mêmes frais, la déduction a augmenté en 2024 grâce aux nouveaux plafonds.

Conclusion : Pourquoi il Faut Profiter des Nouveautés Fiscales 2024

Les réformes fiscales de 2024 offrent aux indépendants des opportunités uniques d’optimiser leur fiscalité. Entre les crédits d’impôt, les exonérations et la simplification des démarches en ligne, les indépendants peuvent alléger leurs charges fiscales et maximiser leurs revenus nets. En comprenant les détails de ces réformes, en préparant soigneusement sa déclaration et en consultant si besoin un expert, il est possible de tirer un avantage significatif des nouvelles mesures.

[…] Chaque année, le cadre fiscal évolue pour répondre aux défis économiques, sociaux et environnementaux. En 2024, ces ajustements prennent une importance particulière dans un contexte marqué par l’inflation, la transition écologique et la relance économique post-crise. Ces changements ne sont pas simplement des ajustements techniques, mais des outils stratégiques pour les ménages, les entreprises et les travailleurs indépendants. […]