Les Bénéfices Non Commerciaux (BNC) concernent de nombreux professionnels indépendants en France : médecins, avocats, consultants, artistes… Dans cet article, on va explorer comment optimiser les déductions fiscales pour les BNC, comprendre les obligations comptables, choisir le bon régime fiscal, et éviter les erreurs courantes.

1. Comprendre les Charges Déductibles pour les BNC– fiscales

Les charges déductibles sont un élément crucial pour réduire le montant imposable des BNC. On parle ici de toutes les dépenses engagées pour générer des revenus.

| Type de Frais | Description | Exemples Concrets |

|---|---|---|

| Frais de déplacement | Dépenses de transport pour des rendez-vous professionnels | Essence, péages, billets de train |

| Documentation professionnelle | Outils et ressources utilisés pour le métier | Livres spécialisés, abonnements |

| Charges sociales | Cotisations obligatoires versées à l’URSSAF | Cotisations retraite, mutuelle |

Astuce : Garder des justificatifs précis pour chaque dépense déduite afin de pouvoir justifier en cas de contrôle fiscal.

2. Le Calcul du Résultat Fiscal : Méthode et Conseils

Le résultat fiscal est essentiel, car il détermine le montant sur lequel l’impôt sera calculé. Pour les BNC, deux types de comptabilité existent : la comptabilité de trésorerie et la comptabilité d’engagement.

- Comptabilité de Trésorerie : Les recettes et dépenses sont enregistrées lors du paiement.

- Comptabilité d’Engagement : Les recettes et dépenses sont comptabilisées dès leur création, indépendamment du paiement.

| Méthode | Avantages | Inconvénients |

|---|---|---|

| Comptabilité de Trésorerie | Simple et facile à suivre | Moins précis pour une vision à long terme |

| Comptabilité d’Engagement | Permet une vue plus précise des dettes et créances | Plus complexe et nécessite un suivi minutieux |

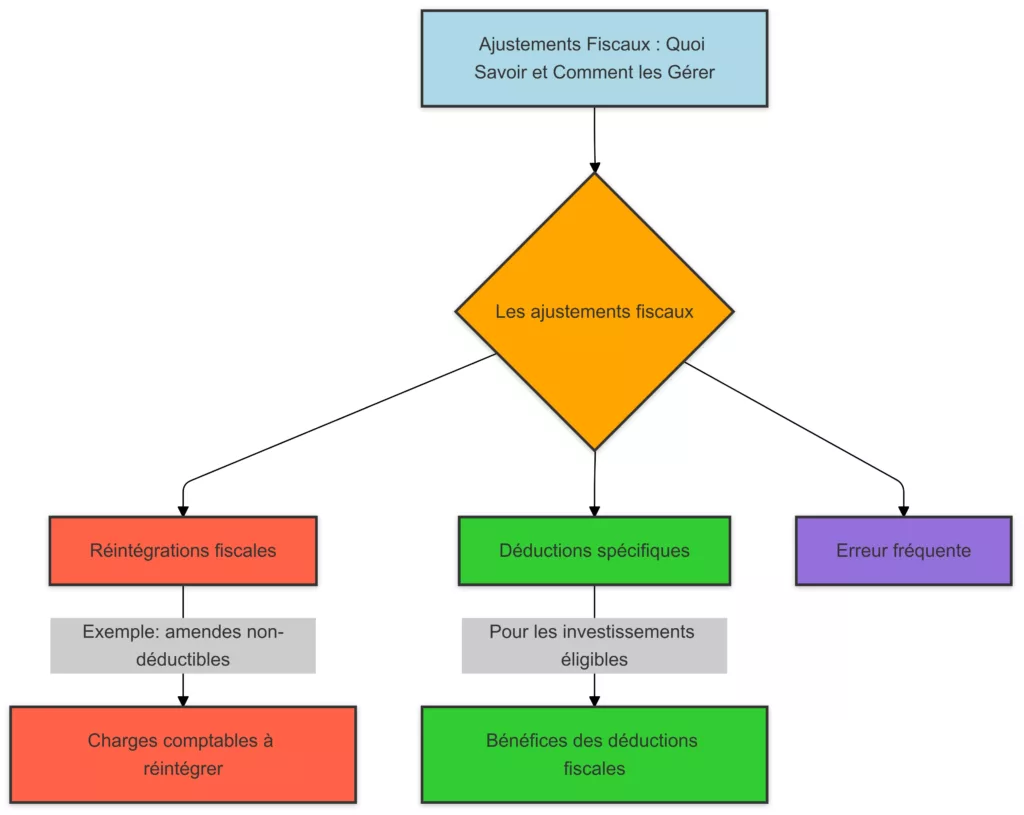

3. Ajustements Fiscaux : Quoi Savoir et Comment les Gérer

Les ajustements fiscaux visent à s’assurer que le montant déclaré correspond aux règles fiscales en vigueur. Parmi eux :

- Réintégrations fiscales : certaines charges déduites comptablement doivent être réintégrées pour le calcul fiscal. Par exemple, les amendes ne sont pas déductibles.

- Déductions spécifiques : les dépenses liées à des investissements éligibles peuvent bénéficier de déductions.

Erreur fréquente : Oublier de réintégrer des charges non-déductibles peut entraîner des redressements fiscaux.

4. Choisir entre Régime Micro-BNC et Régime de la Déclaration Contrôlée

Les BNC peuvent choisir entre deux régimes fiscaux :

- Régime Micro-BNC : Pour les revenus inférieurs à 77 700 €, avec un abattement forfaitaire de 34 %.

- Régime de la Déclaration Contrôlée : Plus complexe, mais permet de déduire les charges réelles.

| Régime | Conditions | Avantages | Inconvénients |

|---|---|---|---|

| Micro-BNC | CA < 77 700 € | Simplicité, pas besoin de tenir une comptabilité complète | Abattement limité, ne permet pas de déduire les charges réelles |

| Déclaration Contrôlée | CA > 77 700 € ou sur option | Déduction des charges réelles, abaisse le résultat imposable | Complexité comptable accrue, nécessite des justificatifs |

Conseil : Si tu as beaucoup de frais professionnels, le régime de la déclaration contrôlée est souvent plus avantageux.

5. Obligations Comptables pour les BNC

Les professionnels en BNC doivent respecter certaines règles :

- Livre des Recettes : Toutes les recettes encaissées doivent y être inscrites avec précision.

- Registre des Achats : Obligatoire pour les professions nécessitant des achats spécifiques (ex. : professions médicales).

| Obligation | Détails |

|---|---|

| Livre des Recettes | Mentionner date, montant, provenance des recettes |

| Registre des Achats | Spécialement pour les professions médicales, noter chaque achat d’instruments, médicaments |

Bon à savoir : Un registre bien tenu est un atout en cas de contrôle fiscal et montre la transparence du professionnel.

6. Crédits d’Impôt et Réductions pour les BNC

Certains crédits d’impôt sont accessibles aux BNC, comme :

- Crédit d’impôt formation : pour les professionnels qui suivent des formations.

- Crédit d’impôt pour l’investissement : applicable dans certains cas pour les investissements dans des équipements spécifiques.

| Type de Crédit d’Impôt | Montant | Conditions |

|---|---|---|

| Formation des dirigeants | Jusqu’à 390 € par an | Dirigeant d’entreprise individuelle |

| Investissement | Variable selon équipement | Équipement inscrit comme actif de l’entreprise |

Conseil pratique : Avant d’investir, vérifie les crédits d’impôt possibles pour maximiser le retour sur investissement.

Conclusion : Les Meilleures Pratiques pour Optimiser les BNC en 2024

Optimiser les BNC repose sur une bonne compréhension des déductions fiscales et un choix de régime adapté. Choisir entre micro-BNC et déclaration contrôlée dépend de la situation personnelle, mais la tenue d’une comptabilité rigoureuse reste indispensable. En appliquant ces pratiques, les professionnels pourront maximiser leurs économies fiscales tout en restant en règle.

Textes de loi et références

Bofip et Legifrance

Code général des impôts : article 93

Code général des impôts : articles 96 à 100 bis

Régime de la déclaration contrôlée

Code général des impôts : article 102 ter

Régime spécial des BNC (micro BNC)

Code général des impôts : article 1655 sexies

Code général des impôts, annexe 3 : articles 40 A à 41-0 bis

Déclarations des BNC

Bofip-Impôts n°BOI-BNC-BASE-10 sur les règles de détermination du bénéfice imposable

[…] effet, l’article 39 du Code Général des Impôts (CGI) limite la déduction fiscale des intérêts, en fixant un taux de référence pour le plafonnement des intérêts déductibles. […]