La fiscalité des entreprises est un domaine complexe, mais essentiel pour la bonne gestion financière des sociétés. Parmi les aspects clés, la déductibilité d’intérêt sur les avances consenties par les associés mérite une attention particulière.

En effet, l’article 39 du Code Général des Impôts (CGI) limite la déduction fiscale des intérêts, en fixant un taux de référence pour le plafonnement des intérêts déductibles. Ce taux a été mis à jour pour les périodes de douze mois qui se déroulent du 30 septembre au 30 décembre 2024. Pour optimiser leur fiscalité, il est primordial que les sociétés savent bien comment le comprendre.

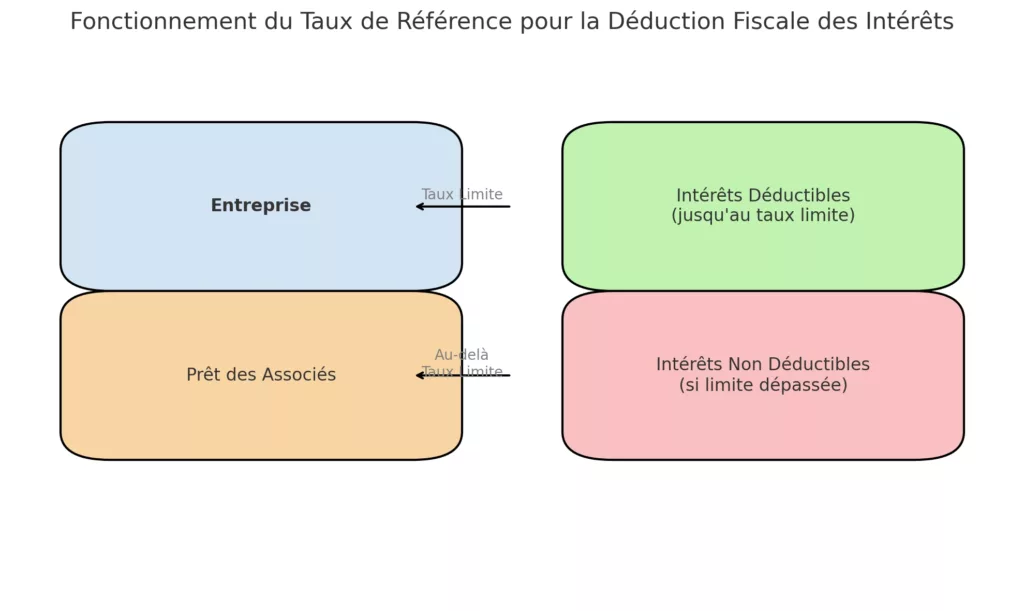

Qu’est-ce que le Taux de Référence pour le Plafonnement des Intérêts Déductibles ? Intérêt Plafonné

Le taux de référence est un limite pour la déduction fiscale des intérêts que les entreprises ont la possibilité de déduire. Autrement dit, si une société bénéficie de prêts de ses associés, elle est en mesure de déduire les intérêts versés jusqu’à un limite spécifique fixé par ce taux de base. Lorsque ce seuil est franchi, les intérêts supplémentaires ne peuvent pas être déductibles, affectant ainsi le bénéfice net imposable de l’entreprise.

Objectifs du Plafonnement-Intérêt Plafonné

Le plafonnement des intérêts déductibles a pour but d’éviter la sous-capitalisation des entreprises, une pratique où les sociétés sont principalement financées par des prêts consentis par les associés, au détriment de leur capital propre. Cette limitation encourage une structure financière plus équilibrée et limite le recours excessif à l’endettement.

Nouveautés pour 2024 : Taux de Référence et Période d’Application- Intérêt Plafonné

Pour 2024, le taux de référence a été mis à jour pour les entreprises clôturant leur exercice entre le 30 septembre 2024 et le 30 décembre 2024. Cette actualisation répond aux fluctuations économiques, et à la hausse des taux d’intérêt sur les marchés, ce qui impacte directement les coûts d’emprunt des entreprises.

| Période de Clôture de l’Exercice | Taux de Référence (%) |

|---|---|

| 30 septembre 2024 | 1,52 % |

| 31 octobre 2024 | 1,56 % |

| 30 novembre 2024 | 1,60 % |

| 30 décembre 2024 | 1,65 % |

Ces taux doivent être respectés pour éviter tout risque de redressement fiscal.

Calcul des Intérêts Déductibles : Exemple Pratique

Pour mieux comprendre l’application de ce taux, voici un exemple simple. Supposons qu’une entreprise clôture son exercice le 30 novembre 2024 et que ses associés ont consenti une avance de 100 000 €. Si elle décide de déduire les intérêts, elle doit appliquer le taux de référence pour plafonner les intérêts déductibles.

Exemple de Calcul

| Montant de l’Avance | Taux de Référence | Intérêts Déductibles Maximum |

|---|---|---|

| 100 000 € | 1,60 % | 1 600 € |

Dans cet exemple, l’entreprise peut donc déduire jusqu’à 1 600 € d’intérêts. Si elle paie des intérêts supérieurs à ce montant, l’excédent ne sera pas déductible fiscalement, ce qui impacte le résultat net de l’entreprise.

Importance de Suivre les Actualisations du Taux de Référence

Les entreprises doivent surveiller chaque actualisation du taux de référence pour éviter les erreurs de calcul et optimiser leur fiscalité. Un taux mal appliqué ou une déduction d’intérêts non conforme peut entraîner un redressement fiscal. De plus, l’administration fiscale impose des pénalités en cas de non-respect des règles, rendant la conformité essentielle.

Règles de Plafonnement et Charges Financières : Que Dit le BOFiP ?

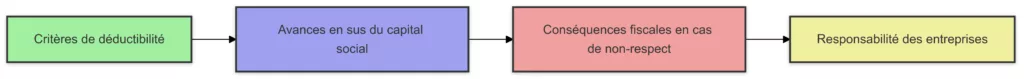

Le Bulletin Officiel des Finances Publiques (BOFiP) fournit des indications détaillées pour appliquer les règles de déduction des intérêts. Le document BOI-BIC-CHG-50-50-30 se concentre sur les charges financières, spécifiquement les intérêts versés aux associés. Il clarifie notamment :

- Les critères de déductibilité des intérêts : il est seulement possible de les déduire si le taux de référence est respecté.

- Les avances en sus du capital social : le taux s’applique uniquement aux prêts effectués par les associés en plus de leur part de capital.

- Les conséquences fiscales en cas de non-respect : tout dépassement entraîne une réintégration des intérêts dans le bénéfice imposable.

Les entreprises peuvent se référer à ce document pour assurer la conformité de leur comptabilité et optimiser leur fiscalité.

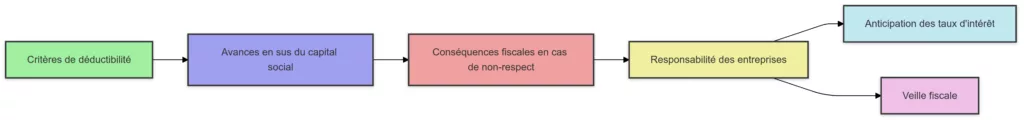

Impact du Plafonnement des Intérêts sur la Stratégie Financière

Le plafonnement des intérêts déductibles est un élément déterminant dans la gestion des charges financières. Les entreprises doivent adopter une stratégie équilibrée entre capitaux propres et dettes. Une structure de financement excessive en dettes pourrait limiter les avantages fiscaux liés à la déduction d’intérêts, d’où l’importance de surveiller l’évolution des taux d’intérêt et de gérer les niveaux d’endettement.

Comparaison des Charges Financières : Exemples

| Type de Financement | Montant | Taux d’Intérêt | Charges Financières Déductibles |

|---|---|---|---|

| Avance des Associés | 200 000 € | 1,60 % (plafond) | 3 200 € |

| Emprunt Bancaire | 300 000 € | 2,50 % | 7 500 € |

| Capital Social | 500 000 € | N/A | N/A |

Cette comparaison montre que le recours aux avances des associés peut être limité par le taux de référence, tandis que d’autres types de financement permettent des déductions de charges sans plafonnement.

Perspectives pour les Entreprises en 2024

Les entreprises devront anticiper les évolutions des taux d’intérêt et ajuster leur structure de financement pour rester en conformité. La mise en place d’une veille fiscale et la consultation régulière des mises à jour du BOFiP s’avèrent être des pratiques recommandées pour éviter tout risque de redressement fiscal.

Questions Fréquemment Posées

1. Que se passe-t-il si le taux de référence est dépassé ?

Si le taux de référence est dépassé, la partie supplémentaire ne peut pas être déduite. Ainsi, elle est intégrée au résultat imposable de la société.

2. Le taux de référence s’applique-t-il aux prêts bancaires ?

Non, le taux de référence s’applique uniquement aux avances faites par les associés, en sus de leur capital social. Les prêts bancaires ne sont pas concernés par ce plafond.

3. Comment connaître le taux de référence pour chaque période ?

Le BOFiP publie régulièrement les mises à jour des taux de référence. Il est possible de consulter ces taux en ligne pour chaque période de clôture d’exercice.

Conclusion

Le taux de référence pour le plafonnement des intérêts déductibles est un outil essentiel pour les entreprises souhaitant optimiser leur fiscalité. En 2024, les nouvelles valeurs du taux de référence doivent être scrupuleusement respectées, sous peine de redressement fiscal. Pour une gestion financière optimale, les entreprises sont encouragées à équilibrer leur structure de financement et à se tenir informées des évolutions réglementaires via le BOFiP.

Ce cadre fiscal, bien que contraignant, permet de limiter la sous-capitalisation et d’assurer une gestion saine des charges financières. En respectant les plafonds établis et en optimisant les charges déductibles, les entreprises peuvent réduire leur base imposable tout en restant en conformité avec les normes fiscales.