Le formulaire 2033-F-SD, utilisé dans la liasse fiscale des entreprises en France, est un tableau qui permet de déclarer la composition du capital social. Ce formulaire est indispensable pour toute société soumise à un régime réel d’imposition, et il permet d’assurer la transparence sur la répartition du capital entre associés ou actionnaires. Conçu pour les personnes morales, le formulaire 2033-F-SD doit être rempli avec soin, en indiquant les associés qui détiennent au moins 10 % du capital. Dans cet article, nous allons détailler chaque section du formulaire pour vous guider pas à pas dans son remplissage.

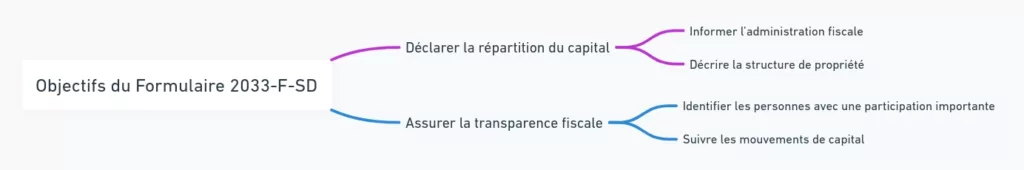

1. Objectif du Formulaire 2033-F-SD

Le formulaire 2033-F-SD sert principalement à :

- Déclarer la répartition du capital : Il s’agit d’informer l’administration fiscale sur la structure de propriété de l’entreprise.

- Assurer la transparence fiscale : Le formulaire garantit que les personnes ayant une participation importante sont identifiées, ce qui permet à l’administration de suivre les mouvements de capital.

2. Qui doit remplir le formulaire 2033-F-SD ?

Toutes les entreprises soumises à un régime réel d’imposition et dont le capital est divisé en parts ou actions doivent remplir ce formulaire. Cela inclut toutes les personnes morales, indépendamment de leur taille ou de leur structure, à partir du moment où elles ont un ou plusieurs associés détenant au moins 10 % du capital.

Tableau des Types d’Entreprises Concernées

| Type d’entreprise | Obligation de remplir le formulaire 2033-F-SD |

|---|---|

| Sociétés anonymes (SA) | Oui |

| Sociétés à responsabilité limitée (SARL) | Oui |

| Sociétés par actions simplifiées (SAS) | Oui |

| Sociétés en commandite | Oui |

| Autres formes de personnes morales | Oui |

3. Les associés à inclure dans le formulaire

Seuls les associés ou actionnaires détenant au moins 10 % du capital de l’entreprise doivent figurer dans le formulaire 2033-F-SD. Ces seuils de détention s’appliquent de la même manière, qu’il s’agisse de personnes physiques ou morales.

Tableau des Seuils de Déclaration

| Type d’associé | Seuil de déclaration (%) |

|---|---|

| Personnes morales | 10 % |

| Personnes physiques | 10 % |

4. Informations requises pour chaque associé

Pour chaque associé ou actionnaire pertinent, il est nécessaire d’inclure des informations spécifiques :

- les personnes morales : Forme juridique, dénomination, adresse, numéro SIREN, nombre de parts détenues, et taux de détention.

- Pour les personnes physiques : Nom, prénom, nom marital, adresse, date et lieu de naissance, nombre de parts détenues, et taux de détention.

Tableau : Informations à Renseigner pour Chaque Type d’Associé

| Type d’associé | Informations requises |

|---|---|

| Personnes morales | Forme juridique, dénomination, adresse, numéro SIREN, nombre de parts, taux de détention |

| Personnes physiques | Nom, prénom, nom marital, adresse, date et lieu de naissance, nombre de parts, taux de détention |

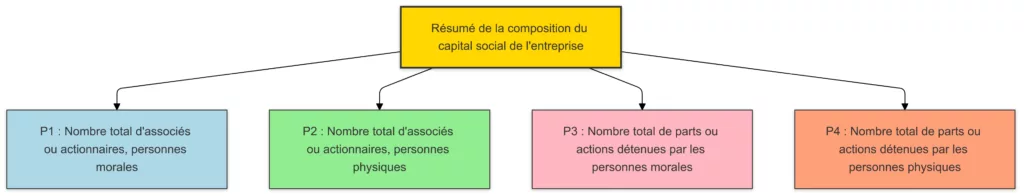

5. Comment remplir les cases P1, P2, P3, et P4

En haut du formulaire, les cases P1, P2, P3 et P4 permettent de fournir un résumé de la composition du capital social de l’entreprise :

- Case P1 : Nombre total d’associés ou actionnaires, personnes morales.

- P2 : Nombre total d’associés ou actionnaires, personnes physiques.

- Case P3 : Nombre total de parts ou actions détenues par les personnes morales.

- P4 : Nombre total de parts ou actions détenues par les personnes physiques.

Ces informations offrent un aperçu global de la répartition du capital, facilitant la lecture du formulaire.

6. Différence entre les cadres I et II du formulaire

Le formulaire 2033-F-SD est divisé en deux parties pour faciliter la distinction entre les types d’associés :

- Cadre I : Réservé aux associés ou actionnaires personnes morales.

- Cadre II : Concerne les associés ou actionnaires personnes physiques.

Cette distinction permet une organisation claire des données et simplifie le travail de l’administration fiscale.

7. Calcul du Taux de Détention

Le taux de détention est une donnée cruciale pour déterminer si un associé doit figurer dans le formulaire. Voici la méthode de calcul :

- Nombre de parts détenues / Nombre total de parts de l’entreprise.

- Multiplier par 100 pour obtenir un pourcentage.

Exemple de Calcul de Taux de Détention

| Nombre de parts détenues | Nombre total de parts | Taux de détention (%) |

|---|---|---|

| 500 | 5 000 | (500/5000)×100=10%(500 / 5000) \times 100 = 10\%(500/5000)×100=10% |

8. Que faire en cas de nombre élevé d’associés ?

Si le nombre d’associés excède les cases disponibles dans le formulaire, l’entreprise doit utiliser des pages supplémentaires. Chaque tableau supplémentaire doit être numéroté pour éviter toute confusion.

9. Renseignements à indiquer pour les associés étrangers

Pour les associés étrangers, il est nécessaire d’indiquer leur forme juridique, leur adresse dans le pays d’origine, et leur numéro d’identification fiscale (équivalent au SIREN en France si disponible). Cela permet de répondre aux exigences fiscales pour les participations internationales.

10. Impacts fiscaux d’une erreur dans le formulaire 2033-F-SD

Les erreurs dans le formulaire peuvent avoir des conséquences fiscales. Des informations incorrectes ou incomplètes peuvent entraîner des pénalités de non-conformité. Il est donc essentiel de vérifier chaque information avec soin.

11. Obligations des sociétés de capitaux pour le 2033-F-SD

Les sociétés de capitaux, telles que les SARL, SA, SAS, etc., doivent obligatoirement remplir le formulaire 2033-F-SD dès lors qu’elles ont des associés détenant au moins 10 % du capital.

12. Exemple de Remplissage pour les Données des Associés

Voici un exemple d’informations à renseigner pour une société fictive avec deux associés détenant chacun plus de 10 % des parts.

Exemple de Tableau d’Informations des Associés

| Type d’associé | Dénomination ou nom | Forme juridique ou statut | Adresse | Numéro d’identification | Nombre de parts | Taux de détention (%) |

|---|---|---|---|---|---|---|

| Personne morale | Entreprise X | SARL | 123 Rue Fiscale | SIREN 123456789 | 1 000 | 20 % |

| Personne physique | Jean Dupont | – | 45 Rue du Commerce | – | 500 | 10 % |

13. Mise à jour en cas de changement d’associés

Les changements d’associés intervenant après la clôture de l’exercice doivent être reportés dans la déclaration de l’année suivante. Cependant, il est essentiel de conserver une documentation interne pour toute modification significative de la composition du capital.

14. Rôle de la transparence dans le formulaire 2033-F-SD

Le formulaire 2033-F-SD contribue à la transparence de la structure de propriété des entreprises. En déclarant les associés avec une participation importante, les entreprises respectent les règles de transparence fiscale, ce qui facilite le contrôle de l’administration fiscale.

15. Conseils Pratiques pour Remplir le 2033-F-SD

- Vérifiez l’exactitude des informations : Assurez-vous que chaque donnée est exacte pour éviter les pénalités.

- Regroupez les informations en interne : Préparez une fiche pour chaque associé détenant plus de 10 % du capital.

- Utilisez des tableaux supplémentaires si nécessaire : Pour éviter les erreurs, utilisez autant de pages supplémentaires que nécessaire pour un affichage clair.

- Consultez un expert fiscal : En cas de doute, n’hésitez pas à faire appel à un expert-comptable.

Conclusion

Le formulaire 2033-F-SD est un outil fondamental pour les entreprises françaises souhaitant déclarer leur composition du capital social. En remplissant ce document avec soin, les entreprises assurent la conformité de leur déclaration fiscale et permettent à l’administration d’obtenir une vue claire et détaillée de leur structure de propriété.

En suivant ce guide, les entreprises pourront facilement respecter les exigences fiscales pour 2024 et éviter toute erreur susceptible d’entraîner des pénalités.

[…] révélées dans le Bulletin Officiel des Finances Publiques (BOFiP), ont pour objectif de faciliter les procédures tout en favorisant des comportements profitables à l’économie et à […]