Pour de nombreuses entreprises, s’installer à l’étranger représente une opportunité de développement international et d’optimisation fiscale. La mondialisation et la numérisation des affaires facilitent ces démarches, mais la fiscalité reste un enjeu complexe à l’échelle internationale. Cet article explore les principaux aspects de l’imposition des entreprises à l’étranger, les destinations prisées, les risques potentiels, et quelques conseils pratiques pour optimiser sa situation fiscale.

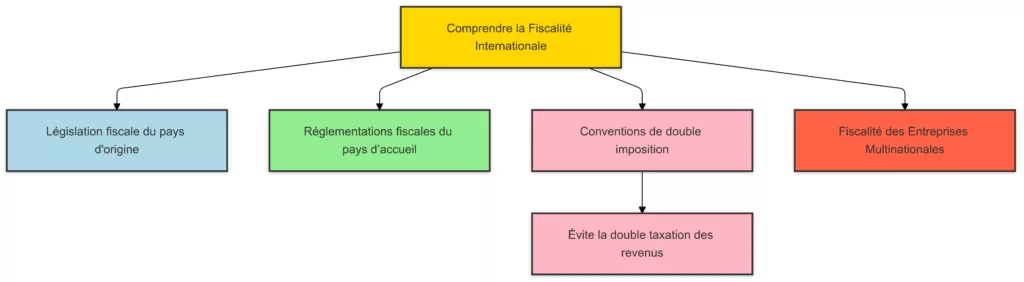

1. Comprendre la Fiscalité Internationale

La fiscalité internationale désigne les règles fiscales applicables aux entreprises opérant dans plusieurs pays. Contrairement à une entreprise locale, une entreprise internationale doit prendre en compte :

- La législation fiscale du pays d’origine.

- Les réglementations fiscales du pays d’accueil.

- Les conventions de double imposition entre pays pour éviter une double taxation des revenus.

Les entreprises multinationales bénéficient parfois de taux d’imposition plus bas ou d’avantages fiscaux dans certains pays, d’où leur intérêt pour l’expansion internationale.

Tableau : Principales Juridictions avec Avantages Fiscaux

| Pays | Taux d’imposition sur les sociétés | Exemptions fiscales | Types de revenus ciblés |

|---|---|---|---|

| Luxembourg | 17% | Exonérations partielles | Dividendes, royalties |

| Irlande | 12.5% | Avantages pour entreprises tech | Bénéfices d’exploitation |

| Singapour | 17% (possibilité de réduction) | Réduction sur les premiers revenus | Revenus d’entreprises nouvelles |

| Pays-Bas | 19% (revenus jusqu’à 200 000€) | Exemptions sur royalties | Dividendes et royalties |

| Hong Kong | 8.25% (jusqu’à 2M HKD) | Taxe territoriale | Revenus générés localement |

Ces pays représentent des destinations attrayantes en raison de leurs régimes fiscaux avantageux et des accords de double imposition.

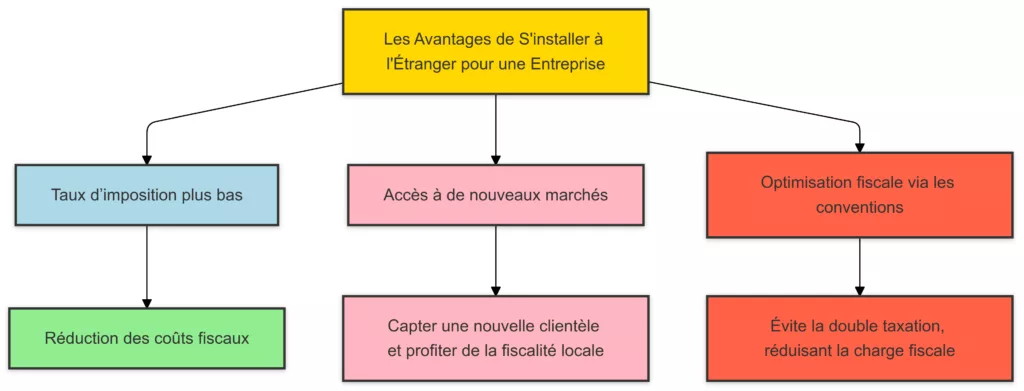

2. Les Avantages de S’installer à l’Étranger pour une Entreprise

L’expansion à l’étranger peut offrir des opportunités fiscales intéressantes. Voici quelques-uns des principaux avantages :

- Taux d’imposition plus bas : Certains pays offrent des taux très compétitifs, ce qui réduit les coûts fiscaux globaux.

- Accès à de nouveaux marchés : Une présence internationale permet de capter une nouvelle clientèle tout en profitant de la fiscalité locale.

- Optimisation fiscale via les conventions : Les conventions de double imposition permettent d’éviter une taxation double, réduisant ainsi la charge fiscale.

Ces avantages doivent cependant être analysés en fonction des lois fiscales internationales en évolution.

3. Les Destinations Populaires pour l’Optimisation Fiscale

Plusieurs juridictions sont particulièrement attrayantes pour l’optimisation fiscale. Les entreprises choisissent souvent leur pays d’accueil en fonction des taux d’imposition et des incitations fiscales offertes. Voici un aperçu des destinations populaires :

| Pays | Taux d’imposition | Avantages fiscaux majeurs |

|---|---|---|

| Luxembourg | 17% | Flexibilité fiscale, conventions favorables |

| Irlande | 12.5% | Exonérations pour les secteurs technologiques |

| Hong Kong | 8.25% à 16.5% | Taxe territoriale uniquement |

| Singapour | Jusqu’à 17% | Incitations pour les startups |

Ces pays attirent les entreprises technologiques, financières et celles qui réalisent des revenus passifs (royalties, dividendes).

4. Les Risques et Défis de l’Implantation à l’Étranger

Bien que l’expansion internationale offre des avantages, elle comporte aussi certains risques, notamment :

- Réglementations fiscales complexes : Chaque pays impose des règles spécifiques, et des erreurs peuvent entraîner des sanctions financières.

- Audits et sanctions : Les gouvernements intensifient leurs contrôles sur les multinationales pour s’assurer qu’elles respectent les lois fiscales.

- Risques de réputation : En s’installant dans des pays considérés comme des paradis fiscaux, une entreprise peut subir une pression médiatique négative.

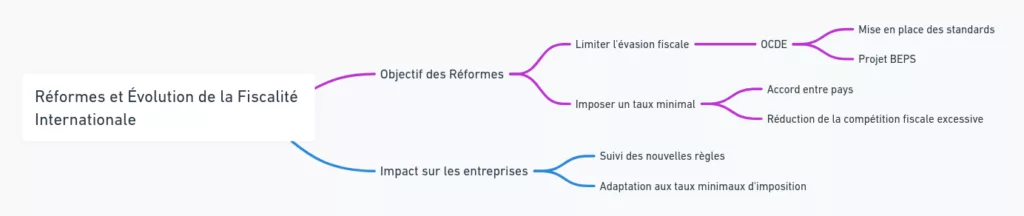

5. Réformes et Évolution de la Fiscalité Internationale

Ces dernières années, les organismes internationaux comme l’OCDE ont travaillé sur des réformes pour instaurer une fiscalité équitable. Les réformes visent principalement à :

- Limiter l’évasion fiscale : L’OCDE a mis en place des standards, tels que le Projet BEPS, pour prévenir l’évasion fiscale.

- Imposer un taux minimal : Certains pays s’accordent pour appliquer un taux d’imposition minimum aux entreprises internationales, évitant ainsi une compétition fiscale excessive.

Les entreprises doivent suivre de près ces réformes pour éviter des problèmes fiscaux futurs et adapter leurs stratégies d’implantation.

6. Conseils pour Optimiser sa Fiscalité à l’Étranger

Pour optimiser sa situation fiscale tout en restant dans la légalité, voici quelques conseils :

- Travailler avec des conseillers fiscaux locaux : Les fiscalistes locaux connaissent les subtilités du droit fiscal de chaque pays.

- Choisir des juridictions avec des accords de double imposition : Cela permet d’éviter les taxes cumulatives.

- Évaluer la conformité fiscale régulièrement : La fiscalité internationale évolue, d’où l’importance de maintenir une conformité active.

Ces stratégies permettent d’exploiter au mieux les avantages fiscaux sans prendre de risques inutiles.

Tableau : Comparaison des Stratégies d’Optimisation Fiscale

| Stratégie | Avantage | Risque potentiel |

|---|---|---|

| Collaboration avec des experts | Optimisation efficace | Coût des services |

| Choisir un pays avec des accords | Réduction de la double imposition | Limité aux accords signés |

| Revue régulière de la conformité | Sécurité juridique | Nécessite des ressources internes |

Conclusion

L’imposition des entreprises à l’étranger représente une opportunité stratégique pour les entreprises qui souhaitent réduire leurs coûts fiscaux et accéder à de nouveaux marchés. Cependant, l’expansion internationale doit être bien planifiée pour éviter les écueils fiscaux. En collaborant avec des experts et en restant conforme aux réformes internationales, les entreprises peuvent optimiser leur fiscalité tout en s’assurant une sécurité juridique.

Cet article t’a présenté un aperçu des enjeux, des avantages et des conseils pratiques pour gérer efficacement l’imposition des entreprises à l’étranger. Pour aller plus loin, n’hésite pas à consulter des experts en fiscalité internationale qui sauront adapter ces stratégies à ton cas spécifique.