Si tu as déjà géré une entreprise, tu sais sûrement qu’une bonne partie de la gestion d’entreprise passe par la comptabilité. Et quand vient le moment de faire sa déclaration fiscale, c’est là que les choses peuvent se compliquer, surtout si tu es un peu novice en fiscalité. Dans ce guide, on va plonger dans un document très important pour les entreprises en France : le tableau 2052 de la liasse fiscale. Ce tableau, aussi appelé compte de résultat fiscal, est un incontournable pour les entreprises soumises à l’impôt sur les sociétés ou à l’impôt sur le revenu. Mais pas de panique, je vais t’expliquer tout ça de manière claire et détaillée.

1. À quoi sert le tableau 2052 de la liasse fiscale ?

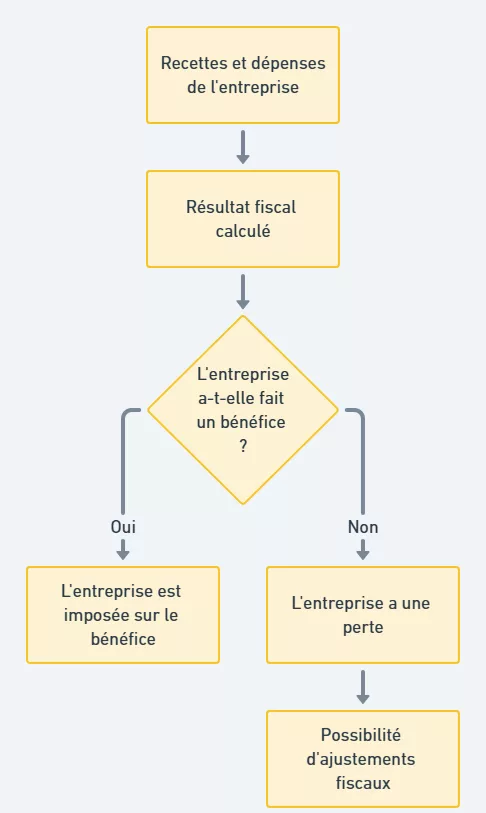

Le tableau 2052 de la liasse fiscale, c’est un document comptable qui permet à l’administration fiscale de connaître les résultats de ton entreprise. Il présente un récapitulatif de toutes les recettes et dépenses réalisées sur une année, ce qui permet de calculer ton résultat fiscal. En fonction de ce résultat, l’administration déterminera si ton entreprise doit payer des impôts, et combien.

En gros, ce tableau répond à une question simple : ton entreprise a-t-elle fait du bénéfice ou de la perte pendant l’exercice ? Si elle a fait un bénéfice, elle sera imposée dessus. Si elle a fait une perte, tu pourras peut-être bénéficier de certains ajustements fiscaux.

2. Structure du tableau 2052 : Explication pour un débutant en fiscalité

Le tableau 2052 se divise en plusieurs parties, chacune ayant une fonction bien précise. Voici un aperçu des différentes sections :

| Section | Contenu |

|---|---|

| Produits d’exploitation | Recettes de l’entreprise (ventes, subventions, etc.) |

| Charges d’exploitation | Dépenses liées à l’activité (achats, salaires, etc.) |

| Résultat d’exploitation | Différence entre les revenus et les dépenses d’exploitation |

| Résultat financier | Produits financiers moins charges financières |

| Résultat exceptionnel | Événements non courants (ex. vente d’actifs) |

| Résultat net | Résultat final : somme des résultats (exploitation, financier, exceptionnel) |

Produits d’exploitation

Cette section inclut toutes les recettes que ton entreprise a générées pendant l’exercice. Cela inclut :

- Chiffre d’affaires : C’est la somme des ventes de produits ou des services rendus. Si tu vends des marchandises ou fais des prestations de services, c’est ici que tu indiques les montants.

- Production stockée ou immobilisée : Si ton entreprise a produit des biens, mais qu’ils n’ont pas été vendus, ils doivent être comptabilisés ici. C’est également là que tu indiques la production immobilisée, c’est-à-dire la production que ton entreprise va utiliser elle-même (par exemple, une machine ou un bâtiment construit par ton entreprise).

- Subventions reçues : Si tu as reçu des subventions ou des aides publiques pendant l’exercice, tu dois les indiquer dans cette section.

Charges d’exploitation

C’est ici que tu récapitules toutes les dépenses nécessaires au fonctionnement de ton entreprise. Cela inclut :

- Achats consommés : Ce sont les achats de matières premières ou de marchandises que ton entreprise a utilisés pendant l’exercice.

- Services extérieurs : Cela comprend tous les frais liés à des services externes comme la sous-traitance, la location, les frais de déplacement, les assurances, etc.

- Impôts et taxes : C’est ici que tu indiques les impôts autres que l’impôt sur les sociétés, comme la taxe foncière ou la cotisation foncière des entreprises (CFE).

- Charges de personnel : Les salaires versés à tes employés ainsi que les cotisations sociales doivent être comptabilisés ici.

- Dotations aux amortissements et provisions : Les amortissements correspondent à la perte de valeur de tes immobilisations (comme les machines, bâtiments). Les provisions, quant à elles, sont des sommes que tu mets de côté pour anticiper des charges futures (comme une dette ou un procès).

Résultat d’exploitation

Le résultat d’exploitation est le calcul qui te permet de savoir si ton entreprise a gagné ou perdu de l’argent sur son activité principale. Il se calcule ainsi :

Résultat d’exploitation = Produits d’exploitation – Charges d’exploitation

Un résultat positif signifie que ton entreprise a fait un bénéfice sur son activité principale, tandis qu’un résultat négatif indique une perte.

Résultat financier

Cette section regroupe les produits financiers (ce que ton entreprise a gagné grâce à des placements ou des intérêts, par exemple) et les charges financières (les intérêts que tu as payés sur un prêt, par exemple).

Résultat exceptionnel

Ce sont les produits ou charges liés à des événements qui ne sont pas récurrents. Par exemple, si ton entreprise a vendu un actif important (comme un bâtiment ou une machine), le montant de cette vente est considéré comme exceptionnel. De même, si tu as dû payer une amende ou une charge non habituelle, elle entre dans cette catégorie.

Résultat net

Enfin, le résultat net correspond au total des résultats d’exploitation, financier et exceptionnel. C’est la somme de tout ce que ton entreprise a gagné et dépensé pendant l’année. Un résultat net positif signifie que ton entreprise a réalisé un bénéfice, tandis qu’un résultat net négatif indique une perte.

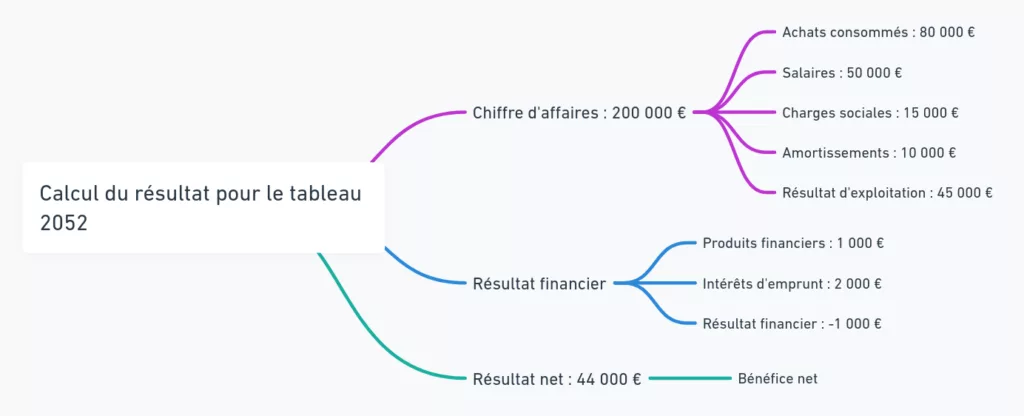

3. Exemple concret de calcul pour remplir le tableau 2052

Imaginons une entreprise qui a réalisé les opérations suivantes au cours de l’année :

- Chiffre d’affaires : 200 000 €

- Achats consommés : 80 000 €

- Salaires : 50 000 €

- Charges sociales : 15 000 €

- Amortissements : 10 000 €

- Intérêts d’emprunt : 2 000 €

- Produits financiers : 1 000 €

Voici comment se feraient les calculs pour remplir le tableau 2052 :

- Résultat d’exploitation :

200 000 € – (80 000 € + 50 000 € + 15 000 € + 10 000 €) = 45 000 € - Résultat financier :

(1 000 Euro – 2 000 € = -1 000 €) - Résultat net :

45 000 € + (-1 000 €) = 44 000 €

Dans cet exemple, l’entreprise a réalisé un bénéfice net de 44 000 € sur l’exercice.

4. Correspondance entre les comptes comptables et les lignes du tableau 2052

Pour remplir correctement le tableau 2052, tu dois utiliser les comptes de classe 6 (charges) et de classe 7 (produits) du plan comptable général. Voici un tableau qui récapitule les correspondances entre les comptes comptables et les lignes du tableau 2052 :

| Ligne 2052 | Description | Compte comptable |

|---|---|---|

| 1 | Chiffre d’affaires | 701, 706, 707 |

| 2 | Production stockée | 713 |

| 3 | Production immobilisée | 72 |

| 4 | Subventions reçues | 74 |

| 6 | Achats consommés | 601, 603 |

| 7 | Services extérieurs | 611, 615, 616, 618 |

| 9 | Impôts et taxes | 63 |

| 10 | Charges de personnel | 641, 645 |

| 12 | Amortissements et provisions | 6811, 6815 |

| 14 | Produits financiers | 76 |

| 15 | Charges financières | 661, 666 |

| 17 | Produits exceptionnels | 771, 775 |

| 18 | Charges exceptionnelles | 671, 675 |

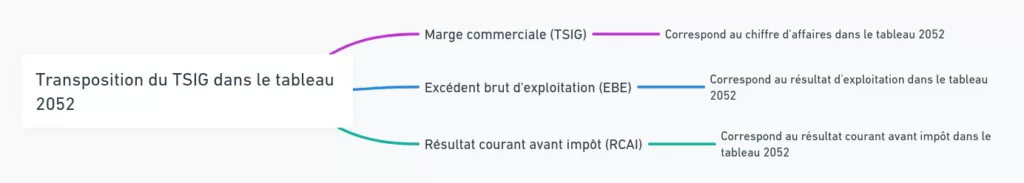

5. Transposition du tableau TSIG dans le tableau 2052

Le TSIG (Tableau des Soldes Intermédiaires de Gestion) est un outil de gestion qui permet d’analyser la rentabilité d’une entreprise. Il peut être transposé dans le tableau 2052 comme suit :

- Marge commerciale (TSIG) correspond au chiffre d’affaires dans le tableau 2052.

- Excédent brut d’exploitation (EBE) correspond au résultat d’exploitation dans le 2052.

- Résultat courant avant impôt (RCAI) se transpose dans le résultat courant avant impôt du tableau 2052.

6. Comment remplir le tableau 2052 à partir de la balance ou du grand livre ?

Lorsque tu remplis le tableau 2052, tu peux partir de deux documents comptables essentiels : la balance ou le grand livre. La balance récapitule les soldes de tous les comptes, tandis que le grand livre détaille chaque opération comptable. Voici comment tu peux procéder :

- À partir de la balance :

- Prends les soldes des comptes de classe 6 pour les charges et de classe 7 pour les produits.

- Reporte ces soldes dans les lignes correspondantes du tableau 2052 de la liasse fiscale.

- À partir du grand livre :

- Classe les écritures par nature (exploitation, financier, exceptionnel).

- Calcule les totaux de chaque compte et reporte les dans le tableau 2052.

7. Les erreurs à éviter dans le remplissage du tableau 2052

| Erreurs fréquentes | Explications |

|---|---|

| Oublier des opérations | Ne pas oublier de reporter toutes les charges et produits. |

| Confondre les lignes | Ne mélange pas les catégories, par exemple exploitation et financier. |

| Mauvais arrondis | Des erreurs d’arrondi peuvent causer des écarts importants. |

| Sous-estimer les provisions | Assure-toi de correctement estimer les provisions et amortissements. |

8. Les règles comptables et fiscales qui régissent le tableau 2052

Règles comptables

Le tableau 2052 repose sur le plan comptable général (PCG), qui définit la structure des comptes de classe 6 et 7. Les règles comptables à suivre pour remplir ce tableau incluent :

- L’utilisation correcte des amortissements et provisions pour refléter la perte de valeur des actifs et anticiper les charges futures.

- La séparation claire des charges d’exploitation, financières et exceptionnelles.

Règles fiscales

Du point de vue fiscal, certaines règles spécifiques s’appliquent :

- Certaines charges, comme les amendes ou les pénalités, ne sont pas déductibles fiscalement.

- Les entreprises doivent parfois faire des ajustements fiscaux pour certaines dépenses, comme les amortissements dérogatoires.

9. Commentaire financier à partir du tableau 2052

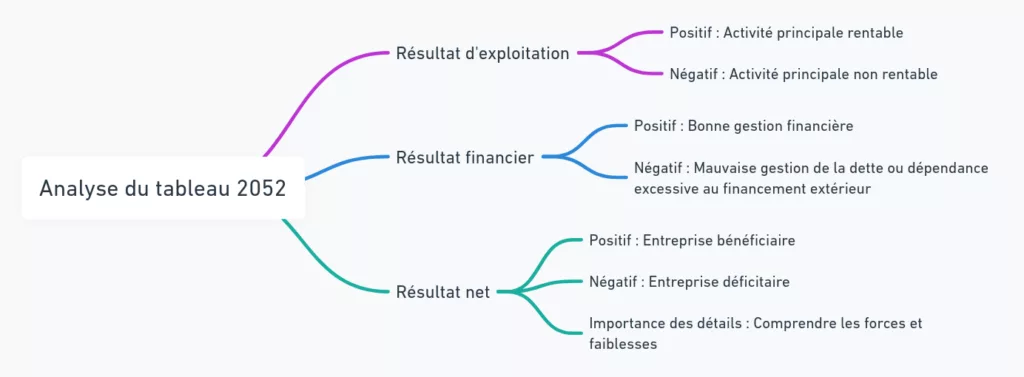

Analyser le tableau 2052 permet d’avoir une vue d’ensemble de la santé financière de ton entreprise. Un résultat d’exploitation positif montre que ton activité principale est rentable, tandis qu’un résultat financier négatif peut indiquer une mauvaise gestion de la dette ou une dépendance excessive au financement extérieur.

Le résultat net final te permet de savoir si ton entreprise a été bénéficiaire ou déficitaire sur l’ensemble de l’exercice. Un résultat net positif est évidemment un signe de bonne gestion, mais il est important de creuser dans les détails pour comprendre les forces et faiblesses de ton entreprise.

Notre QCM pour bien tester tes connaissances au niveau de la liasse fiscale tableau 2052

QCM sur le Tableau 2052 de la Liasse Fiscale

En conclusion

Le tableau 2052 de la liasse fiscale est un outil crucial pour toute entreprise soumise à l’impôt sur les sociétés ou à l’impôt sur le revenu en France. Ce formulaire permet de déclarer de manière détaillée les produits et charges d’exploitation, ainsi que le résultat net de l’entreprise. Une bonne compréhension et un remplissage correct de ce tableau sont essentiels pour éviter des erreurs fiscales qui pourraient entraîner des sanctions.

Il est fortement recommandé d’utiliser les ressources officielles comme impots.gouv.fr pour obtenir les dernières versions des formulaires et suivre les instructions à jour. Des sites tels que service-public.fr fournissent également des informations claires et accessibles pour comprendre les obligations fiscales.

Un tableau 2052 bien rempli garantit une comptabilité en ordre, permet de calculer correctement l’impôt dû, et assure que l’entreprise respecte ses obligations légales en toute transparence.