Le tableau 2055, également appelé « État des amortissements », est un document essentiel dans la comptabilité des entreprises françaises. Ce tableau fait partie intégrante de la liasse fiscale, que toutes les entreprises doivent soumettre à l’administration fiscale. Son rôle principal est de recenser et de suivre l’amortissement des immobilisations. Ces immobilisations sont des biens d’équipement durables qui perdent de la valeur avec le temps. Le processus d’amortissement permet à une entreprise d’étaler le coût de ces biens sur plusieurs années, tout en réduisant sa base imposable.

Si vous êtes novice dans la gestion des amortissements ou si vous avez simplement besoin d’un rappel pour comprendre comment remplir ce tableau, ce guide détaillé vous fournira toutes les informations nécessaires. Nous allons explorer les différentes étapes pour compléter le tableau 2055, les comptes comptables impliqués, les règles à suivre et même des exemples concrets pour illustrer chaque étape.

Optimisation fiscale des plus-values et tableau 2055

Pourquoi le Tableau 2055 Est-il Important ?

Le tableau 2055 de la liasse fiscale est essentiel car il permet de déclarer les amortissements des immobilisations de l’entreprise. Ces amortissements représentent la perte de valeur des biens de l’entreprise au fil du temps. En remplissant correctement ce tableau, l’entreprise peut réduire sa base imposable en déduisant les charges d’amortissement de son résultat fiscal.

Les biens d’équipement, comme les machines, les véhicules, les bâtiments ou les logiciels, ne peuvent pas être comptabilisés comme des charges lors de leur acquisition. En revanche, ils doivent être amortis sur plusieurs années, en fonction de leur durée de vie estimée. C’est pourquoi il est important de tenir à jour l’état des amortissements dans le tableau 2055, afin de garantir que les écritures comptables soient conformes et que les déclarations fiscales soient correctes.

Ce tableau est aussi un outil de suivi important pour l’entreprise elle-même. Il permet de connaître l’état des immobilisations, de suivre leur valeur résiduelle, et d’anticiper leur remplacement.

Les Comptes Comptables Concernés par le Tableau 2055

Avant de remplir le tableau 2055, il est essentiel de connaître les comptes comptables impliqués. Ces comptes permettent de suivre les immobilisations et les amortissements dans les livres comptables de l’entreprise. Voici les principaux comptes concernés :

| Comptes Comptables | Description |

|---|---|

| Compte 21 | Immobilisations corporelles : bâtiments, machines, véhicules, mobiliers. |

| Compte 22 | Immobilisations incorporelles : brevets, licences, logiciels, fonds de commerce. |

| Compte 23 | Immobilisations en cours : acquisitions non terminées ou travaux non achevés. |

| Compte 28 | Amortissements : montant total des amortissements pratiqués sur les immobilisations. |

Ces comptes sont essentiels pour suivre la valeur initiale des biens, calculer les amortissements pratiqués chaque année, et connaître la valeur nette comptable des immobilisations.

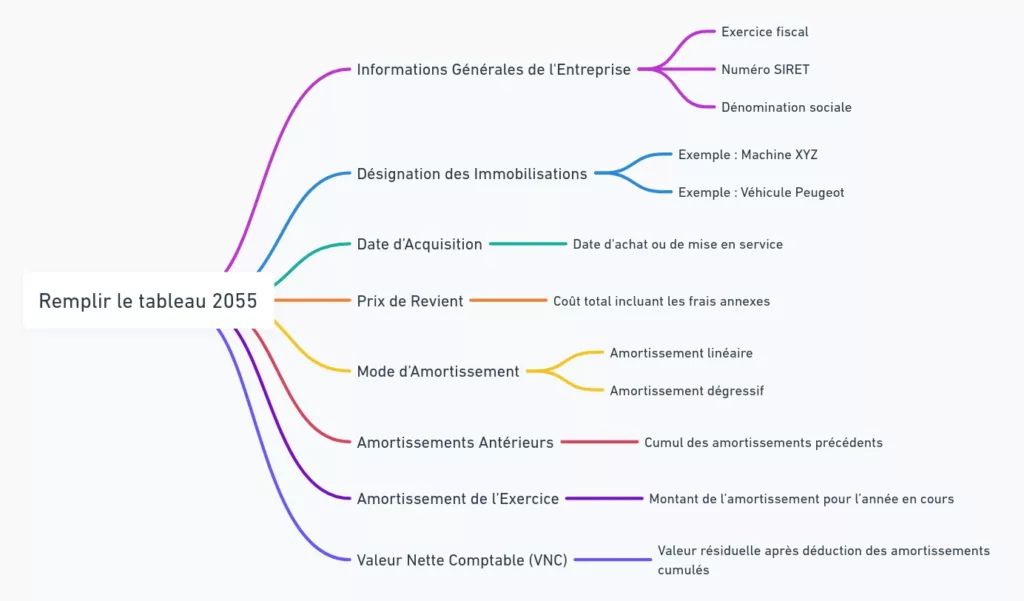

Comment Remplir le Tableau 2055 : Étape par Étape

Pour bien remplir le tableau 2055, il est important de comprendre les informations à renseigner dans chaque colonne. Voici les étapes à suivre :

1. Renseigner les Informations Générales de l’Entreprise

L’en-tête du tableau 2055 contient les informations de base concernant l’entreprise et l’exercice comptable. Vous devrez renseigner :

- L’exercice fiscal : La période comptable pour laquelle vous déclarez les amortissements (généralement du 1er janvier au 31 décembre).

- Le numéro SIRET : Le numéro unique d’identification de l’entreprise.

- La dénomination sociale : Le nom officiel de votre entreprise.

2. Désignation des Immobilisations

Dans cette colonne, vous devez indiquer chaque immobilisation de l’entreprise de manière précise. Il peut s’agir de bâtiments, de machines, de véhicules ou encore de logiciels. Par exemple :

- Machine XYZ : Machine d’assemblage utilisée dans l’usine.

- Véhicule Peugeot : Véhicule utilitaire utilisé pour les livraisons.

L’objectif est de fournir une description suffisamment claire pour identifier chaque bien.

3. Date d’Acquisition

La date d’acquisition correspond à la date à laquelle l’immobilisation a été achetée ou mise en service. C’est à partir de cette date que l’amortissement commence. Cette information est essentielle, car elle détermine la durée sur laquelle le bien sera amorti.

4. Prix de Revient

Le prix de revient est le coût total d’acquisition du bien. Cela inclut non seulement le prix d’achat, mais aussi les frais annexes comme les coûts de transport, d’installation, ou encore les frais de douane si le bien a été importé. Ce montant représente la valeur initiale de l’immobilisation.

5. Mode d’Amortissement

Deux principaux modes d’amortissement peuvent être utilisés selon la nature du bien :

- Amortissement linéaire : Il consiste à répartir l’amortissement de manière égale sur toute la durée de vie du bien. Par exemple, si une machine est amortie sur 5 ans, 20 % de sa valeur sera déduit chaque année.

- Amortissement dégressif : Ce mode est souvent utilisé pour les équipements industriels. Il permet d’amortir davantage au début de la période, puis de manière décroissante au fil des années.

Le mode d’amortissement choisi doit être indiqué pour chaque immobilisation.

6. Amortissements Antérieurs

Cette colonne sert à indiquer le montant total des amortissements pratiqués sur l’immobilisation avant l’exercice en cours. Si le bien est en cours d’amortissement, vous devrez ajouter les amortissements cumulés depuis son acquisition.

7. Amortissement de l’Exercice

L’amortissement de l’exercice est le montant de l’amortissement pour l’année en cours. Ce montant est calculé en fonction du mode d’amortissement choisi et de la durée de vie restante du bien.

8. Valeur Nette Comptable (VNC)

La valeur nette comptable (VNC) représente la valeur résiduelle de l’immobilisation après déduction des amortissements cumulés. Elle est calculée ainsi :

Valeur Nette Comptable (VNC) = Prix de Revient - Amortissements Cumulés

Exemple Pratique de Calcul pour le Tableau 2055

Prenons un exemple simple pour illustrer les différentes étapes de calcul. Supposons qu’une entreprise achète une machine pour 15 000 € et qu’elle décide de l’amortir en mode linéaire sur 5 ans.

- Durant la première année, l’amortissement est de 3 000 €, calculé à partir des 15 000 € répartis sur 5 ans.

- En année 2, le même montant de 3 000 € est amorti, portant le cumul à 6 000 €. À la fin de la cinquième année.

- les amortissements atteignent 15 000 €, ce qui signifie que la machine est entièrement amortie.

Voici comment remplir le tableau 2055 pour cette machine :

| Désignation | Date d’acquisition | Prix de revient | Mode d’amortissement | Amort. antérieurs | Amort. de l’exercice | VNC |

|---|---|---|---|---|---|---|

| Machine XYZ | 01/01/2020 | 15 000 € | Linéaire | 12 000 € | 3 000 € | 0 € |

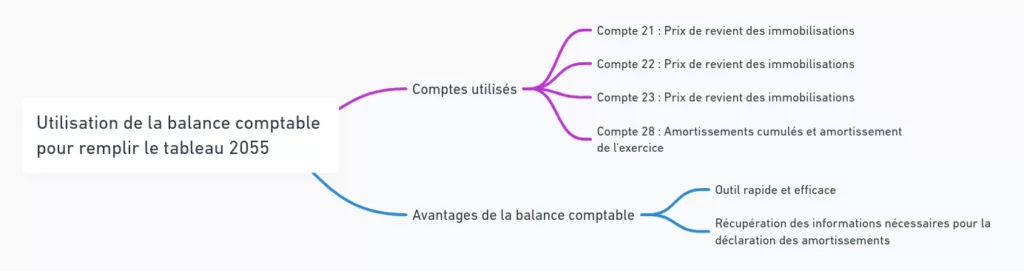

Comment Remplir le Tableau 2055 à Partir de la Balance Comptable

La balance comptable est un document qui regroupe tous les comptes de l’entreprise. Elle permet de vérifier que les écritures comptables sont équilibrées. Pour remplir le tableau 2055 à partir de la balance, vous devez :

- Utiliser les montants indiqués dans les comptes 21, 22, et 23 pour inscrire le prix de revient des immobilisations.

- Utiliser les informations du compte 28 pour indiquer les amortissements cumulés et l’amortissement de l’exercice.

La balance comptable est un outil rapide et efficace pour récupérer toutes les informations nécessaires à la déclaration des amortissements.

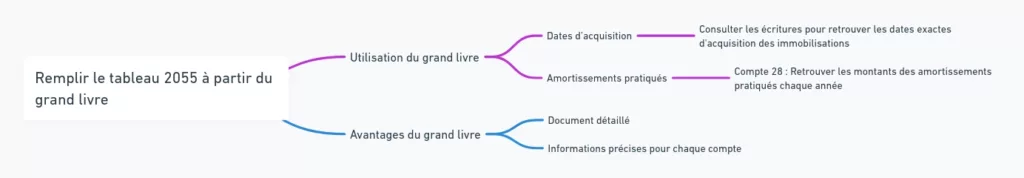

Comment Remplir le Tableau 2055 à Partir du Grand Livre

Le grand livre est un document comptable plus détaillé que la balance. Il répertorie toutes les écritures comptables réalisées sur les différents comptes. Pour remplir le tableau 2055 à partir du grand livre, vous pouvez :

- Consulter les écritures pour retrouver les dates d’acquisition exactes des immobilisations.

- Retrouver les montants des amortissements pratiqués chaque année dans le compte 28.

Le grand livre est particulièrement utile pour tracer l’historique des immobilisations et des amortissements dans le temps.

Les Erreurs à Éviter Lors du Remplissage du Tableau 2055

Il est important d’éviter certaines erreurs lors du remplissage du tableau 2055, car elles peuvent entraîner des sanctions fiscales ou fausser les comptes de l’entreprise. Voici quelques erreurs fréquentes à éviter :

- Oublier certaines immobilisations : Assurez-vous que toutes les immobilisations de l’entreprise sont bien inscrites dans le tableau.

- Mauvais mode d’amortissement : Choisissez le mode d’amortissement qui correspond le mieux au type de bien, en respectant les règles fiscales.

- Erreur sur la date d’acquisition : Une mauvaise date d’acquisition peut fausser tous les calculs d’amortissement, ce qui pourrait entraîner des erreurs fiscales.

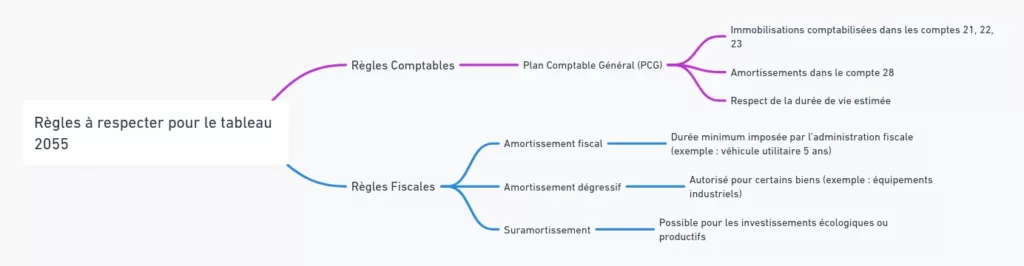

Les Règles Comptables et Fiscales Qui Régissent le Tableau 2055

Le tableau 2055 est régi par des règles comptables et fiscales strictes. Voici quelques-unes des principales règles à respecter.

Les Règles Comptables

Le Plan Comptable Général (PCG) impose aux entreprises de suivre des règles précises en matière de comptabilisation des immobilisations et des amortissements :

- Les immobilisations doivent être comptabilisées dès leur acquisition dans les comptes 21, 22 ou 23.

- Les amortissements doivent être comptabilisés dans le compte 28 en respectant la durée de vie estimée du bien.

Les Règles Fiscales

Les règles fiscales relatives aux amortissements varient selon la nature des biens et leur utilisation :

- Amortissement fiscal : Certaines immobilisations doivent être amorties sur une durée minimum imposée par l’administration fiscale. Par exemple, un véhicule utilitaire doit être amorti sur 5 ans.

- Amortissement dégressif : Ce mode est autorisé pour certains biens, tels que les équipements industriels, afin de permettre un amortissement plus rapide en début de période.

- Suramortissement : Dans certains cas, il est possible de pratiquer un suramortissement, notamment pour les investissements écologiques ou productifs.

Conclusion

Le tableau 2055 de la liasse fiscale est un document essentiel pour suivre et déclarer les amortissements des immobilisations d’une entreprise. Son remplissage, bien qu’il puisse sembler technique, devient plus simple une fois que l’on comprend les différentes étapes et que l’on respecte les règles comptables et fiscales en vigueur.

En remplissant correctement ce tableau, vous pouvez optimiser la gestion de vos actifs et réduire la charge fiscale de votre entreprise. C’est également un excellent outil de suivi pour anticiper le remplacement des immobilisations et améliorer la gestion financière à long terme.

Si vous suivez les bonnes pratiques et évitez les erreurs courantes, vous serez en mesure de remplir le tableau 2055 de manière précise et conforme, garantissant ainsi une comptabilité saine et une fiscalité optimisée.