Le tableau 2056 de la liasse fiscale, intitulé « Provisions pour risques et charges », est un document clé pour toutes les entreprises en France. Il permet de déclarer les provisions comptables qui anticipent des risques futurs ou des charges potentielles. Ces risques et charges ne sont pas encore certains, mais leur probabilité est suffisante pour justifier la constitution de provisions. Ce tableau fait partie intégrante de la liasse fiscale et de la gestion comptable rigoureuse des entreprises. Son objectif est de fournir une vision claire des engagements financiers à venir et de s’assurer que l’entreprise peut y faire face en adoptant une approche prudente.

Gestion des provisions fiscales et tableau 2056

Dans cet article, nous allons explorer en détail ce qu’est le tableau 2056, pourquoi il est important pour les entreprises, et surtout comment le remplir correctement. Nous aborderons également les comptes comptables concernés, les règles fiscales et comptables à respecter, ainsi que des exemples concrets et pratiques. Que vous soyez chef d’entreprise ou comptable, ce guide vous aidera à comprendre et à maîtriser ce tableau essentiel pour la gestion financière de votre société.

Qu’est-ce que le Tableau 2056 : Provisions pour Risques et Charges ?

Le tableau 2056 est conçu pour recenser les provisions que l’entreprise a constituées pour anticiper des risques futurs ou des charges potentielles. Une provision est une charge anticipée, liée à une obligation présente résultant d’un événement passé, mais dont la réalisation est incertaine en termes de montant ou de date. Il s’agit donc de montants mis de côté pour couvrir des dépenses futures probables, mais incertaines.

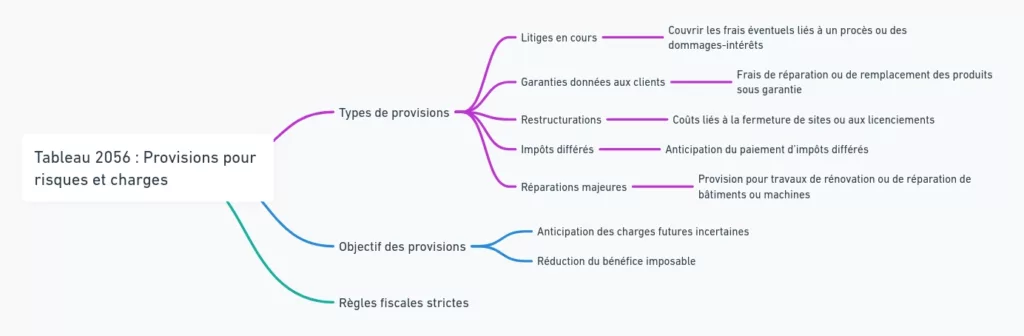

Les provisions peuvent concerner différents types de risques ou de charges, tels que :

- Les litiges en cours : Si l’entreprise est impliquée dans un procès ou une procédure judiciaire, elle peut constituer une provision pour couvrir les frais éventuels ou les dommages-intérêts qu’elle pourrait avoir à verser.

- Les garanties données aux clients : Par exemple, si vous avez vendu des produits avec une garantie, vous pouvez constituer une provision pour couvrir les frais de réparation ou de remplacement des produits sous garantie.

- Les restructurations : Si votre entreprise prévoit de licencier du personnel ou de fermer des sites, une provision pour restructuration peut être constituée pour couvrir les coûts liés à cette opération.

- Les impôts différés : Des provisions peuvent être constituées pour anticiper le paiement d’impôts qui ne seront pas réglés dans l’exercice en cours.

- Les réparations majeures : Pour les entreprises possédant des actifs physiques comme des bâtiments ou des machines, des provisions peuvent être faites pour d’éventuels travaux de rénovation ou de réparation importants.

Le tableau 2056 permet ainsi à l’entreprise d’adopter une approche comptable prudente et réaliste, en anticipant les risques et charges futurs de manière méthodique. Les provisions réduisent le bénéfice imposable de l’entreprise, car elles sont déduites du résultat, mais elles doivent respecter certaines règles fiscales strictes.

Pourquoi le Tableau 2056 Est-il Important ?

Le tableau 2056 est essentiel à plusieurs égards, tant sur le plan comptable que fiscal. Voici pourquoi ce document est si crucial pour la bonne gestion financière d’une entreprise :

1. Gestion des Risques Financiers

Le tableau 2056 permet à l’entreprise de constituer des réserves financières pour faire face à des obligations futures incertaines, mais probables. En anticipant les risques et les charges futurs, l’entreprise se protège contre d’éventuels imprévus financiers qui pourraient affecter sa trésorerie. Cela garantit une gestion financière plus stable et prévisible.

2. Réduction de la Base Imposable

Les provisions inscrites dans le tableau 2056 sont déductibles fiscalement. En d’autres termes, elles réduisent le bénéfice imposable de l’entreprise, ce qui diminue d’autant son impôt sur les sociétés. Cela permet d’alléger la charge fiscale de l’entreprise, à condition que les provisions soient justifiées et répondent aux critères définis par la loi fiscale.

3. Respect des Principes Comptables

Constituer des provisions permet de respecter le principe comptable de prudence, qui impose de comptabiliser toutes les charges probables, même si elles ne se matérialiseront qu’à l’avenir. Cela évite une surévaluation du résultat comptable et permet de refléter de manière fidèle la situation financière de l’entreprise.

4. Transparence vis-à-vis des Actionnaires et Créanciers

En détaillant les provisions pour risques et charges dans le tableau 2056, l’entreprise offre une plus grande transparence à ses actionnaires, créanciers et autres parties prenantes. Cela renforce la confiance dans la gestion financière de l’entreprise et montre qu’elle prend les mesures nécessaires pour anticiper ses obligations futures.

Les Comptes Comptables Concernés par le Tableau 2056

Les provisions pour risques et charges sont inscrites dans des comptes spécifiques du plan comptable. Voici les principaux comptes à utiliser pour suivre les provisions dans les livres comptables :

| Comptes Comptables | Description |

|---|---|

| Compte 15 | Provisions pour risques et charges (compte général). |

| Compte 151 | Provisions pour litiges (ex : procès, différends juridiques). |

| Compte 153 | Provisions pour garanties données aux clients (ex : garantie sur des produits). |

| Compte 154 | Provisions pour pertes sur marchés à long terme. |

| Compte 155 | Provisions pour restructurations (ex : plans sociaux, fermetures d’usines). |

| Compte 156 | Provisions pour impôts différés. |

| Compte 157 | Provisions pour amendes, pénalités, réparations majeures, et autres risques. |

Ces comptes permettent à l’entreprise de suivre les différents types de provisions constituées pour anticiper les risques et charges futurs. Il est important de bien utiliser les bons comptes comptables en fonction du type de risque ou de charge anticipé.

Comment Remplir le Tableau 2056 : Étape par Étape

Remplir le tableau 2056 peut sembler complexe, surtout si c’est la première fois que vous le faites. Voici les étapes à suivre pour vous assurer de bien remplir chaque rubrique.

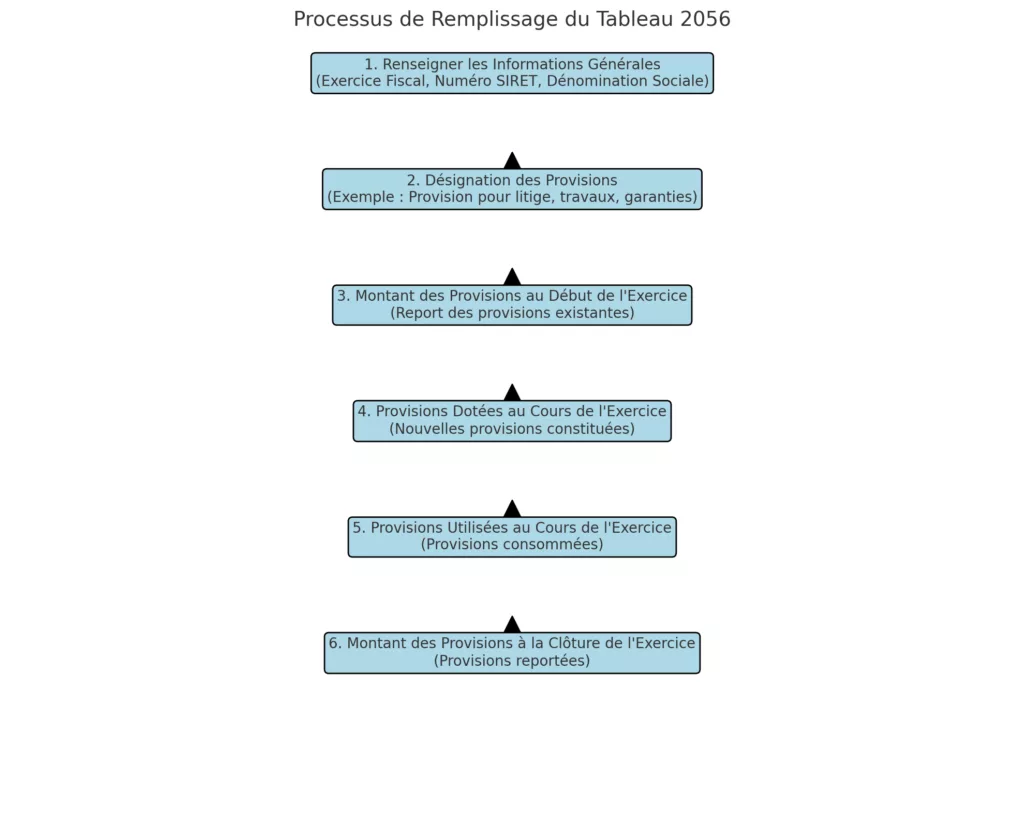

1. Renseigner les Informations Générales

L’en-tête du tableau 2056 contient les informations générales de l’entreprise. Ces informations incluent :

- Exercice fiscal : La période comptable couverte par la déclaration (généralement du 1er janvier au 31 décembre).

- Numéro SIRET : Il s’agit du numéro d’identification unique de l’entreprise en France.

- Dénomination sociale : Le nom officiel de l’entreprise tel qu’enregistré auprès de l’administration.

2. Désignation des Provisions

Dans cette colonne, il faut indiquer le type de provision constitué. La désignation doit être suffisamment claire et précise pour identifier le risque ou la charge anticipé(e). Par exemple :

- Une provision a été constituée pour faire face à un litige en cours avec un fournisseur.

- Des travaux de réparation d’un bâtiment ont nécessité la mise en place d’une provision.

- Une provision a également été créée pour les garanties offertes aux clients sur des produits.

3. Montant de la Provision au Début de l’Exercice

Cette rubrique correspond au montant des provisions déjà constituées au début de l’exercice comptable. Autrement dit, il s’agit des provisions qui existaient à la fin de l’exercice précédent et qui n’ont pas encore été utilisées.

4. Provisions Dotées au Cours de l’Exercice

Ici, il faut indiquer les nouvelles provisions constituées pendant l’exercice. Ce sont les dotations aux provisions réalisées pour anticiper de nouveaux risques ou charges qui ont été identifiés pendant l’année.

5. Provisions Utilisées au Cours de l’Exercice

Cette colonne sert à indiquer le montant des provisions qui ont été effectivement utilisées pendant l’exercice. Cela signifie que le risque ou la charge pour lequel la provision avait été constituée s’est réalisé, et que la provision a été « consommée ».

6. Montant des Provisions à la Clôture de l’Exercice

Le montant des provisions à la clôture de l’exercice correspond aux provisions restantes, c’est-à-dire celles qui n’ont pas encore été utilisées et qui sont reportées pour l’exercice suivant. Il s’agit des provisions qui sont encore « en attente » d’être consommées.

Exemple Pratique de Remplissage du Tableau 2056

Prenons un exemple pour mieux comprendre comment remplir ce tableau. Imaginons qu’une entreprise ait constitué une provision pour couvrir un litige juridique avec un fournisseur.

Données initiales :

- Montant de la provision au début de l’exercice : 10 000 €.

- Dotations au cours de l’exercice : 5 000 € supplémentaires pour couvrir d’éventuels frais d’avocat.

- Provision utilisée au cours de l’exercice : 7 000 € pour payer des frais juridiques.

Le tableau 2056 se remplira comme suit :

| Désignation | Montant au début de l’exercice | Provisions dotées | Provisions utilisées | Montant à la clôture |

|---|---|---|---|---|

| Provision pour litige fournisseur | 10 000 € | 5 000 € | 7 000 € | 8 000 € |

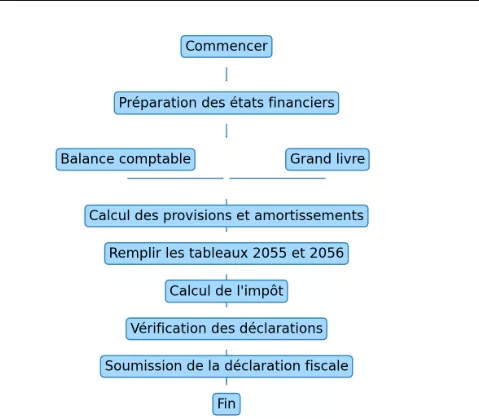

Comment Utiliser la Balance Comptable pour Remplir le Tableau 2056

La balance comptable est un document récapitulatif des soldes de tous les comptes de l’entreprise à un moment donné. Pour remplir le tableau 2056 à partir de la balance, vous devrez :

- Consulter les comptes 15 à 157 pour voir le montant des provisions déjà constituées.

- Utiliser ces montants pour indiquer le solde des provisions au début de l’exercice, les dotations et les montants consommés.

La balance comptable vous donne une vue d’ensemble des provisions et vous permet de vérifier que tous les montants sont exacts.

Utiliser le Grand Livre pour Remplir le Tableau 2056

Le grand livre comptable est un document qui détaille toutes les écritures passées dans les comptes de l’entreprise. Pour remplir le tableau 2056, vous pouvez utiliser le grand livre pour :

- Rechercher les écritures relatives aux provisions pour risques et charges.

- Vérifier les montants des dotations et des utilisations des provisions au cours de l’année.

Le grand livre vous permettra de justifier les montants inscrits dans le tableau 2056 et de vous assurer qu’ils correspondent bien aux opérations comptables de l’entreprise.

Erreurs à Éviter Lors du Remplissage du Tableau 2056

Voici quelques erreurs fréquentes à éviter lors du remplissage du tableau 2056 :

1. Oublier Certaines Provisions

Assurez-vous que toutes les provisions constituées au cours de l’exercice sont bien prises en compte. Ne pas déclarer une provision pourrait entraîner une sous-estimation des charges futures.

2. Provisions Insuffisantes

Évitez de sous-estimer les risques futurs en constituant des provisions insuffisantes. Il est important d’adopter une approche prudente pour anticiper correctement les charges à venir.

3. Erreur sur les Dates

Les dates doivent être correctes pour que le calcul des provisions soit conforme. Une erreur sur la date d’acquisition du risque ou de la charge pourrait fausser le calcul.

4. Erreur de Calcul des Montants Restants

Vérifiez bien que le montant des provisions à la clôture de l’exercice correspond à la différence entre les provisions dotées et les provisions utilisées. Un calcul incorrect pourrait affecter la présentation financière de l’entreprise.

Les Règles Comptables et Fiscales à Respecter pour les Provisions

Les Règles Comptables

Le Plan Comptable Général (PCG) impose aux entreprises de suivre des règles précises pour constituer des provisions. Voici les points clés :

- Les provisions doivent être comptabilisées dès qu’un risque ou une charge future devient probable.

- Les dotations aux provisions sont inscrites au débit du compte 687 « Dotations aux provisions pour risques et charges ».

Les Règles Fiscales

Pour être déductibles fiscalement, les provisions doivent répondre à plusieurs critères :

- Le risque ou la charge doit être clairement identifié et probable.

- Le montant de la provision doit être estimé de manière fiable.

- La provision doit se rapporter à une obligation présente résultant d’un événement passé.

En respectant ces règles, vous vous assurez que les provisions comptabilisées sont déductibles fiscalement et conformes à la législation.

Tableau récapitulatif des comptes concernés pour le tableau 2056 :

| Comptes | Description |

|---|---|

| 15 – Provisions pour risques et charges | Litiges, restructurations, impôts différés. |

| 151 – Provisions pour litiges | Provision pour risques juridiques. |

| 153 – Provisions pour garanties | Couverture des garanties clients. |

| 154 – Provisions pour pertes sur marchés | Anticipation des pertes à long terme sur contrats. |

| 155 – Provisions pour restructurations | Préparation des coûts de fermeture, licenciements. |

Conclusion

Le tableau 2056 de la liasse fiscale est un document essentiel pour la gestion des provisions pour risques et charges. Il permet à l’entreprise d’anticiper ses obligations futures, de respecter les principes comptables de prudence, et de réduire sa charge fiscale. En suivant les étapes décrites dans cet article et en évitant les erreurs courantes, vous serez en mesure de remplir ce tableau de manière précise et conforme aux règles fiscales et comptables en vigueur.

Que vous soyez chef d’entreprise ou comptable, une gestion rigoureuse des provisions vous permettra de mieux anticiper les risques futurs, de garantir la stabilité financière de votre entreprise, et d’instaurer une relation de confiance avec vos partenaires financiers et l’administration fiscale.