L’ouverture de la campagne DAS-2 2019 est le 2 janvier 2019.

A déclarer obligatoirement par internet :

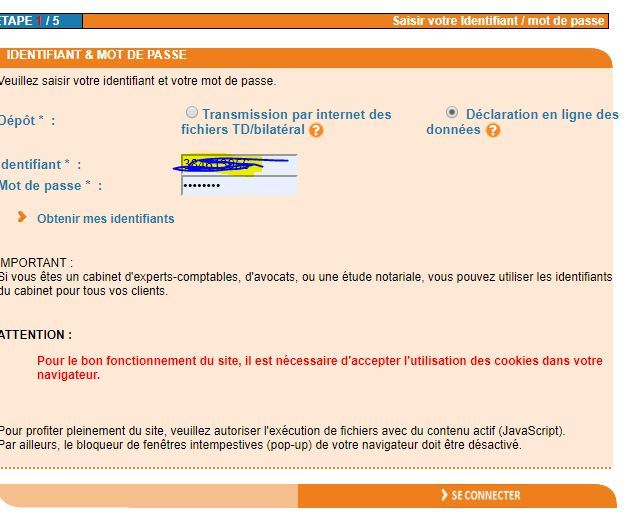

En suivant ce lien teledecefi

A compter du 1er janvier 2018, cette déclaration DAS 2 doit obligatoirement être déposée par procédé informatique (article 89 A du CGI). Site des impots reubrique des tiers déclarants.

Les fichiers TD-BILATERAL seront refusés si vous effectuez des dépôts avant le 02/01/2019.

le cerfa N° 12303 * 14 DAS 2 pour 2019 :

A telecharger ici : das2 2019 _2389 N 12303 14

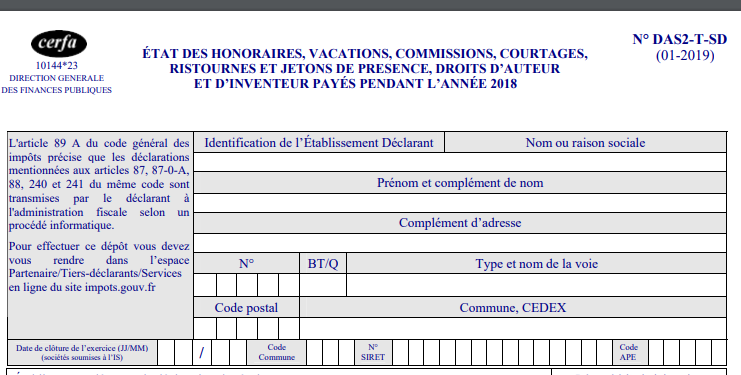

le cerfa N°10144*23 DAS 2 pour 2019

A telecharger ici : das2_2390 RISTOURNES ET JETONS DE PRESENCE, DROITS D’AUTEUR ET D’INVENTEUR PAYÉS PENDANT L’ANNÉE 2018

DAS 2 2019 : Etat des honoraires, vacations, commissions, courtages, ristournes et jetons….

QUI DOIT SOUSCRIRE LA DAS 2?

Toute personne physique ou morale qui, à l’occasion de l’exercice de sa profession, verse à des tiers des commissions, courtages, ristournes commerciales ou autres, vacations, honoraires occasionnels ou non, gratifications et autres rémunérations.

QUAND DOIT ON SOUSCRIRE LA DECLARATION DES HONORAIRES DAS 2? et la date limite 2019.

Cela dépend de la date de cloture de l’exercice :

Si cela coincide avec l’année civile , soit une cloture au 31 decembre N : avant le 1 er mai une societe qui cloture son exercice au 31/12/2018 doit faire sa déclaration d’honoraire avant le 1er mai 2019.

Sinon au plus tard 90 jours après la date de clôture dans les autres cas.

Notice explicative pour remplir la DAS 2 :

N’indiquez que les sommes supérieures à 1200 euros par an et par bénéficiaire. (Bulletin officiel des Finances Publiques – Impôts [BOI-BICDECLA-30-70-20, § 140])

En cas de déclaration néante, n’effectuez pas de dépôt en ligne.

Ce feuillet concerne toutes les sommes visées aux articles 240 et 241 du Code général des impôts, quelle que soit la qualité du bénéficiaire (salarié ou non

de la partie versante). Si le bénéficiaire n’est pas connu, indiquer l’intermédiaire qui a perçu les rémunérations déclarées.

• Zone 1 : Identification des bénéficiaires :

– la ligne NP est réservée à l’identification des noms et prénoms pour les personnes physiques ;

– la ligne RS est utilisée pour l’identification de la raison sociale (entreprises et personnes morales).

• Zone 2 : Adresse complète : y compris le code postal. L’indication d’une boîte postale constitue un renseignement insuffisant pour les personnes

domiciliées en France. Pour les adresses à l’étranger, porter après le code commune, le code INSEE du pays (s’il n’est pas connu 99999) et ajouter en clair

le nom du pays.

• Zone 3 : Profession et N° SIRET : la profession du bénéficiaire est complétée du N° SIRET s’il est connu.

• Zones 4 à 7 : Le Montant à déclarer s’entend après déduction de la retenue à la source (appliquée aux bénéficiaires domiciliés hors de France) et, le cas

échéant, TVA nette sur droits d’auteur comprise. Lorsque les bénéficiaires ne sont pas soumis à la TVA, les sommes sont déclarées nettes de taxe.

• Zones 4 et 5 : Ventilation des sommes perçues : en préciser la nature dans la case Nat sous la forme H : honoraires et vacations, C : commissions,

CO : courtages, R : ristournes, JP : jetons de présence, DA : droits d’auteur, DI : droits d’inventeur, AR : autres rémunérations.

• Zone 6 : Avantages en nature : case V : valeur de l’avantage. Case N : lettre N (nourriture), L (logement), V (voiture), T (outils issus de NTIC),

A (autres avantages).

• Zone 7 : Indemnités et remboursements : case I : montant, case M : lettre F (allocation forfaitaire), R (remboursement sur justification), P (prise en

charge directe par l’employeur).

• Zone 8 : TVA nette sur droits d’auteur : pour les auteurs soumis au régime de la retenue de TVA, les parties versantes doivent indiquer le montant de

la TVA nette versée au Trésor pour le compte de l’auteur.

• Zone 9 : Retenue à la source, case M : montant de la retenue, case O : lettre R si taux réduit, lettre D si dispense de retenue en vertu des conventions

internationales.