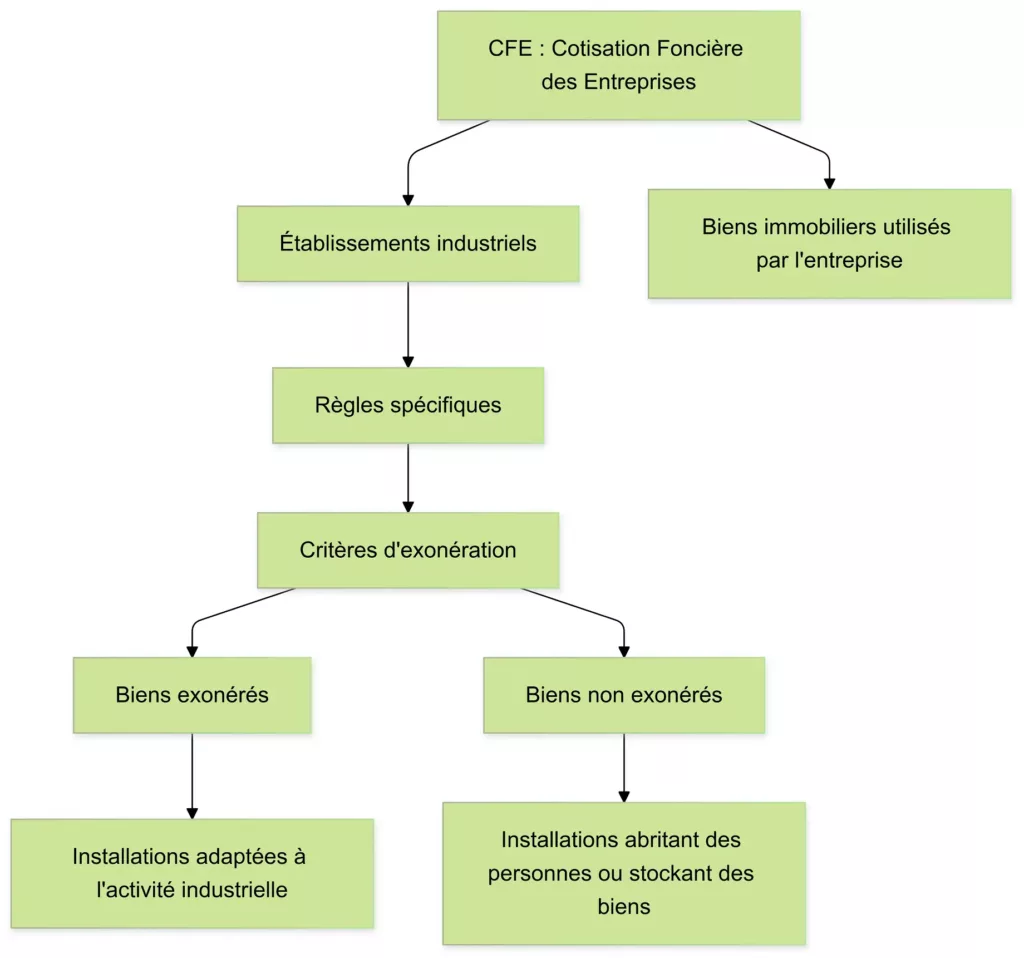

Quand on parle de la cotisation foncière des entreprises (CFE), ça fait souvent grincer des dents. Mais, bonne nouvelle, il y a des exceptions ! Les établissements industriels peuvent bénéficier d’une exonération de cette taxe pour certains équipements. Oui, tu as bien lu ! Si des outillages ou des matériels techniques sont directement liés à l’activité de l’entreprise et remplissent certaines conditions, ils peuvent être exclus du calcul de la CFE. Mais attention, ce n’est pas automatique, et ça dépend d’un tas de critères bien précis. Dans ce texte, on va te décortiquer tout ça pour que tu comprennes comment réduire tes bases d’imposition et, qui sait, faire quelques économies !

Sommaire

L’exonération CFE et son fonctionnement

La cotisation foncière des entreprises (CFE), c’est un peu le loyer des entreprises pour utiliser des biens immobiliers, mais ça peut vite devenir un casse-tête, surtout pour les établissements industriels. Dans ce contexte, il y a des règles bien précises qui peuvent permettre à certaines installations de bénéficier d’exonérations.

Les biens concernés par l’exonération

Dans un établissement industriel, certains équipements, comme les outillages et matériels techniques intégrés aux ouvrages, peuvent être exclus des bases d’imposition à la CFE. Bien que ces installations soient soumises à la CFE, l’administration fiscale peut ne pas les inclure dans le calcul de la cotisation.

La législation en jeu / Exonération CFE

Pour déterminer quels biens entrent dans le champ d’application de la CFE, plusieurs articles du Code Général des Impôts (CGI) doivent être pris en compte. On parle ici des articles 1380, 1381 et 1467. Ces articles indiquent que les propriétés à considérer incluent non seulement les éléments d’assiette mentionnés, mais également les biens qui leur sont intégrés.

- Articles du CGI à considérer : Les articles 1380, 1381 et 1467 du Code Général des Impôts doivent être pris en compte.

- Propriétés concernées : Ces articles incluent à la fois les biens directement mentionnés dans les éléments d’assiette, mais aussi ceux qui leur sont intégrés.

- Champ d’application : Les équipements et biens pris en compte pour la CFE ne se limitent pas à une liste restreinte, ils couvrent aussi les biens qui viennent compléter ou s’ajouter aux propriétés principales.

Exonération spécifique des équipements industriels

Cependant, certains de ces biens, qui font partie des équipements industriels, peuvent bénéficier d’une exonération. Pour cela, il faut qu’ils répondent à plusieurs critères :

- Appartenance à un établissement qualifié : Ils doivent appartenir à un établissement qualifié d’industriel selon l’article 1499 du CGI.

- Adaptation aux activités : Ces biens doivent être adaptés aux activités exercées dans l’établissement.

- Exclusions : Ils ne doivent pas inclure des installations destinées à abriter des personnes ou à stocker des biens.

| Critères | Description |

|---|---|

| Appartenance à un établissement industriel | Les biens doivent être rattachés à un établissement qualifié d’industriel. |

| Adaptation aux activités de l’établissement | Les équipements doivent être spécifiquement adaptés aux activités exercées. |

| Exclusion de certains éléments | Ne doivent pas inclure des installations destinées à abriter des personnes ou stocker des biens. |

Un exemple pratique / l’industrie d’affinage et négoce de vin

Prenons l’exemple d’un établissement industriel qui se spécialise dans l’affinage et le négoce de vins. Ce dernier a été confronté à une augmentation de ses bases d’imposition à la CFE, correspondant au coût des outillages et équipements de sa station d’épuration. L’administration a alors soutenu que la station d’épuration, étant un élément exclu de l’exonération, empêchait les équipements qui lui sont rattachés de bénéficier de l’exonération.

La décision de la cour administrative

Mais la cour administrative d’appel a tranché différemment. Elle a jugé que cette situation ne posait pas de problème, et a confirmé que certains outillages et matériels techniques pouvaient tout de même bénéficier de l’exonération. En conséquence, elle a validé la réduction des cotisations supplémentaires de CFE, comme l’avait déjà fait le tribunal administratif.

En résumé

Cette décision souligne l’importance de bien comprendre les critères d’exonération liés à la CFE, surtout pour les établissements industriels. Une bonne connaissance des dispositions du CGI peut permettre aux entreprises de réduire leur charge fiscale.

Pour aller plus loin, tu peux consulter les références dans le bulletin « CFE/CVAE/Taxes foncières » pour plus de détails.