Lorsqu’un auto-entrepreneur exerce son activité, il est tenu d’émettre des factures conformes aux obligations légales. Parmi ces obligations, la mention de la TVA est une question essentielle. Toutefois, une grande majorité des auto-entrepreneurs bénéficient du régime de la franchise en base de TVA, ce qui signifie qu’ils facturent leurs prestations ou leurs ventes sans appliquer cette taxe.

Ce régime simplifié a été mis en place pour alléger les contraintes administratives des micro-entrepreneurs et des petites entreprises. Il leur permet de proposer des prix plus compétitifs aux clients tout en simplifiant leur comptabilité. Cependant, l’absence de TVA sur les factures ne signifie pas une absence de règles à respecter. Chaque facture émise doit être conforme aux normes en vigueur et inclure la mention obligatoire « TVA non applicable, article 293 B du CGI ».

Comprendre la facturation auto-entrepreneur sans TVA est donc essentiel pour éviter les erreurs qui pourraient entraîner des sanctions fiscales ou des complications lors d’un contrôle. Ce guide détaillé permet d’expliquer en profondeur les règles applicables, les avantages et les inconvénients de ce régime ainsi que les obligations à respecter. À travers des conseils pratiques et des exemples concrets, ce dossier vous aidera à maîtriser la facturation en tant qu’auto-entrepreneur et à gérer efficacement votre activité sans TVA.

Sommaire

Qu’est-ce qu’une facture sans TVA ?

Dans le cadre du régime de la facturation auto-entrepreneur sans TVA, une facture sans TVA est un document de vente ou de prestation qui ne mentionne pas cette taxe. Ce cas s’applique principalement aux auto-entrepreneurs bénéficiant de la franchise en base de TVA, un régime qui leur permet de ne pas collecter ni reverser la TVA à l’administration fiscale.

Concrètement, lorsqu’un auto-entrepreneur émet une facture, le montant total dû par le client est équivalent au montant hors taxes (HT), car aucune TVA n’est ajoutée. Toutefois, pour que la facture soit conforme aux règles fiscales en vigueur, elle doit obligatoirement inclure la mention « TVA non applicable, article 293 B du CGI ». Cette précision est indispensable pour justifier l’absence de TVA et éviter toute confusion avec les clients.

La facturation auto-entrepreneur sans TVA concerne uniquement les entrepreneurs dont le chiffre d’affaires annuel ne dépasse pas les seuils de la franchise en base de TVA, soit 91 900 € pour les activités commerciales et 36 800 € pour les prestations de services. En cas de dépassement de ces seuils, l’auto-entrepreneur perd l’exonération et doit facturer la TVA dès le premier jour du mois suivant.

Comprendre ces règles est essentiel pour émettre des factures conformes et éviter toute sanction fiscale.

Plafonds de la franchise en base de TVA

| Activité | Seuil de franchise en base de TVA | Seuil majoré (2 ans consécutifs) |

|---|---|---|

| Vente de marchandises | 91 900 € | 101 000 € |

| Prestations de services | 36 800 € | 39 100 € |

Si le chiffre d’affaires dépasse ces seuils, l’auto-entrepreneur devient assujetti à la TVA.

Mentions obligatoires sur une facture sans TVA

La facturation auto-entrepreneur sans TVA suit des règles strictes en matière de mentions obligatoires. Même si l’auto-entrepreneur n’est pas soumis à la TVA, ses factures doivent respecter un certain formalisme pour être valides aux yeux de l’administration fiscale et de ses clients.

Voici les éléments obligatoires à inclure sur chaque facture émise :

- Informations sur l’auto-entrepreneur :

- Nom et prénom (ou dénomination commerciale)

- Adresse professionnelle

- Numéro SIRET

- Statut d’auto-entrepreneur

- Informations sur le client :

- Nom ou raison sociale

- Adresse complète

- Détails de la facture :

- Numéro de facture : unique et chronologique

- Date de la facture : date d’émission obligatoire

- Description des prestations ou produits vendus

- Quantité et prix unitaire HT

- Montant total HT (hors taxes)

- Mention obligatoire liée à la TVA :

- « TVA non applicable, article 293 B du CGI »

L’absence d’une de ces mentions peut entraîner une amende de 15 € par élément manquant. Pour éviter toute erreur, l’utilisation d’un logiciel de facturation adapté aux auto-entrepreneurs est fortement conseillée. Une facturation auto-entrepreneur sans TVA bien réalisée garantit une conformité légale et inspire confiance aux clients.

Éléments à inclure sur une facture

| Mention | Description |

|---|---|

| Identité de l’auto-entrepreneur | Nom, prénom, adresse, SIRET, statut (auto-entrepreneur) |

| Identité du client | Nom ou raison sociale, adresse |

| Numéro de facture | Numérotation chronologique sans rupture |

| Date de la facture | Date d’émission obligatoire |

| Désignation des biens ou services | Description précise des prestations ou produits |

| Quantité et prix | Détail des prix unitaires et du montant total |

| Mention obligatoire | « TVA non applicable, article 293 B du CGI » |

Avantages et inconvénients de la facturation sans TVA

La facturation auto-entrepreneur sans TVA présente des avantages indéniables pour les entrepreneurs qui souhaitent simplifier leur gestion et proposer des prix plus attractifs. Cependant, elle comporte aussi certaines limites qu’il est essentiel de bien comprendre avant de choisir ce régime.

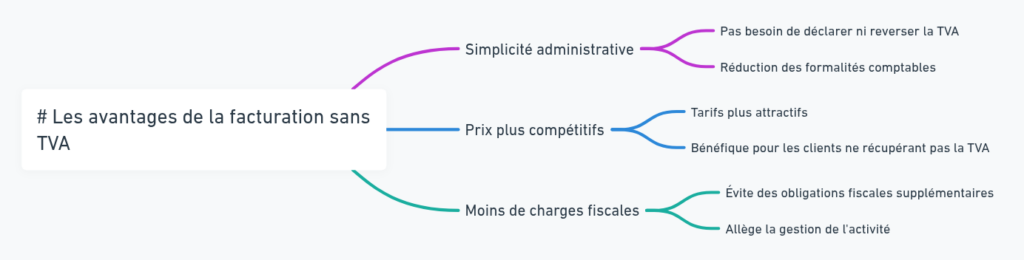

Les avantages de la facturation sans TVA

- Simplicité administrative : L’auto-entrepreneur n’a pas besoin de déclarer ni de reverser la TVA, ce qui réduit considérablement les formalités comptables.

- Prix plus compétitifs : Sans TVA à appliquer, les tarifs sont souvent plus attractifs pour les clients, notamment les particuliers qui ne peuvent pas récupérer la TVA.

- Moins de charges fiscales : En n’étant pas assujetti à la TVA, l’auto-entrepreneur évite des obligations fiscales supplémentaires qui pourraient alourdir la gestion de son activité.

Les inconvénients de la facturation sans TVA

- Pas de récupération de la TVA : L’auto-entrepreneur doit payer la TVA sur ses achats professionnels sans possibilité de la récupérer, ce qui peut impacter sa rentabilité.

- Moins crédible pour les entreprises clientes : Certains clients professionnels préfèrent travailler avec des prestataires qui facturent la TVA afin de pouvoir la récupérer.

- Limite de chiffre d’affaires : La franchise en base de TVA impose un seuil de chiffre d’affaires à ne pas dépasser (91 900 € pour le commerce et 36 800 € pour les services en 2024), sous peine de devoir appliquer la TVA.

En résumé, la facturation auto-entrepreneur sans TVA est une solution idéale pour les indépendants qui privilégient la simplicité, mais elle peut devenir un frein pour ceux qui ont des charges élevées ou qui travaillent avec des entreprises assujetties à la TVA.

Comment gérer ses factures sans TVA ?

Utiliser un logiciel de facturation

L’usage d’un logiciel conforme aux normes comptables est fortement recommandé. Il permet de générer automatiquement les factures et d’éviter les erreurs. Facturation Auto-Entrepreneur sans TVA

Exemple de facture sans TVA

| Référence | Description | Quantité | Prix unitaire HT | Montant total HT |

|---|---|---|---|---|

| S-001 | Création de site internet | 1 | 800 € | 800 € |

| S-002 | Rédaction de contenu SEO | 5 | 100 € | 500 € |

| Total HT | 1 300 € | |||

| TVA | 0 € | |||

| Total à payer | 1 300 € |

La mention « TVA non applicable, article 293 B du CGI » doit apparaître clairement. Facturation Auto-Entrepreneur sans TVA

Passage à la TVA : quelles conséquences ?

Si un auto-entrepreneur dépasse les seuils de franchise en base de TVA, il devient assujetti à la TVA dès le premier jour du mois suivant.

Obligations en cas de passage à la TVA

- Obtenir un numéro de TVA intracommunautaire auprès du Service des Impôts des Entreprises (SIE).

- Modifier les factures en intégrant la TVA applicable (20 % en général).

- Déclarer et reverser la TVA à l’administration fiscale via le régime réel simplifié ou normal.

Impact sur les prix et la rentabilité

| Situation | Prix HT | TVA (20%) | Prix TTC |

|---|---|---|---|

| Avant assujettissement | 1 000 € | 0 € | 1 000 € |

| Après passage à la TVA | 1 000 € | 200 € | 1 200 € |

L’auto-entrepreneur doit décider s’il répercute la TVA sur ses clients ou s’il réduit sa marge pour conserver des prix compétitifs. Facturation Auto-Entrepreneur sans TVA

Les erreurs à éviter en Facturation Auto-Entrepreneur sans TVA

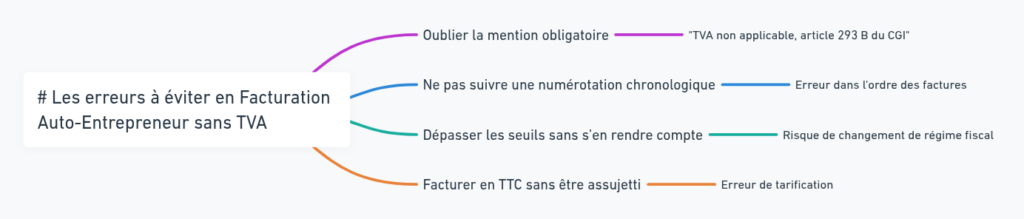

- Oublier la mention obligatoire « TVA non applicable, article 293 B du CGI ».

- Ne pas suivre une numérotation chronologique des factures.

- Dépasser les seuils sans s’en rendre compte.

- Facturer en TTC sans être assujetti à la TVA.

Les questions sur la facturation sans TVA pour les auto-entrepreneurs

Un auto-entrepreneur peut-il volontairement opter pour la TVA ?

Oui, il est possible de renoncer à la franchise en base et de choisir de facturer la TVA dès le début d’activité. Cela peut être avantageux si l’on a beaucoup d’achats professionnels.

Que faire si un client exige une facture avec TVA ?

L’auto-entrepreneur doit expliquer qu’il est sous la franchise en base de TVA et ne peut pas en facturer. Une mention légale sur la facture suffit à justifier cette situation.

Peut-on récupérer la TVA sur ses achats en étant auto-entrepreneur ?

Non, l’auto-entrepreneur ne peut pas récupérer la TVA payée sur ses dépenses tant qu’il est sous la franchise en base de TVA.

Conclusion

La facturation auto-entrepreneur sans TVA est une spécificité du régime de la micro-entreprise qui offre plusieurs avantages, notamment une gestion simplifiée et une tarification plus attractive pour les clients. Grâce à la franchise en base de TVA, l’auto-entrepreneur est dispensé de facturer et de déclarer cette taxe, ce qui réduit considérablement ses obligations administratives.

Cependant, cette exonération implique une vigilance accrue sur plusieurs aspects. Il est impératif d’inscrire la mention « TVA non applicable, article 293 B du CGI » sur chaque facture émise pour éviter toute erreur pouvant entraîner des sanctions. De plus, il est essentiel de surveiller son chiffre d’affaires afin de ne pas dépasser les seuils fixés par l’administration fiscale. En cas de dépassement, la TVA devient immédiatement applicable, obligeant l’auto-entrepreneur à revoir sa facturation et à ajuster ses tarifs.

Anticiper cette transition est donc indispensable pour éviter des complications financières et administratives. Une bonne gestion comptable, associée à un logiciel de facturation adapté, permet de suivre son activité en toute sérénité et d’assurer la conformité des factures émises.

En définitive, la facturation auto-entrepreneur sans TVA est un atout pour les indépendants qui privilégient la simplicité, mais elle requiert une gestion rigoureuse pour éviter toute mauvaise surprise en cas d’évolution du chiffre d’affaires.