La contribution annuelle sur les revenus locatifs est une obligation fiscale relativement peu connue mais qui peut peser lourd sur les entreprises et organismes concernés. Si tu as un bien immobilier mis en location depuis plus de 15 ans, tu pourrais bien être visé par cette contribution. Dans cet article, nous allons examiner en détail qui est concerné, comment elle fonctionne, et surtout, quelles sont les exonérations possibles.

Qu’est-ce que la Contribution Annuelle sur les Revenus Locatifs (CARL) ?

La CARL est une taxe appliquée aux revenus locatifs perçus par certaines personnes morales. Elle s’inscrit dans le cadre de l’article 234 nonies à 234 quindecies du Code Général des Impôts (CGI). L’idée derrière cette contribution est de soumettre à l’impôt les revenus tirés de la location d’immeubles anciens, souvent détenus par des sociétés ou des organismes publics.

Qui est concerné par cette contribution ?

Cette contribution ne s’applique pas à tout le monde. Les particuliers, par exemple, ne sont pas concernés. Seules certaines personnes morales doivent s’en acquitter :

- Les personnes morales soumises à l’impôt sur les sociétés ;

- Les organismes à but non lucratif, mais uniquement sous certaines conditions ;

- Les sociétés de personnes, si l’un de leurs membres est soumis à l’impôt sur les sociétés.

En revanche, les personnes physiques et les sociétés de personnes dont aucun associé n’est soumis à l’impôt sur les sociétés ne sont pas tenues de payer cette contribution.

Conditions d’application

La CARL s’applique uniquement aux immeubles qui remplissent plusieurs conditions :

- Ancienneté : Les immeubles concernés doivent être achevés depuis au moins 15 ans au 1er janvier de l’année d’imposition.

- Revenus locatifs : Elle ne s’applique qu’aux revenus tirés de la location de ces biens.

Cela signifie que si ton immeuble a été achevé récemment, tu es exempté de cette contribution.

Exonérations possibles

Il existe plusieurs cas d’exonération qui permettent aux entreprises de ne pas payer cette contribution. Voici les principales situations qui donnent droit à une exonération :

| Type d’exonération | Détails |

|---|---|

| Revenus locatifs inférieurs à 1 830 € | Si les revenus annuels de la location n’excèdent pas 1 830 € par local, tu es exempté. |

| Locations soumises à la TVA | Si les loyers sont soumis à la TVA, tu n’es pas concerné par la contribution. |

| Bail consenti à l’État ou à des établissements publics | Si tu loues à l’État ou à des établissements publics d’enseignement, scientifiques ou d’assistance, tu es exonéré. |

| Immeubles appartenant à des organismes sans but lucratif | Les revenus tirés de la location de logements donnés à des personnes modestes par des organismes sans but lucratif sont aussi exonérés. |

D’autres situations spécifiques, comme la location de logements ayant bénéficié de subventions de l’Agence Nationale de l’Habitat (ANAH), permettent également de bénéficier d’une exonération temporaire.

Modalités de déclaration et de paiement

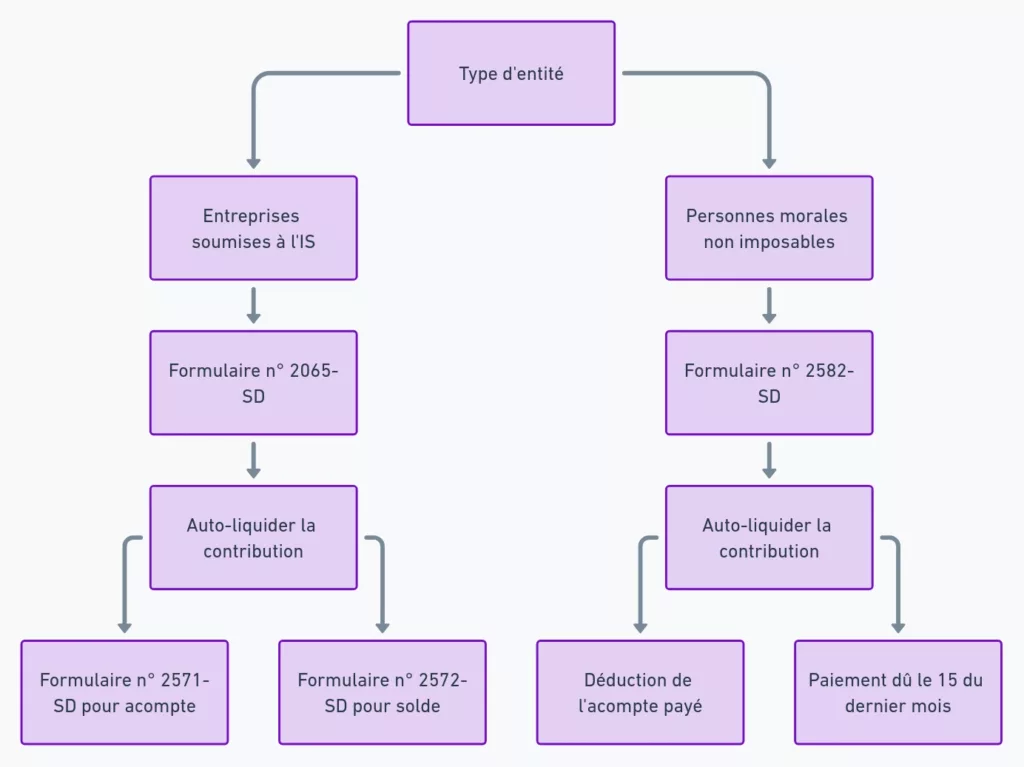

Déclarer et payer cette contribution est relativement simple, mais cela dépend du type d’entité qui en est responsable. Voici un aperçu des modalités de déclaration selon les différents cas :

1. Entreprises soumises à l’impôt sur les sociétés

Pour les entreprises soumises à l’impôt sur les sociétés (IS), la déclaration des revenus locatifs se fait via le formulaire n° 2065-SD. Cette déclaration permet d’auto-liquider la contribution, qui sera payée en même temps que l’impôt sur les sociétés, en utilisant les formulaires :

- Relevé d’acompte n° 2571-SD ;

- Relevé de solde n° 2572-SD.

2. Personnes morales non imposables

Si tu es une personne morale qui n’est pas soumise à l’impôt sur les sociétés et que tu ne déposes pas de déclaration n° 2065 ou n° 2072, tu dois utiliser la déclaration n° 2582-SD. Cette dernière permet d’auto-liquider la contribution, sous déduction de l’acompte payé.

Le paiement est dû le 15 du dernier mois de l’exercice à l’aide du relevé d’acompte n° 2581-SD.

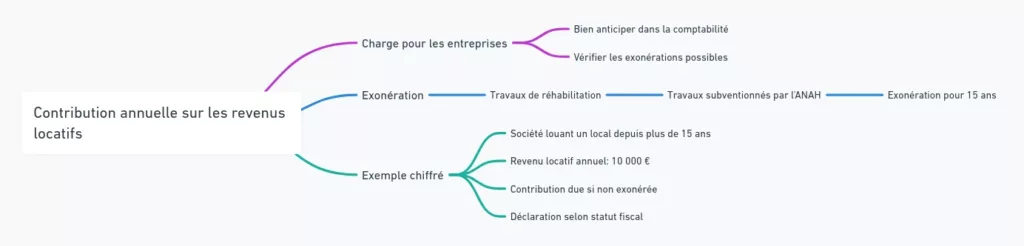

L’impact de la CARL sur les entreprises

Pour beaucoup d’entreprises, la contribution annuelle sur les revenus locatifs peut représenter une charge non négligeable. Les entreprises qui possèdent des biens immobiliers anciens doivent donc bien anticiper cette contribution dans leur comptabilité et vérifier si elles peuvent prétendre à une exonération.

Dans certains cas, il peut même être intéressant de réaliser des travaux de réhabilitation sur les immeubles concernés. En effet, les biens ayant fait l’objet de travaux subventionnés par l’ANAH peuvent bénéficier d’une exonération pour une durée de 15 ans.

Exemple chiffré

Prenons l’exemple d’une société qui loue un local depuis plus de 15 ans et qui tire un revenu locatif annuel de 10 000 €. Si elle n’est pas exonérée de la CARL, cette société devra déclarer ces revenus et verser la contribution correspondante en fonction de son statut fiscal.

Conclusion : bien anticiper la contribution annuelle sur les revenus locatifs

La contribution annuelle sur les revenus locatifs est une obligation fiscale à ne pas négliger pour les entreprises et organismes concernés. Bien qu’il existe plusieurs cas d’exonération, il est essentiel de vérifier régulièrement si tes biens immobiliers sont soumis à cette contribution. En cas de doute, il est toujours utile de consulter un expert fiscal pour éviter toute mauvaise surprise.

[…] Annuelle sur les Revenus Locatifs est une taxe imposée aux propriétaires qui génèrent des revenus de biens immobiliers mis en location. Elle a été mise en place pour aider au financement des services publics et […]