La Contribution Exceptionnelle sur les Hauts Revenus (CEHR), c’est un truc qui peut compliquer la vie fiscale de beaucoup de gens, y compris ceux qui ne vivent même pas en France. Mais alors, pourquoi un résident étranger serait-il concerné par un impôt français ? Eh bien, parce que la France aime garder un œil sur les revenus issus de son sol, peu importe où vit la personne. Allez, on regarde ensemble ce que ça implique et pourquoi cette taxe peut être un vrai casse-tête pour ceux qui perçoivent des revenus de source française sans y résider.

C’est Quoi, la CEHR ?

La CEHR est une taxe qui vient s’ajouter à l’impôt sur le revenu pour les personnes ayant des revenus élevés. Elle a été mise en place pour « équilibrer » les choses en demandant une contribution supplémentaire à ceux qui ont les moyens, en quelque sorte. Elle s’applique à partir de certains seuils de revenus et concerne aussi bien les résidents que les non-résidents qui touchent des sous en France.

| Seuil de revenus annuels | Taux de la CEHR |

|---|---|

| De 250 000 € à 500 000 € pour une personne seule | 3 % |

| Au-delà de 500 000 € pour une personne seule | 4 % |

| De 500 000 € à 1 000 000 € pour un couple | 3 % |

| Au-delà de 1 000 000 € pour un couple | 4 % |

En gros, si tes revenus de source française dépassent ces seuils, tu es dans le viseur pour cette contribution. Elle touche des types de revenus variés comme les dividendes, les salaires, les plus-values, bref, presque tout ce qui est du domaine du « haut revenu ».

Le Cas des Dividendes Français pour les Italiens

C’est là qu’on rentre dans le vif du sujet ! On parle ici d’une situation bien précise : des dividendes versés par des entreprises françaises à des résidents fiscaux italiens. Pour ces derniers, la convention fiscale entre la France et l’Italie prévoit qu’ils paient un impôt limité à 15 % sur ces dividendes. Cela signifie qu’au-delà de 15 %, on estime qu’ils ne devraient plus rien à la France, sauf que la CEHR est venue perturber cette règle. Elle peut obliger les non-résidents à payer plus, même si la convention dit le contraire.

Pour simplifier, un Italien touchant des dividendes français en 2020 a dû payer cette fameuse CEHR en plus de son impôt habituel. Ça a créé des frictions, parce que cette taxe ajoutée semblait contredire les règles de la convention fiscale.

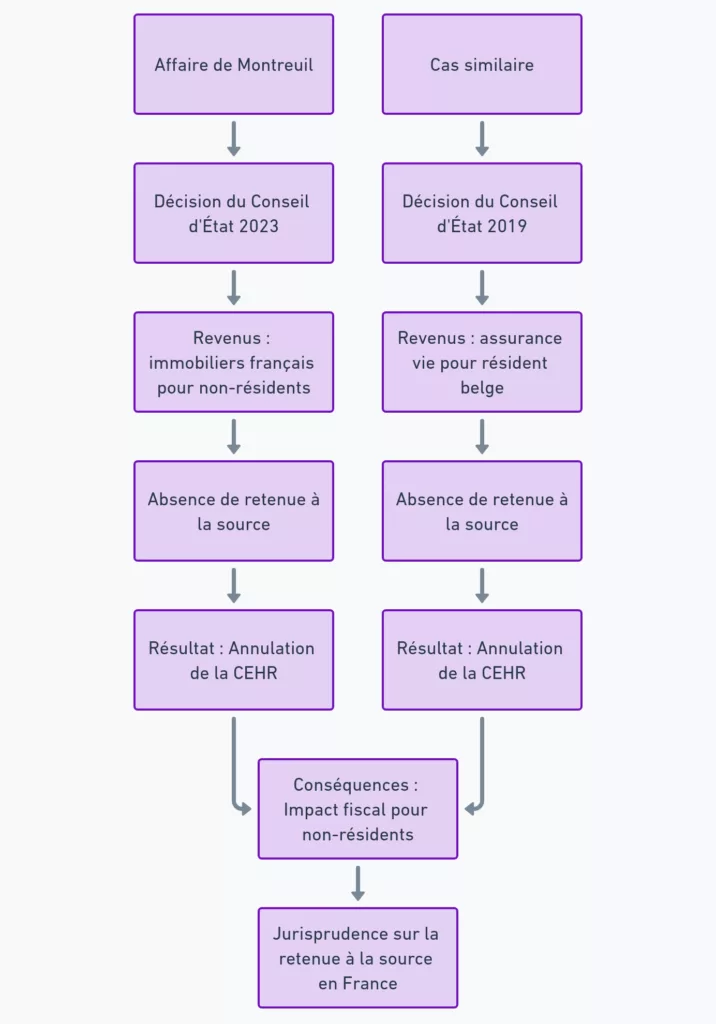

Quand la Justice S’en Mêle : L’Affaire du Tribunal Administratif de Montreuil

Pour résumer, notre résident italien, mécontent de cette taxe supplémentaire, a décidé de contester devant le Tribunal Administratif de Montreuil. Et devinez quoi ? Il a eu gain de cause. Le juge a statué que la CEHR, étant une sorte d’extension de l’impôt sur le revenu, devait respecter les règles de la convention fiscale entre la France et l’Italie. En gros, comme ces dividendes étaient déjà taxés à 15 %, la CEHR ne pouvait pas venir ajouter une couche supplémentaire.

Télécharger le pdf de la convention entre le Gouvernement de la République Française et le Gouvernement de la République Italienne :

Cette convention entre le Gouvernement de la République Française et le Gouvernement de la République Italienne vise à éviter les doubles impositions en matière d’impôts sur le revenu et sur la fortune et à prévenir l’évasion et la fraude fiscales. Elle inclut un protocole et un échange de lettres, signée à Venise le 5 octobre 1989, et approuvée par la loi n° 90-456 du 1er juin 1990. La convention est entrée en vigueur le 1er mai 1992 et a été publiée par le décret n° 92-422 du 4 mai 1992 (Journal Officiel du 8 mai 1992, avec rectificatif au JO du 27 février 1993).

Pour obtenir les détails complets, vous pouvez télécharger le PDF de la convention, du protocole et de l’échange de lettres, tous publiés dans les mêmes conditions

| Points Clés | Décision |

|---|---|

| Nature de la CEHR | Considérée comme un impôt sur le revenu |

| Imposition des dividendes | Limitée à 15 % selon la convention franco-italienne |

| Mode de recouvrement | Ne peut pas être prélevée après coup sans passer par une retenue à la source |

Le juge a donc estimé que pour appliquer la CEHR, il fallait que ce soit fait à la source (c’est-à-dire au moment du paiement des dividendes). Or, ici, la CEHR a été récupérée « après coup », ce qui n’est pas conforme à la convention.

Ce Que Ça Veut Dire pour les Autres Non-Résidents

Ce genre de décision est important parce qu’il ouvre la porte à d’autres non-résidents qui pourraient se retrouver dans la même situation. Si la CEHR est réclamée sur des revenus français après leur perception, ça devient contestable. En fait, la jurisprudence donne maintenant une base solide aux non-résidents pour faire valoir leurs droits quand il s’agit de cette fameuse contribution.

Voici un récapitulatif des cas similaires où la CEHR peut s’appliquer ou être contestée :

| Type de Revenu | Imposition en France | Limitation par convention | Mode de recouvrement requis |

|---|---|---|---|

| Dividendes de source française | Oui, avec CEHR | Limité à 15 % pour les Italiens | Retenue à la source |

| Salaires de source française | Oui, avec CEHR | Variable selon convention | Recouvrement à la source préférable |

| Assurance vie (cas particulier) | Oui | Limité pour les Belges | Retenue à la source nécessaire |

Un Petit Tour des Précédents Juridiques

L’affaire de Montreuil n’est pas un cas isolé. Le Conseil d’État avait déjà rendu une décision similaire en 2019, concernant cette fois-ci des revenus d’assurance vie français touchés par un résident belge. Là encore, l’absence de retenue à la source avait poussé le Conseil d’État à annuler l’application de la CEHR pour ces revenus.

Précédents Notables :

| Date de Décision | Type de Revenu | Résident Etranger | Verdict |

|---|---|---|---|

| 10 juillet 2019 | Assurance vie | Résident belge | Exonération de la CEHR |

| 19 septembre 2024 | Dividendes | Résident italien | Exonération de la CEHR |

Conclusion : Ce Qu’il Faut Retenir

En clair, la CEHR est un impôt complexe, surtout pour les non-résidents. Elle touche des revenus qui pourraient déjà être imposés par des conventions fiscales, et son mode de recouvrement est souvent contesté. La décision du tribunal administratif de Montreuil vient clarifier que la CEHR doit respecter les modalités de prélèvement de la convention franco-italienne et ne peut pas être appliquée après coup, sans retenue à la source.

Pour un résident étranger touchant des revenus français, comprendre les subtilités de cette taxe et des conventions fiscales, c’est essentiel pour éviter de payer deux fois. En cas de doute, il vaut mieux consulter un expert fiscal qui saura naviguer dans cette jungle fiscale.

Textes de loi et références

Legifrance

Code général des impôts : article 223 sexies

Contribution exceptionnelle sur les hauts revenus

Bofip-Impôts n°BOI-IR-CHR-20170711 relatif à la contribution exceptionnelle sur les hauts revenus

[…] fiscale en augmentant la charge fiscale des contribuables qui bénéficient des plus hauts revenus. C’est une façon de demander un peu plus à ceux qui ont les moyens de contribuer […]