La Cotisation Foncière des Entreprises (CFE) est un sujet incontournable pour les professionnels qui exercent une activité non salariée en France. En tant que composante essentielle de la fiscalité locale, cette taxe suscite de nombreuses questions, notamment sur son calcul, ses exonérations et ses modalités de paiement. Dans cet article, nous allons explorer en détail tous les aspects de la CFE pour 2024, afin que vous soyez parfaitement préparé pour respecter vos obligations fiscales.

Sommaire

1. Qu’est-ce que la CFE ?

La CFE est une contribution locale qui s’insère dans la Contribution Économique Territoriale (CET), avec la Cotisation sur la Valeur Ajoutée des Entreprises (CVAE). L’objectif de cet impôt est de financer les communes. La CFE est déterminée en se basant sur la valeur locative des biens immobiliers utilisés pour exercer une activité compétente.

2. Qui est concerné par la CFE ?

La CFE est due par toutes les entreprises et les travailleurs indépendants exerçant une activité non salariée au 1er janvier de l’année d’imposition, quels que soient leur statut juridique ou leur régime fiscal. Cela inclut :

- Les micro-entrepreneurs, soumis aux mêmes règles que les autres entreprises.

- Les sociétés commerciales et civiles.

- Les professions libérales et artisans.

Exonérations

Certaines entreprises bénéficient d’exonérations partielles ou totales :

- Chiffre d’affaires ≤ 5 000 € : exonération de la cotisation minimale.

- Première année d’activité : exonération complète pour l’année de création.

- Activités spécifiques : certaines activités, comme les auto-écoles rurales, peuvent être exonérées sur demande.

À noter : Les exonérations sont définies aux articles 1449 à 1466F du Code Général des Impôts (CGI).

3. Comment est calculée la CFE ?

Le calcul de la CFE repose sur la valeur locative des locaux professionnels utilisés en N-2. Cela signifie que pour l’année 2024, on utilise les données de 2022.

Base minimale d’imposition

Lorsque la valeur locative est faible ou inexistante (pas de locaux professionnels), une base d’imposition minimale est appliquée. Cette base est déterminée par la commune en fonction du chiffre d’affaires réalisé. Voici un tableau explicatif :

| Chiffre d’affaires ou recettes (N-2) | Base minimale (€) |

|---|---|

| ≤ 10 000 € | Entre 243 et 579 € |

| > 10 000 € et ≤ 32 600 € | Entre 243 et 1 158 € |

| > 32 600 € et ≤ 100 000 € | Entre 243 et 2 433 € |

| > 100 000 € et ≤ 250 000 € | Entre 243 et 4 056 € |

| > 250 000 € et ≤ 500 000 € | Entre 243 et 5 793 € |

| > 500 000 € | Entre 243 et 7 533 € |

Source : Article 1647 D du CGI.

Taux d’imposition Cotisation Foncière

Chaque commune ou intercommunalité fixe son propre taux d’imposition, qui est ensuite appliqué à la base de calcul. Pour 2024, ces taux peuvent varier selon les besoins budgétaires locaux.

4. Comment déclarer la CFE ?

Pour être en règle avec l’administration fiscale, il est essentiel de suivre les étapes de déclaration :

Première déclaration

Les nouvelles entreprises doivent effectuer une déclaration initiale via le formulaire 1447-C-SD avant le 1er janvier suivant leur création. Par exemple, une entreprise créée en 2024 devra déclarer avant le 1er janvier 2025.

Mises à jour

En cas de modification des locaux ou de cessation d’activité, il faut remplir le formulaire 1447-M-SD avant le 2ᵉ jour ouvré suivant le 1ᵉʳ mai.

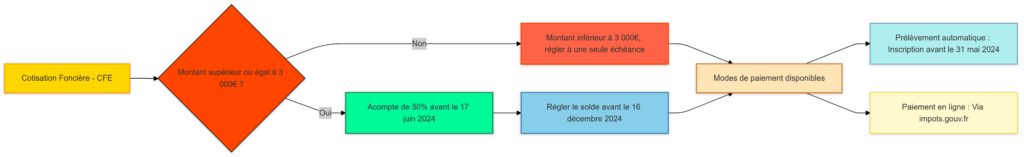

5. Cotisation Foncière –Comment payer la CFE ?

Le paiement de la CFE peut s’effectuer de plusieurs façons selon votre préférence :

Montant supérieur ou égal à 3 000 €

Si votre CFE annuelle dépasse ce montant, vous devez régler en deux échéances :

- Acompte de 50 % : à verser avant le 17 juin 2024.

- Il faut régler le soldé avant le 16 décembre 2024.

Modes de paiement disponibles

- Prélèvement automatique : Inscription avant le 31 mai 2024 pour un prélèvement à l’échéance ou le 15 juin 2024 pour un prélèvement mensuel.

- Paiement en ligne : Accédez à votre espace sur impots.gouv.fr et cliquez sur « Payer ».

6. Pourquoi la CFE est-elle importante pour votre entreprise ?

La CFE est un indicateur clé de la fiscalité locale et peut avoir un impact direct sur vos finances. Une bonne gestion de cette taxe peut contribuer à une optimisation de vos charges. Voici quelques astuces :

- Anticipez vos échéances pour éviter des pénalités de retard.

- Vérifiez votre éligibilité aux exonérations pour réduire vos coûts.

- Utilisez un simulateur fiscal pour estimer votre cotisation à l’avance.

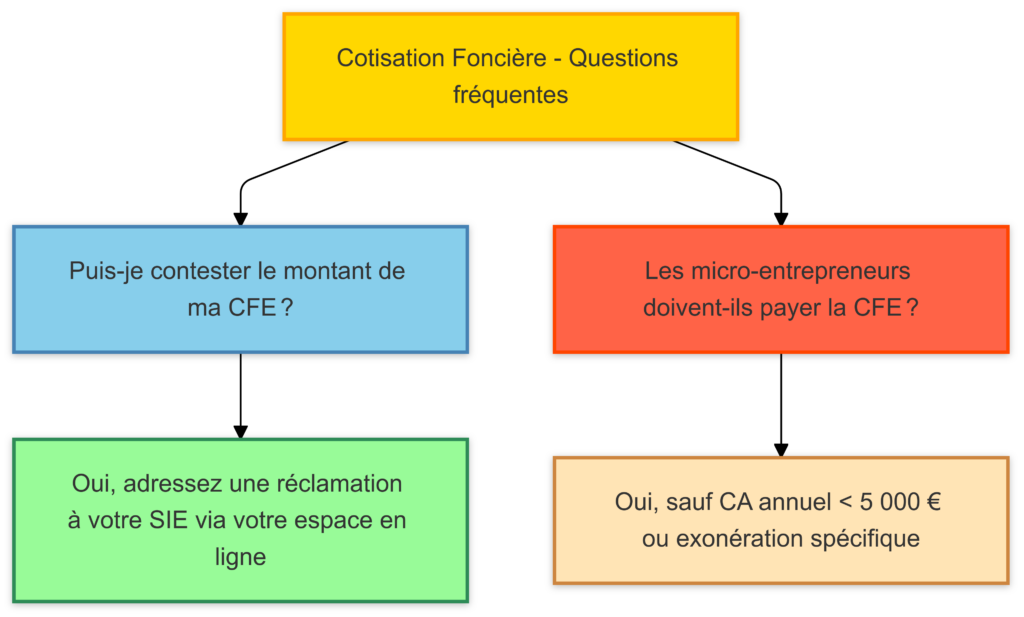

7. Cotisation Foncière –Questions fréquentes sur la CFE

Puis-je contester le montant de ma CFE ?

Oui, si vous estimez que votre CFE est incorrecte, vous pouvez adresser une réclamation à votre service des impôts des entreprises (SIE) via votre espace en ligne.

Les micro-entrepreneurs doivent-ils payer la CFE ?

Oui, sauf s’ils réalisent un chiffre d’affaires annuel inférieur à 5 000 € ou bénéficient d’une exonération spécifique.

8. Exemple de calcul de la CFE

Imaginons une entreprise dont le chiffre d’affaires en 2022 (N-2) était de 45 000 €. La base minimale applicable est de 2 433 €, et le taux communal est de 3 %.

Calcul :

2 433 € × 3 % = 73 € de CFE annuelle.

9. Tableaux récapitulatifs : dates et montants

Échéances importantes

| Événement | Date limite |

|---|---|

| Déclaration initiale | Avant le 1ᵉʳ janvier 2025 |

| Paiement de l’acompte | Avant le 17 juin 2024 |

| Paiement du solde | Avant le 16 décembre 2024 |

Comparatif des taux selon la commune

| Commune | Taux d’imposition |

|---|---|

| Paris | 2,5 % |

| Marseille | 3,0 % |

| Lyon | 2,8 % |

Conclusion

La CFE est une taxe incontournable pour les entreprises en France. Comprendre son fonctionnement, anticiper ses échéances et exploiter les possibilités d’exonération sont essentiels pour une gestion financière optimisée. Prenez le temps de vérifier votre situation fiscale et assurez-vous de respecter les délais pour éviter les pénalités. Avec les bonnes informations, la gestion de votre CFE deviendra une formalité !