Depuis quelques années, le quotidien des travailleurs indépendants en France a été bouleversé par une réforme majeure : la déclaration sociale et fiscale unique (DSFU). Entrée en vigueur en 2021, cette innovation a pour objectif de centraliser deux démarches autrefois distinctes : la déclaration des revenus pour le calcul de l’impôt et celle pour les cotisations sociales.

Cette simplification administrative est une réponse concrète aux besoins des indépendants : gagner du temps, réduire les erreurs et fluidifier les interactions avec l’administration. Que vous soyez artisan, commerçant, professionnel libéral ou agriculteur, la DSFU vous concerne probablement.

Dans cet article, nous allons préciser toutes les informations essentielles pour procéder à votre déclaration en 2024, prévenir les erreurs fréquentes et utiliser les ressources disponibles pour optimiser vos procédures. Un guide exhaustif pour une déclaration tranquille !

1. Pourquoi une Déclaration Sociale unique pour les indépendants ?

Avant l’instauration de la DSFU, il fallait que les travailleurs indépendants formulent deux déclarations distinctes :

- La Déclaration Sociale des Indépendants (DSI) sur le site net-entreprises.fr, pour déterminer leurs cotisations sociales.

- Une déclaration fiscale sur le site impots.gouv.fr, pour calculer l’impôt sur le revenu.

Depuis 2021, ces deux déclarations ont été fusionnées pour simplifier la vie des indépendants et éviter les doublons. Désormais, tout se fait sur impots.gouv.fr, avec un seul formulaire qui intègre à la fois les volets fiscaux et sociaux.

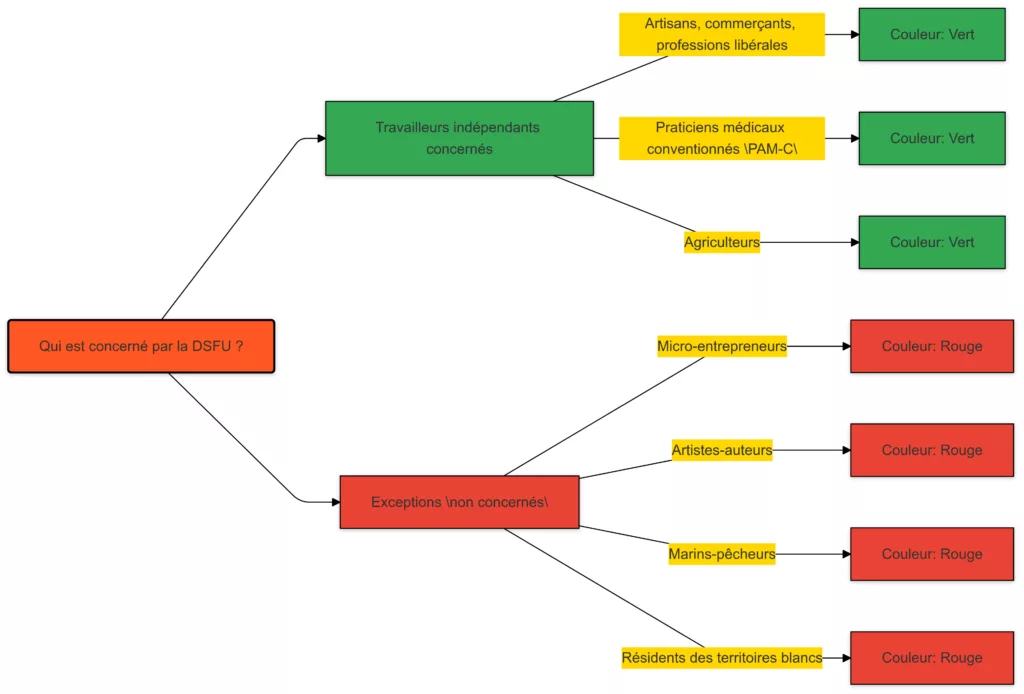

2. Qui est concerné par la DSFU ? Déclaration Sociale

Les travailleurs indépendants concernés :

La DSFU est principalement destinée aux professionnels qui sont affiliés au régime général, en particulier :

- Les artisans, commerçants, et professions libérales.

- Les praticiens médicaux conventionnés (PAM-C) depuis 2023.

- Les agriculteurs, également intégrés au dispositif depuis 2023.

Exceptions (non concernés) :

Certains travailleurs conservent leurs démarches habituelles :

- Les micro-entrepreneurs, qui continuent de déclarer leur chiffre d’affaires directement auprès de l’Urssaf ou de la CGSS (Caisses générales de sécurité sociale).

- Les artistes-auteurs (affiliés à la MDA ou à l’AGESSA).

- Les marins-pêcheurs et professionnels maritimes.

À noter :

Les individus résidant dans des territoires blancs (sans accès à Internet) ont toujours la possibilité de recourir au document imprimé. Néanmoins, pour les cotisations sociales, une déclaration distincte est nécessaire auprès de l’Urssaf.

3. Comment déclarer ses revenus en 2024 ?

Les étapes pour remplir la DSFU :

- Rendez-vous sur impots.gouv.fr avec vos identifiants fiscaux.

- Accédez au formulaire 2042 et suivez les indications pour compléter le volet « social ».

- Vérifiez les données préremplies (revenus professionnels, charges, etc.).

- Ajoutez les informations manquantes et validez votre déclaration.

Une fois validée, toutes les informations sont automatiquement transmises à l’Urssaf et aux autres organismes concernés, comme votre caisse de retraite.

Quand déclarer ?

Le calendrier reste le même que pour la déclaration fiscale classique :

- Ouverture en avril 2024.

- Clôture en mai ou juin 2024, selon votre département.

Et en cas d’erreur ?

Si vous détectez une erreur après validation, vous pouvez corriger les informations directement sur impots.gouv.fr pendant la période de déclaration. Après cette période, contactez l’Urssaf pour toute modification.

| Étape | Action | Site utilisé |

|---|---|---|

| 1. Accès au formulaire | Connectez-vous sur impots.gouv.fr | impots.gouv.fr |

| 2. Complétion des données | Vérifiez et remplissez les informations | Formulaire 2042 |

| 3. Validation | Validez la déclaration | impots.gouv.fr |

| 4. Transmission automatique | Envoi des données à l’Urssaf | Automatique après dépôt |

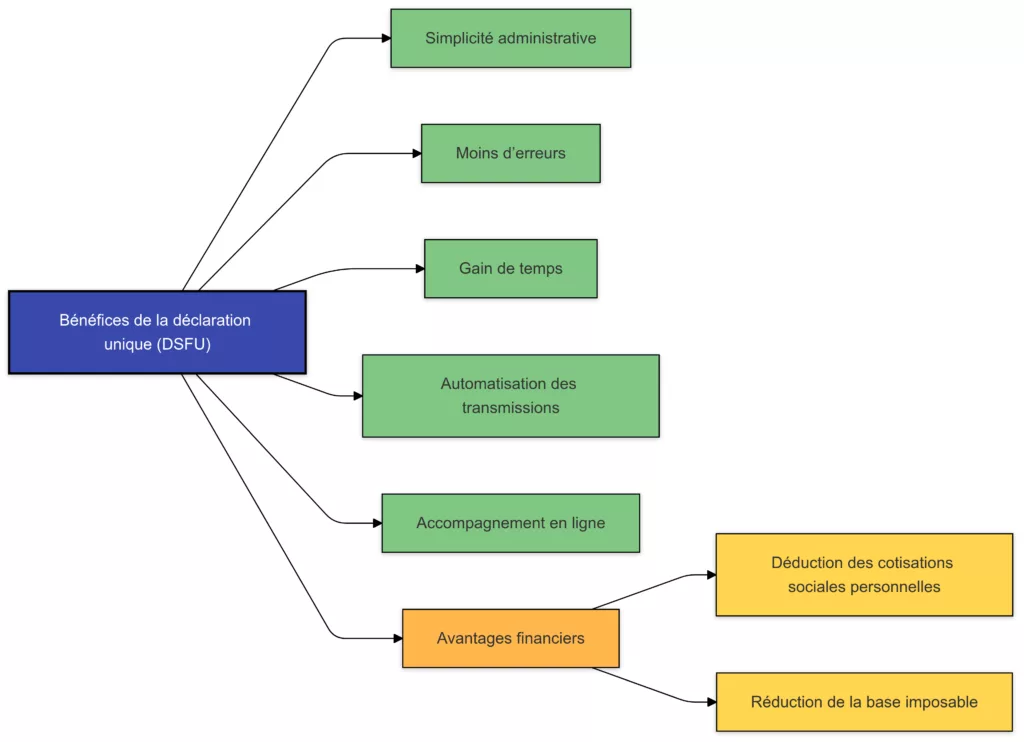

4. Quels bénéfices présente la déclaration unique ?

La DSFU présente plusieurs atouts pour les travailleurs indépendants :

- Simplicité administrative : Une seule déclaration, un seul formulaire.

- Moins d’erreurs : Les données sont préremplies, limitant les oublis ou doublons.

- Gain de temps : Plus besoin de naviguer entre différents sites.

- Automatisation : Les informations sont transmises automatiquement à l’Urssaf et à votre caisse de retraite.

- Accompagnement : Des outils en ligne (comme sur mon-entreprise.fr) aident à estimer vos cotisations sociales.

Avantages financiers :

Les cotisations sociales personnelles peuvent être déduites de vos revenus imposables. Une bonne gestion de votre déclaration peut donc réduire votre base imposable, et par conséquent, le montant de vos impôts.

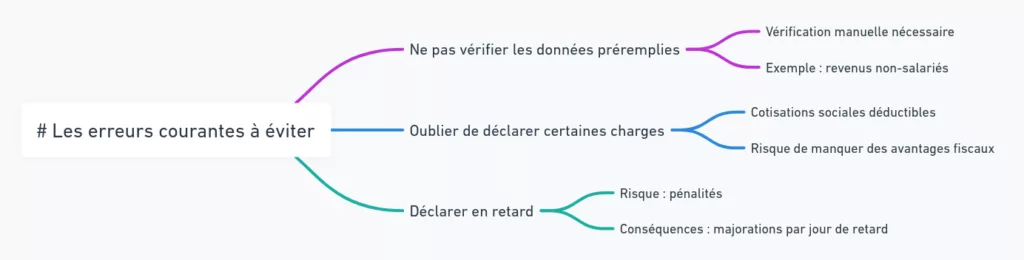

5. Les erreurs courantes à éviter

1. Ne pas vérifier les données préremplies :

Bien que le formulaire soit automatisé, certaines informations (comme vos revenus non-salariés) peuvent nécessiter une vérification manuelle.

2. Oublier de déclarer certaines charges :

Certaines cotisations sociales déductibles doivent être correctement indiquées pour bénéficier d’avantages fiscaux.

3. Déclarer en retard :

Respectez les délais pour éviter des pénalités. Chaque jour de retard peut entraîner des majorations.

6. Utiliser les outils en ligne pour optimiser votre déclaration

Simulateur de cotisations sur mon-entreprise.fr

Cet outil vous permet d’estimer :

- Le montant de vos cotisations sociales à reporter dans votre déclaration fiscale.

- La part de CSG/CRDS déductible.

FAQ et assistance de l’Urssaf

Une foire aux questions est disponible sur le site de l’Urssaf, avec des explications détaillées sur chaque étape de la DSFU.

| Outil | Fonctionnalité | Lien |

|---|---|---|

| Mon-entreprise.fr | Simulation des cotisations sociales | Visiter le site |

| FAQ Urssaf | Réponses aux questions sur la DSFU | FAQ Urssaf |

7. Questions fréquentes sur la DSFU

1. La déclaration unique est-elle obligatoire ?

Oui, pour tous les indépendants affiliés au régime général, sauf exceptions mentionnées précédemment.

2. Que faire en cas d’erreur après la clôture des déclarations ?

Contactez directement l’Urssaf pour corriger les données sociales.

3. Puis-je déléguer cette déclaration à un expert-comptable ?

Absolument. Les experts-comptables peuvent effectuer la DSFU pour vous, incluant les volets fiscaux et sociaux.

Conclusion : Simplifiez-vous la vie avec la DSFU

La déclaration sociale et fiscale unique (DSFU) représente une avancée significative dans la simplification des démarches administratives pour les travailleurs indépendants. En fusionnant les volets fiscal et social en une seule procédure, elle offre un gain de temps considérable et limite les risques d’erreurs.

Grâce à cette réforme, les indépendants disposent d’un processus centralisé et plus accessible, avec des outils pratiques comme les simulateurs ou les FAQ proposées par l’Urssaf. Cependant, pour en tirer pleinement profit, il est essentiel de bien respecter les échéances, de vérifier ses données préremplies et, si nécessaire, de se faire accompagner par un expert-comptable.

En 2024, la DSFU continue de s’affirmer comme une solution moderne et efficace, conçue pour vous permettre de vous concentrer sur l’essentiel : le développement de votre activité. Prenez le temps de bien comprendre ce dispositif pour déclarer en toute confiance et sérénité.