Le report de la réforme de la facturation électronique en France, prévu pour 2024, continue de faire des vagues. La nouvelle date fixée au 1er septembre 2026 pour l’obligation d’émettre et de recevoir des factures électroniques suscite de nombreuses questions pour les entreprises soumises à la TVA. Ce report soulève une grande insécurité juridique et des préoccupations concernant la conformité fiscale. Comment les entreprises peuvent-elles naviguer entre les exigences actuelles et les changements à venir ? Cet article détaille les mentions obligatoires pour les factures et analyse l’impact du report de la réforme.

1. Le Contexte de la Facturation Électronique : Pourquoi un Report ?

Le gouvernement français, par le biais de la loi de finances 2024, a décidé d’implanter la facturation électronique de manière progressive, avec un démarrage au 1er septembre 2026. Ce report a été accueilli avec soulagement par de nombreuses PME, mais il a également introduit un flou juridique pour les entreprises qui doivent d’ores et déjà ajouter certaines mentions obligatoires.

Tableau : Dates Clés pour la Réforme de la Facturation Électronique

| Date | Événement | Impact sur les Entreprises |

|---|---|---|

| 1er janvier 2023 | Premières exigences de mentions obligatoires | Début de la mise en conformité |

| 1er juillet 2024 | Initialement prévu pour le début de la facturation électronique | Reporté pour 2026, mais obligation des mentions |

| 1er septembre 2026 | Date de mise en application de la facturation électronique | Obligation d’émettre et recevoir des factures électroniques |

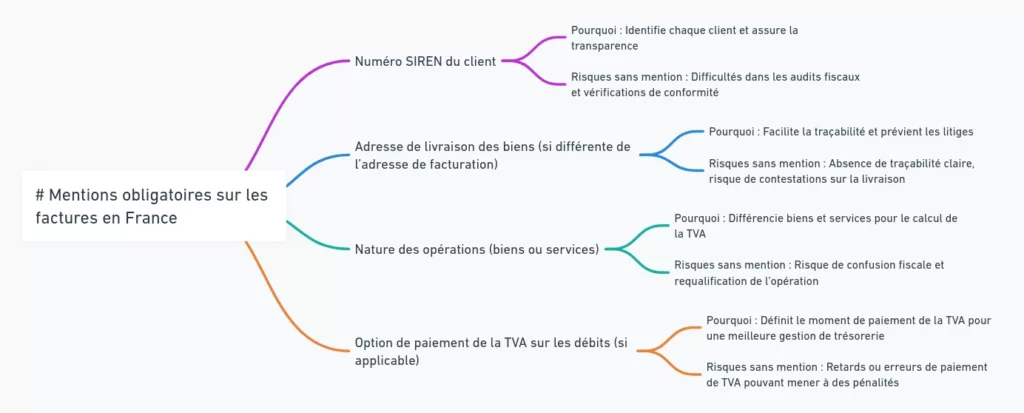

2. Les 4 Mentions Obligatoires : Quoi Ajouter sur les Factures ?

En France, certaines informations sont désormais obligatoires sur les factures émises pour les transactions commerciales. Voici les 4 mentions essentielles et leur utilité :

- Numéro SIREN du client

- Pourquoi : Permet d’identifier chaque client et d’assurer la transparence de la transaction.

- Risques sans mention : Une absence de SIREN peut compliquer les audits fiscaux et les vérifications de conformité.

- Adresse de livraison des biens (si différente de l’adresse de facturation)

- Pourquoi : En cas de livraison, cette mention facilite la traçabilité des biens et peut prévenir des litiges.

- Risques sans mention : Absence de traçabilité claire, risquant des contestations sur la livraison.

- Nature des opérations (biens ou services)

- Pourquoi : Cette précision permet de différencier les biens et services, nécessaires pour le calcul de la TVA.

- Risques sans mention : Risque de confusion fiscale et potentiellement de requalification de l’opération.

- Option de paiement de la TVA sur les débits (si applicable)

- Pourquoi : Permet de définir le moment de paiement de la TVA pour une meilleure gestion de trésorerie.

- Risques sans mention : Retards ou erreurs de paiement de TVA pouvant mener à des pénalités.

3. L’Insécurité Juridique Actuelle : Pourquoi les Entreprises Sont Concernées ?

L’insécurité juridique provient de l’écart entre les exigences de mentions et le report de la facturation électronique. Selon l’article 242 nonies A du CGI, les entreprises doivent déjà inclure ces mentions, mais avec la réforme de 2026, certaines se demandent si elles doivent se conformer immédiatement.

Exemples de Cas Concrets

| Cas | Problématique | Solution Conseillée |

|---|---|---|

| Entreprise B2B en livraison internationale | Adresse de livraison différente sur les factures. | Indiquer l’adresse de livraison pour éviter des complications douanières. |

| Entreprise offrant biens et services | Pas de distinction entre biens et services. | Mentionner si la facture concerne uniquement des biens, des services, ou les deux. |

| Société ayant choisi l’option de TVA sur les débits | Absence de mention de TVA sur les débits. | Indiquer cette option pour garantir la conformité et éviter des pénalités. |

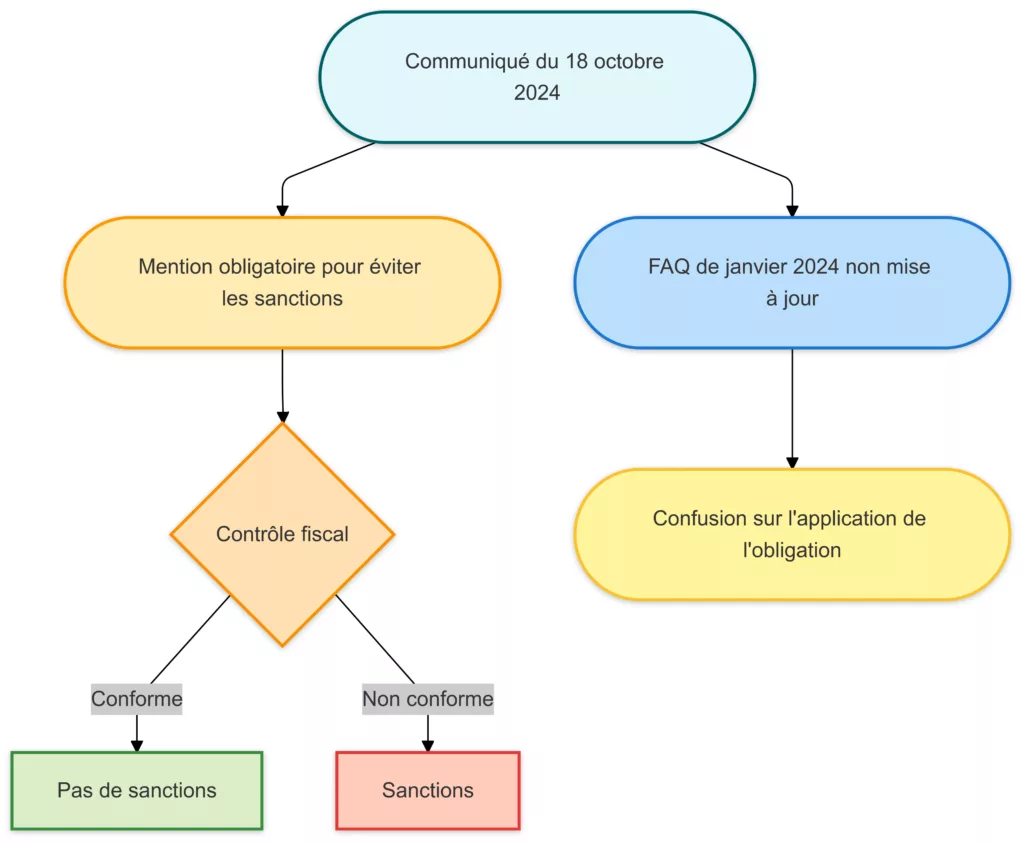

4. Pourquoi une Mise à Jour est Cruciale ? Le Point de Vue de l’Administration Fiscale

Le communiqué de l’administration fiscale du 18 octobre 2024 indique que les entreprises doivent ajouter ces mentions obligatoires dès maintenant pour éviter des sanctions en cas de contrôle. La FAQ de janvier 2024 n’a cependant pas été mise à jour, créant une confusion sur l’application réelle de cette obligation.

5. Conseils Pratiques pour Assurer une Conformité Totale

Pour rester en conformité, voici quelques conseils :

- Surveiller les Mises à Jour Officielles : Les publications de l’administration fiscale sont des références clés.

- Travailler avec un Conseiller Fiscal : Un expert peut guider l’entreprise pour une facturation correcte.

- Utiliser des Logiciels de Facturation : Ces outils permettent de vérifier l’exactitude des factures et d’éviter des erreurs.

Tableau : Actions pour une Conformité Fiable

| Action | Fréquence | Bénéfice |

|---|---|---|

| Vérification des mentions obligatoires | À chaque facture | Réduction des risques juridiques |

| Suivi des communiqués officiels | Mensuel | Restez informé des évolutions légales |

| Consultation d’un expert fiscal | Trimestriel | Assurance d’une conformité optimale |

Conclusion

Le report de la facturation électronique jusqu’en 2026 apporte un souffle de soulagement aux entreprises, mais il ajoute aussi une part de complexité. En comprenant les mentions obligatoires et en adaptant leurs pratiques, les entreprises peuvent éviter des sanctions. Ce contexte est une occasion d’améliorer leurs pratiques de facturation, de renforcer leur transparence et de se préparer au passage à l’électronique dans de bonnes conditions.

Textes de loi et références

Legifrance

LOI n° 2023-1322 du 29 décembre 2023 de finances pour 2024 – Article 91

LOI n° 2022-1726 du 30 décembre 2022 de finances pour 2023 – Article 62

Décret n° 2022-1299 du 7 octobre 2022 relatif à la généralisation de la facturation électronique dans les transactions entre assujettis à la taxe sur la valeur ajoutée et à la transmission des données de transaction

Ordonnance n° 2021-1190 du 15 septembre 2021 relative à la généralisation de la facturation électronique dans les transactions entre assujettis à la taxe sur la valeur ajoutée et à la transmission des données de transaction