Sommaire

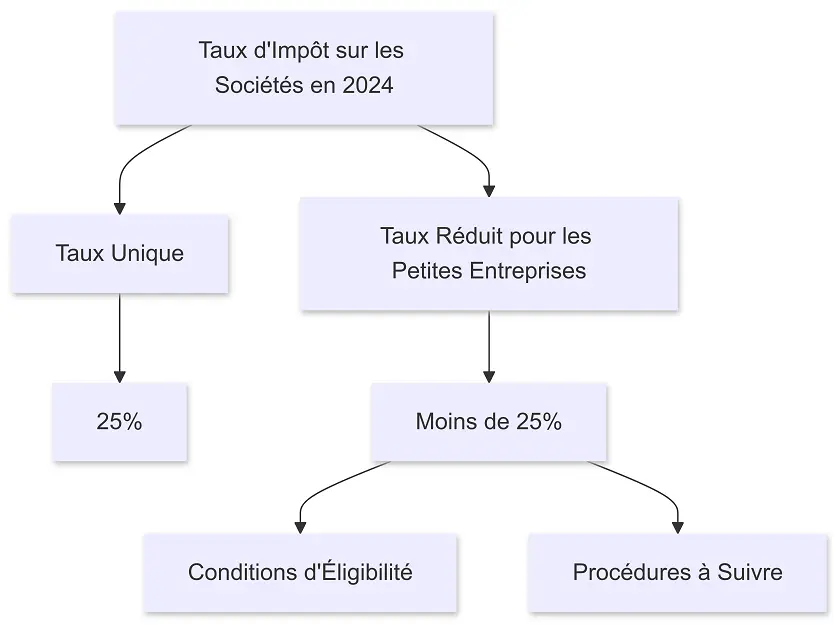

En 2024, si tu es à la tête d’une entreprise, il faut savoir que l’impôt sur les sociétés (IS) est fixé à un taux unique de 25 %, quelle que soit la taille de ton business. Fini les distinctions en fonction du chiffre d’affaires, tout le monde est logé à la même enseigne !

Cependant, si tu diriges une petite boîte, il existe encore des avantages fiscaux, notamment un taux réduit qui pourrait t’intéresser. On t’explique tout ça plus bas pour que tu sois bien au courant des nouveautés.

Taux réduit de l’IS en 2024

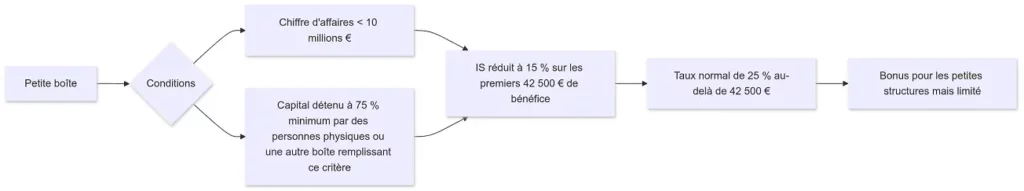

Si t’as une petite boîte, tu peux encore profiter d’un taux d’IS réduit à 15 %. Mais faut remplir certaines conditions. Ce taux s’applique aux entreprises :

- Avec un chiffre d’affaires hors taxes qui ne dépasse pas 10 millions d’euros ;

- Et si le capital est bien en place et détenu à 75 % minimum par des personnes physiques (ou une autre boîte qui respecte ce critère).

Depuis le 1er janvier 2023, ce taux réduit s’applique seulement sur les premiers 42 500 euros de bénéfice. Tout ce qui dépasse, c’est direct le taux normal de 25 %. Clairement, c’est un bonus pour les petites structures, mais seulement sur une petite partie des bénéfices.

Si tu veux représenter les informations sous forme de tableau, voici comment tu pourrais structurer ça :

| Critère | Condition |

| Taux réduit d’IS | 15 % |

| Chiffre d’affaires hors taxes | Ne doit pas dépasser 10 millions d’euros |

| Capital | Doit être détenu à 75 % minimum par des personnes physiques ou une autre entreprise éligible |

| Plafond d’application du taux réduit | Sur les premiers 42 500 euros de bénéfice |

| Taux normal | 25 % pour le bénéfice au-delà de 42 500 euros |

| Impact | Bonus pour les petites structures, mais limité à une partie des bénéfices |

Comment déclarer et payer ton impôt sur les sociétés ?

Alors, côté paperasse, c’est simple, tout se fait en ligne. Peu importe si t’es en régime réel normal ou simplifié, tu dois passer par un formulaire électronique pour ta déclaration de résultat, le fameux n°2065 SD. Pour ça, t’as deux options :

- Via un partenaire EDI (échange de données informatisées) comme Jedeclare.com, cégid,Teledec etc.

- En EFI (échange de formulaire informatisé) pour les entreprises au régime simplifié, directement depuis ton espace abonné sur le site impots.gouv.fr.

Concernant les délais, ça dépend de la date à laquelle tu clôtures ton exercice comptable. Si c’est au 31 décembre, t’as jusqu’au deuxième jour ouvré après le 1er mai pour envoyer ta déclaration. Si tu clôtures à une autre date, t’as trois mois pour faire ta déclaration après la fin de l’exercice. Et si tu mets la clé sous la porte ? Là, t’as 60 jours pour tout boucler.

TELECHARGER LES FORMULAIRES ET LES NOTICES 2571 ET 2572

Le paiement de l’impôt sur les sociétés

Le paiement, c’est aussi dématérialisé, et tu dois le faire en quatre acomptes répartis dans l’année. Pour ça, t’utilises le formulaire n°2571. Les acomptes sont calculés à partir des résultats de ton dernier exercice clos. Et le calendrier varie selon ta date de clôture. Voilà un petit récap pour t’aider :

| Date de clôture | 1er acompte | 2e acompte | 3e acompte | 4e acompte |

| Du 20 février au 19 mai N | 15 juin N-1 | 15 septembre N-1 | 15 décembre N-1 | 15 mars N |

| Du 20 mai au 19 août N | 15 septembre N-1 | 15 décembre N-1 | 15 mars N | 15 juin N |

| Du 20 août au 19 novembre N | 15 décembre N-1 | 15 mars N | 15 juin N | 15 septembre N |

| Du 20 novembre au 19 février N+1 | 15 mars N | 15 juin N | 15 septembre N | 15 décembre N |

Ensuite, pour le solde de l’IS, tu utilises le formulaire n°2572. La date limite pour payer ce solde dépend aussi de ta clôture :

- Si t’as clôturé au 31 décembre N-1, tu dois régler avant le 15 mai N.

- Si tu clôtures en cours d’année, t’as jusqu’au 15 du quatrième mois après la clôture pour tout régler.

Pour 2024, voici ce qu’il faut retenir :

En France, l’impôt sur les sociétés (IS) est fixé à 25 % pour toutes les entreprises, peu importe leur taille. Cependant, les petites entreprises peuvent bénéficier d’un taux réduit de 15 %, mais ce taux ne s’applique que sur les premiers 42 500 euros de bénéfice ; le reste est taxé au taux normal.

Pour déclarer et payer cet impôt, tout se fait principalement en ligne. Vous devrez faire votre déclaration de résultat de manière dématérialisée, avec des dates limites qui dépendent de la clôture de votre exercice comptable. Les paiements de l’IS se réalisent en quatre acomptes dématérialisés, avec un solde à régler selon un calendrier précis.

Gardez ces infos en tête pour éviter les mauvaises surprises et bien gérer vos obligations fiscales tout au long de l’année. En restant organisé et bien informé, vous pourrez naviguer sans souci dans le monde fiscal de 2024. On reverra tout cela avec la campagne fiscale 2025.

Calendrier des échéances fiscales pour les entreprises

Découvrez le calendrier des dates clés pour vos obligations fiscales d’entreprise.