La TVA (Taxe sur la Valeur Ajoutée) est l’un des sujets les plus complexes et les plus stratégiques dans le domaine immobilier. Elle touche particulièrement la notion de terrain à bâtir, qui soulève de nombreuses questions : Quels critères permettent de définir un terrain à bâtir ? Comment la TVA s’applique-t-elle ? Quelles sont les implications fiscales pour les professionnels et les particuliers ? Cet article détaillé explore le sujet, avec des exemples concrets et des tableaux explicatifs pour faciliter la compréhension.

Sommaire

1. Terrain à bâtir : définition légale et fiscale

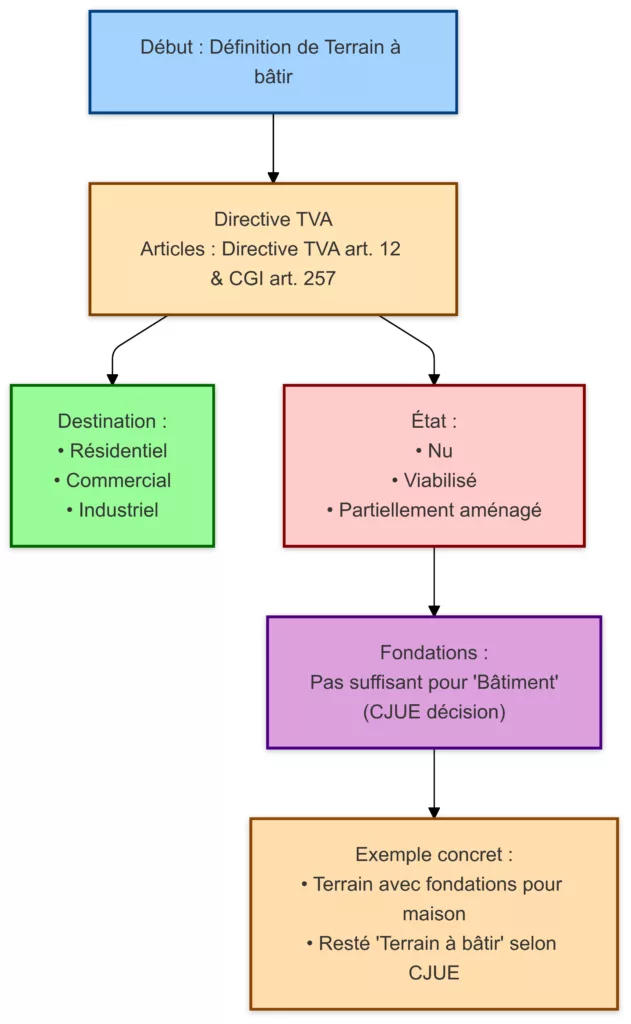

Définition selon la directive TVA

Un terrain à bâtir désigne un terrain destiné à accueillir une construction. Cette définition repose sur des critères précis définis par la législation européenne et nationale, notamment l’article 12 de la directive TVA et l’article 257 du Code Général des Impôts (CGI) en France. Un terrain à bâtir est souvent distingué par :

- Sa destination : construction résidentielle, commerciale ou industrielle.

- Son état : terrain nu, viabilisé (raccordé aux réseaux d’eau, d’électricité, de gaz, etc.) ou partiellement aménagé (présence de fondations, de routes, etc.).

Les fondations : bâtiment ou terrain à bâtir ?

La présence de fondations sur un terrain ne suffit pas à le qualifier de « bâtiment ». Selon la Cour de Justice de l’Union Européenne (CJUE), un bâtiment doit être terminé et habitable ou utilisable pour sortir de la catégorie des terrains à bâtir.

Exemple concret

Une société vend un terrain avec des fondations pour une future maison. La CJUE a jugé que ce terrain restait un terrain à bâtir car :

- Les fondations ne marquent pas la fin du processus de construction.

- Le bien n’a pas encore été occupé ou utilisé.

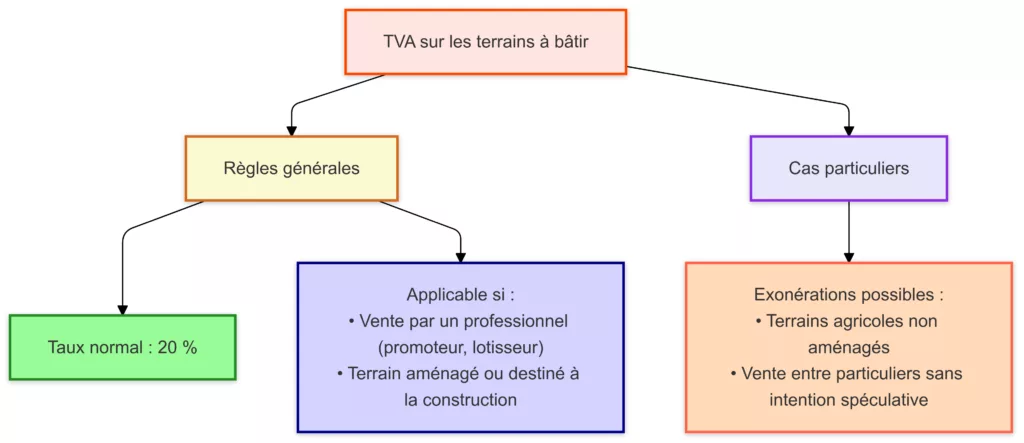

2. TVA sur les terrains à bâtir : application et taux

Règles générales

En France, la vente d’un terrain à bâtir est soumise à la TVA au taux normal de 20 %, sauf exonérations spécifiques. Cela s’applique lorsque :

- Le terrain est vendu par un professionnel de l’immobilier (promoteur, lotisseur, etc.).

- Le terrain est aménagé ou destiné à la construction d’un bâtiment.

Cas particuliers

Certains terrains peuvent être exonérés de TVA, notamment :

- Les terrains agricoles non aménagés.

- Les terrains vendus entre particuliers sans intention spéculative.

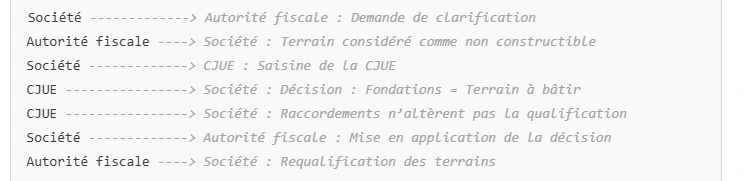

3. Décision de la CJUE : un cas marquant pour les terrains à bâtir

L’affaire CJUE du 7 novembre 2024 (aff. C-594/23)

Dans cette affaire, une société avait acquis un terrain utilisé comme camping. Après l’avoir divisé en plusieurs parcelles, elle y avait réalisé des aménagements partiels, notamment des raccordements aux réseaux publics et des fondations. La question posée était : ces parcelles doivent-elles être considérées comme des terrains à bâtir ?

Décision de la CJUE :

- Les terrains avec des fondations partielles restent des terrains à bâtir, car ils ne peuvent être occupés ni utilisés comme des bâtiments.

- Les raccordements aux réseaux (eau, gaz, électricité) n’altèrent pas la qualification fiscale du terrain.

Impact de cette décision

Cette décision confirme que la qualification de terrain à bâtir repose sur l’usage prévu et l’état d’aménagement du terrain à la date de la vente.

4. Tableaux explicatifs : Résumé des règles de TVA

Tableau 1 : Classification des terrains et TVA applicable

| Type de terrain | Exemples concrets | TVA applicable | Taux en France |

|---|---|---|---|

| Terrain agricole | Champ ou pâturage | Non | Exonération |

| Terrain nu destiné à bâtir | Parcelle vierge en lotissement | Oui | 20 % |

| Terrain viabilisé | Terrain avec raccordements réseaux | Oui | 20 % |

| Terrain avec fondations | Lot dans un projet de construction | Oui | 20 % |

5. Questions fréquentes sur la TVA et les terrains à bâtir

1. Quand un terrain viabilisé devient-il un terrain à bâtir ?

Un terrain viabilisé devient un terrain à bâtir lorsqu’il est destiné à accueillir une construction, même si aucun bâtiment n’est encore édifié.

2. La TVA est-elle récupérable sur un terrain à bâtir ?

Oui, si l’acheteur est une entreprise assujettie à la TVA et utilise le terrain pour une activité taxable.

3. Un terrain avec un bâtiment en ruine est-il un terrain à bâtir ?

Cela dépend. Si le bâtiment est encore utilisable ou habitable, le terrain peut être considéré comme bâti.

4. Quels sont les risques fiscaux ?

Les erreurs dans la qualification d’un terrain peuvent entraîner des redressements fiscaux, avec des pénalités significatives.

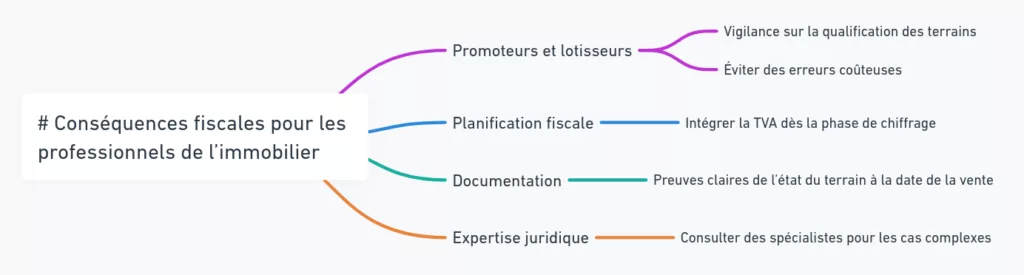

6. Conséquences fiscales pour les professionnels de l’immobilier

Les promoteurs et lotisseurs doivent être particulièrement vigilants dans la qualification des terrains pour éviter des erreurs coûteuses.

- Planification fiscale : Intégrer la TVA dès la phase de chiffrage des projets.

- Documentation : Fournir des preuves claires de l’état du terrain à la date de la vente.

- Expertise juridique : Consulter des spécialistes pour les cas complexes.

7. Conseils pratiques pour les acheteurs et vendeurs

Pour les acheteurs :

- Vérifiez si la TVA est incluse dans le prix d’achat.

- Demandez un détail des travaux réalisés sur le terrain.

Pour les vendeurs :

- Rédigez un descriptif précis de l’état du terrain.

- Soyez attentif aux travaux effectués avant la vente, car ils peuvent requalifier le terrain en terrain à bâtir.

8. Cas d’usage et exemples concrets

Exemple 1 : Vente d’un terrain nu

Une entreprise achète un terrain agricole pour le transformer en lotissement résidentiel.

- Avant viabilisation : pas de TVA.

- Après viabilisation : TVA de 20 % sur les ventes.

Exemple 2 : Vente d’un terrain avec fondations

Une société vend une parcelle avec des fondations pour une maison.

- TVA applicable à 20 %, car les fondations ne suffisent pas à qualifier le bien de bâtiment.

Conclusion : bien comprendre la TVA sur les terrains à bâtir

La fiscalité des terrains à bâtir est complexe mais essentielle pour éviter des erreurs coûteuses. Les décisions récentes, comme celles de la CJUE, rappellent l’importance de bien documenter l’état des terrains avant leur vente. Les professionnels de l’immobilier doivent intégrer ces éléments dans leur stratégie fiscale, tandis que les particuliers doivent se renseigner sur les implications financières avant tout achat ou vente.