Le taux de TVA applicable aux pâtes de fruits fait partie de ces sujets fiscaux qui peuvent sembler compliqués à première vue, mais qui ont pourtant des implications directes et concrètes pour les producteurs et les consommateurs. Les pâtes de fruits, ces petites douceurs sucrées à base de fruits, sont-elles soumises au taux réduit de 5,5 % comme les autres produits alimentaires de base, ou bien au taux normal de 20 % ? La réponse est moins simple qu’elle n’y paraît, car elle dépend à la fois de la composition du produit et de la manière dont il est présenté.

Le taux de TVA sur les produits alimentaires : une règle générale

En France, les produits alimentaires essentiels bénéficient du taux réduit de 5,5 % de TVA. Ce taux concerne la majorité des denrées considérées comme indispensables pour une alimentation équilibrée, telles que les fruits, les légumes, la viande ou encore le pain. L’objectif est de rendre ces produits plus accessibles en limitant la charge fiscale qui pèse sur eux. En appliquant un taux de TVA plus bas, les pouvoirs publics cherchent à limiter l’impact du prix final pour les consommateurs, notamment les ménages les plus modestes.

Cependant, tout produit alimentaire ne bénéficie pas automatiquement de ce taux réduit. Certains aliments ou produits sont soumis au taux normal de 20 %, car ils sont jugés moins essentiels ou considérés comme des produits de plaisir. Les bonbons, le chocolat, et par extension, les pâtes de fruits, sont classés parmi ces produits de confiserie qui sont soumis à la TVA de 20 %. Cela signifie que, bien qu’ils soient fabriqués à partir de fruits, leur nature sucrée et leur présentation en petites portions les place dans une catégorie à part.

| Type de produit | Taux de TVA applicable |

|---|---|

| Denrées alimentaires (fruits, légumes…) | 5,5 % |

| Produits de confiserie (bonbons, chocolats, pâtes de fruits) | 20 % |

Pourquoi les pâtes de fruits sont-elles considérées comme des confiseries ?

Les pâtes de fruits sont des produits élaborés à partir de purée de fruits, souvent concentrée et sucrée pour obtenir une texture ferme et moelleuse. Bien que leur composition à base de fruits puisse laisser penser qu’elles pourraient bénéficier du taux réduit de 5,5 %, leur présentation et leur utilisation en tant que friandise les classent dans la catégorie des confiseries.

La clé de cette distinction réside dans la manière dont ces pâtes de fruits sont commercialisées. Généralement, elles sont vendues sous forme de bouchées individuelles. Ce conditionnement en petites portions, prêtes à être consommées rapidement, est l’une des caractéristiques principales qui les assimile à des bonbons ou à d’autres produits de confiserie. Et selon la réglementation fiscale, ces produits sucrés, malgré leur composition fruitée, sont taxés au taux normal de 20 %.

La règle des bouchées : Taille et poids des produits de confiserie

L’administration fiscale française se base sur des critères précis pour définir ce qui est considéré comme une confiserie. Les pâtes de fruits, du fait de leur taille et de leur poids, correspondent souvent à la définition d’une bouchée, un critère essentiel pour la classification fiscale.

Un produit est généralement classé comme confiserie s’il est présenté sous forme de bouchée. Concrètement, cela signifie que la dimension maximale du produit ne doit pas excéder 5 centimètres et son poids ne doit pas dépasser 20 grammes. Ainsi, si les pâtes de fruits sont commercialisées dans ces proportions, elles tombent automatiquement dans la catégorie des confiseries, soumises à la TVA de 20 %.

| Caractéristique | Limite pour les confiseries |

|---|---|

| Taille maximale | 5 centimètres |

| Poids maximal | 20 grammes |

Tentatives de contournement et clarifications administratives

Certains producteurs ont tenté de contourner cette règle en modifiant légèrement la présentation de leurs produits. Par exemple, en produisant des pâtes de fruits de formes différentes, comme des rectangles ou des carrés, ils espéraient échapper à la classification en tant que confiserie, et ainsi bénéficier du taux de TVA réduit de 5,5 %. Cependant, ces tentatives n’ont pas convaincu l’administration fiscale.

La forme du produit, qu’il soit carré, rectangulaire ou rond, n’est pas le critère décisif. Ce qui importe aux yeux de l’administration, c’est la manière dont le produit est consommé et la quantité de sucre qu’il contient. Tant que les pâtes de fruits sont considérées comme des gourmandises sucrées consommées en petites portions, elles continueront à être soumises au taux de 20 %.

Conséquences économiques pour les fabricants et distributeurs

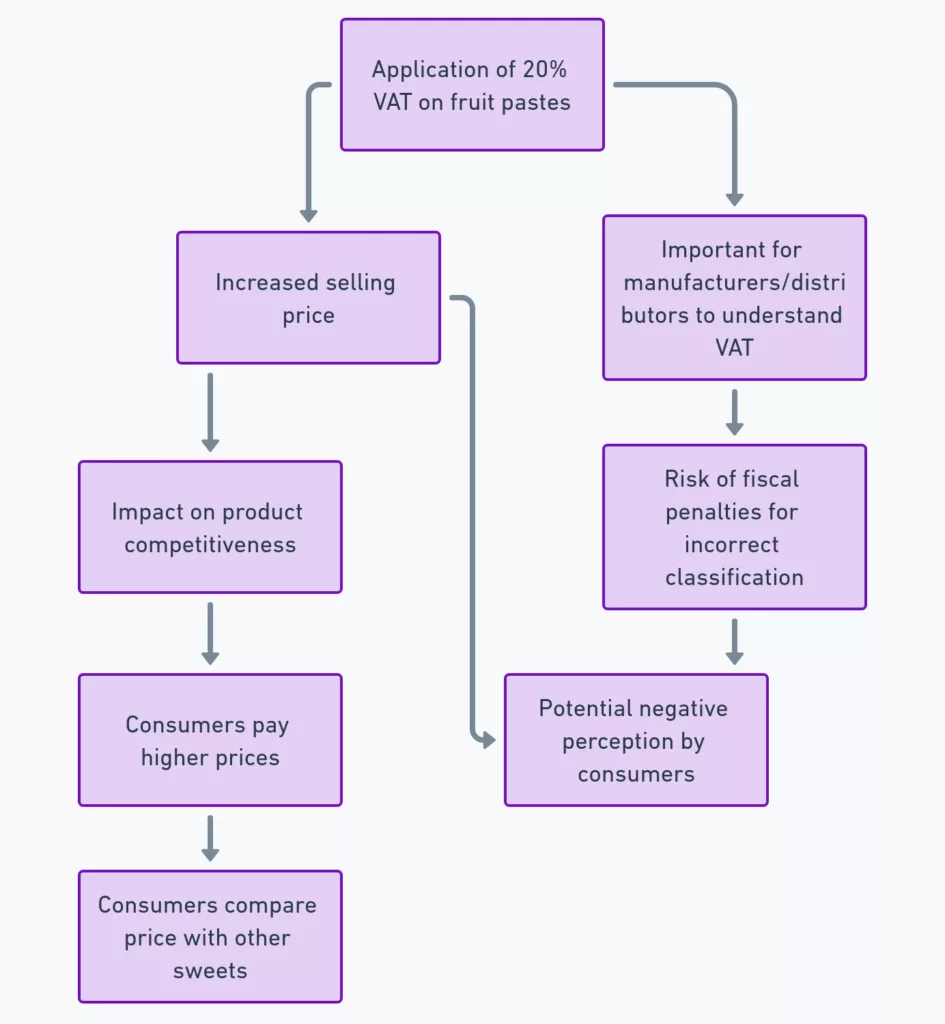

L’application du taux normal de 20 % sur les pâtes de fruits a des implications directes pour les fabricants et distributeurs. En effet, un taux de TVA plus élevé se traduit par un prix de vente plus important, ce qui peut avoir un impact sur la compétitivité du produit. Pour les consommateurs, cela signifie que les pâtes de fruits sont souvent plus chères que d’autres produits alimentaires, malgré leur composition à base de fruits.

Pour les entreprises, il est crucial de bien comprendre cette distinction fiscale afin d’éviter des erreurs dans l’application du taux de TVA. Une mauvaise classification pourrait entraîner des redressements fiscaux ou des pénalités. De plus, cela affecte la manière dont les produits sont perçus par les consommateurs, car le prix final peut sembler élevé par rapport à d’autres confiseries ou produits sucrés.

L’application du taux de TVA normal de 20 % sur les pâtes de fruits, bien qu’elles soient à base de fruits, a effectivement des répercussions importantes pour les fabricants, distributeurs et consommateurs.

- Pour les fabricants et distributeurs : Un taux de TVA plus élevé entraîne un coût de vente plus important, ce qui peut affecter la compétitivité des pâtes de fruits sur le marché. Les entreprises doivent veiller à correctement appliquer ce taux pour éviter les sanctions fiscales, telles que des redressements ou des pénalités, en cas de mauvaise classification de la TVA.

- Pour les consommateurs : Un taux plus élevé signifie que les pâtes de fruits peuvent être perçues comme plus chères que d’autres produits alimentaires similaires. Cela peut affecter leur accessibilité et leur popularité, surtout dans un contexte où le prix est un critère d’achat important.

- Impact global sur la perception du produit : Le prix final, influencé par la TVA à 20 %, peut faire paraître les pâtes de fruits moins compétitives face à d’autres confiseries ou sucreries qui bénéficient peut-être d’une fiscalité plus avantageuse. Cela peut jouer un rôle crucial dans le positionnement du produit sur le marché et dans les stratégies de communication des entreprises qui les commercialisent.

Conclusion

Les pâtes de fruits, bien qu’elles soient faites à partir de fruits, sont classées comme des confiseries en raison de leur présentation en bouchées individuelles et de leur teneur en sucre. Cela justifie leur taxation au taux de TVA de 20 %, différent du taux réduit de 5,5 % applicable aux denrées alimentaires. Pour les fabricants, il est essentiel de respecter cette classification pour éviter des problèmes avec l’administration fiscale. Pour les consommateurs, cela explique pourquoi ces petites douceurs sont souvent plus chères que d’autres produits à base de fruits.