Les plus-values mobilières, c’est tout simplement le profit que l’on réalise lorsqu’on revend des actions, des obligations ou tout autre titre financier à un prix plus élevé que son prix d’achat. C’est super intéressant pour ceux qui investissent, mais attention, la fiscalité autour de ces gains peut être complexe ! Dans cet article, on va se pencher sur un aspect particulier : l’indemnité transactionnelle, cette somme que le vendeur peut parfois recevoir pour compenser certaines pertes. La question est de savoir si cette indemnité doit être intégrée dans le calcul des plus-values. Spoiler : souvent, la réponse est oui, mais voyons ça en détail !

Comment se Calculent les Plus-Values Mobilières ?

Pour faire simple, le calcul des plus-values mobilières repose sur la différence entre :

- Le prix de vente des titres – c’est-à-dire ce que vous avez effectivement reçu de la vente, moins les frais et les taxes.

- Le prix d’achat ou de souscription initial – autrement dit, ce que vous avez payé au départ pour acheter ces titres.

Pour les titres obtenus gratuitement, comme par une donation, on prendra la valeur vénale (la valeur de marché au moment de l’acquisition) pour calculer le gain.

Tableau : Exemples de Calcul de Plus-Value

| Actifs | Prix d’achat (€) | Prix de vente (€) | Frais (€) | Plus-Value nette (€) |

|---|---|---|---|---|

| Actions Société X | 10 000 | 15 000 | 500 | 4 500 |

| Obligations Y | 8 000 | 12 000 | 300 | 3 700 |

| Fonds Z | 20 000 | 25 000 | 200 | 4 800 |

Et l’Indemnité Transactionnelle dans Tout Ça ?

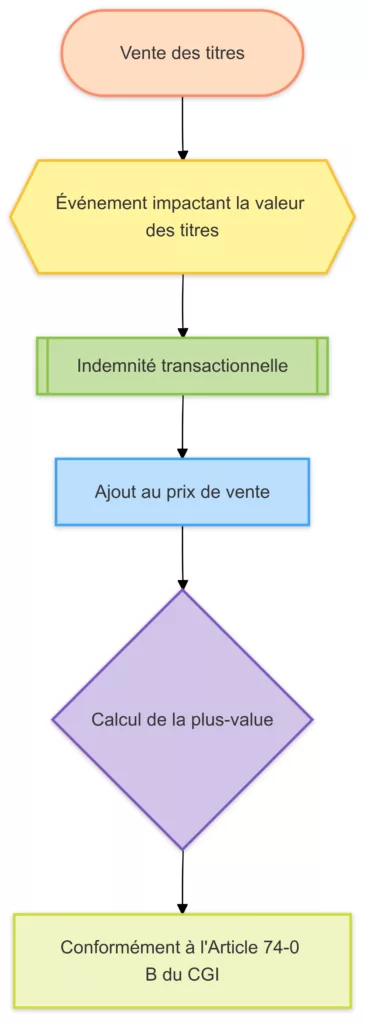

Alors, qu’est-ce qu’une indemnité transactionnelle exactement ? Imaginez que vous vendez vos titres, mais qu’en raison d’un événement particulier (par exemple, une baisse de valeur des titres causée par la société elle-même), on vous verse une indemnité pour compenser cette perte. L’idée, c’est que cette somme vient compléter le prix de vente et doit être incluse dans le calcul de la plus-value.

C’est précisé dans le Code Général des Impôts (CGI), notamment à l’article 74-0 B : toutes les charges, indemnités ou compensations perçues en lien avec la vente doivent être ajoutées au prix de vente. L’objectif est simple : que le calcul de la plus-value reflète la réalité financière complète de la transaction.

Exemple Pratique : Décision de la Cour Administrative de Toulouse

Dans un cas récent, la Cour administrative d’appel de Toulouse a décidé qu’une indemnité forfaitaire reçue pour compenser une perte de valeur des titres devait être intégrée dans le prix de vente. Donc, même si cette indemnité n’est pas un “prix de vente” à proprement parler, elle doit être prise en compte dans le calcul de la plus-value.

Tableau : Cas Pratique de Calcul avec Indemnité

| Élément | Montant (€) |

|---|---|

| Prix de vente des titres | 15 000 |

| Indemnité transactionnelle | 1 500 |

| Prix de cession total | 16 500 |

| Montant d’achat des titres | 10 000 |

| Plus-Value imposable | 6 500 |

Pourquoi Cela Change-t-il Tout pour les Investisseurs ?

L’intégration de l’indemnité transactionnelle dans le calcul des plus-values n’est pas un détail pour les investisseurs. Cela peut faire une différence significative, car le montant de la plus-value imposable sera plus élevé que prévu si on doit y ajouter ces compensations. Ignorer ce point pourrait amener à des erreurs de déclaration, voire des pénalités en cas de contrôle.

Comment Optimiser Vos Placements en Tenant Compte de Ces Règles ?

Pour éviter les mauvaises surprises fiscales et optimiser la gestion de vos placements financiers, voici quelques astuces pratiques :

- Prendre en compte toutes les charges déductibles : frais de gestion, frais de transaction, frais spécifiques. Cela permet de réduire la base imposable.

- Planifier la vente de titres : vendre dans des périodes où les plus-values sont moins taxées peut être avantageux, surtout si vous pouvez compenser avec d’autres pertes.

- Diversifier vos investissements : en répartissant vos actifs, vous répartissez aussi les risques et optimisez les bénéfices fiscaux sur le long terme.

Tableau : Conseils Pratiques pour Gérer les Plus-Values

| Astuce | Explication |

|---|---|

| Suivre les frais déductibles | Tous les frais liés aux titres peuvent alléger la plus-value imposable. |

| Planifier les ventes stratégiquement | Choisir les bons moments pour limiter l’impact fiscal. |

| Diversification des portefeuilles | Investir dans plusieurs types d’actifs pour équilibrer le risque fiscal. |

Textes de loi et références

Bofip et Legifrance

Code général des impôts : article 39 duodecies

Régime des plus-values à court et à long terme

Code général des impôts : article 39 terdecies

Plus-values à long terme et décès de l’exploitant

Code général des impôts : article 39 quaterdecies

Étalement des plus-values à court terme

Code général des impôts : article 39 quindecies

Imposition des plus-values à long terme

Code général des impôts : article 151 septies

Exonération en fonction du montant des recettes

Code général des impôts : article 151 septies A

Exonération en cas de départ à la retraite

Code général des impôts : article 210 F

Cessions d’immeubles et imposition à taux réduit (dispositif temporaire)

Code général des impôts : article 219

Régimes particuliers des plus-values à long terme (entreprise à l’IS)

Code général des impôts : article 238 quindecies

Exonération en fonction du prix de cession

Bofip-Impôts n°BOI-IS-BASE-20 sur la base d’imposition des plus-values et moins-values

Bofip-Impôts n°BOI-BIC-PVMV-40-10 sur les plus ou moins-values en cours d’exploitation

Conclusion : Mieux Comprendre pour Mieux Gérer

Au final, intégrer toutes les charges, y compris les indemnités transactionnelles, dans le calcul des plus-values est essentiel pour éviter des erreurs et optimiser vos gains. En restant informé sur ces règles et en ajustant vos stratégies, vous pouvez tirer le meilleur parti de vos placements financiers tout en étant en conformité avec la législation fiscale.