Le tableau 2033-B-SD de la liasse fiscale, ou compte de résultat simplifié, est un document central pour les petites entreprises françaises soumises au régime simplifié d’imposition. Son objectif est simple : présenter un récapitulatif des recettes et dépenses, afin de calculer le résultat comptable et ensuite, le résultat fiscal de l’entreprise pour l’année en cours.

Bien que cela puisse paraître technique, avec les bonnes explications et un peu de méthode, remplir le tableau 2033-B-SD devient beaucoup plus simple. Suivez ce guide pour comprendre les étapes de remplissage, les erreurs courantes à éviter, et les règles à respecter.

1. À Quoi Sert le Tableau 2033-B-SD de la liasse fiscale ?

Le 2033-B-SD est un outil qui permet de simplifier le reporting comptable des entreprises sous le régime simplifié. Il donne un aperçu des revenus (ou produits) et des dépenses (ou charges), de manière structurée et lisible pour l’administration fiscale. En gros, ce tableau permet à l’État de vérifier les revenus de l’entreprise, les types de dépenses, et d’arriver au bénéfice imposable, qui servira de base pour l’impôt sur les sociétés ou l’impôt sur le revenu.

Chaque entrée dans le tableau doit être hors taxes (HT) et prendre en compte les remises ou rabais qui auraient pu être appliqués.

2. Les Comptes Comptables pour Remplir le 2033-B-SD

Avant de remplir le formulaire, il est essentiel de connaître les comptes comptables qui se rapportent à chaque ligne du tableau. Voici un aperçu des comptes principaux et leurs correspondances pour le formulaire 2033-B-SD.

| Ligne 2033-B-SD | Description | Compte Comptable | Explications |

|---|---|---|---|

| 210 | Ventes de marchandises | 707 | Vente de biens achetés pour revente, sans modification |

| 218 | Production vendue de services | 706 | Services rendus tels que la consultation, les études, ou les prestations |

| 222 | Production stockée | 713 | Différence de stock de produits fabriqués entre le début et la fin de l’exercice |

| 224 | Production immobilisée | 72 | Coût des travaux réalisés par l’entreprise pour elle-même, comme des rénovations |

| 234 | Achats de marchandises | 607 | Achats de biens destinés à la revente, sans modification |

| 236 | Variation de stock (marchandises) | 6037 | Différence de stock de marchandises entre le début et la fin de l’année |

| 238 | Achats de matières premières | 601 | Matières premières destinées à entrer dans la production |

| 242 | Autres charges externes | 62 | Frais comme la sous-traitance, la location, l’assurance, et autres charges externes |

| 250 | Rémunérations du personnel | 641 | Montant des salaires versés, sans les charges non déductibles |

| 254 | Dotations aux amortissements | 681 | Montants des amortissements sur les immobilisations et provisions |

| 306 | Impôt sur les bénéfices | 695 | Montant de l’impôt sur les sociétés pour les entreprises IS |

Ce tableau est une base de travail pour bien catégoriser chaque montant à déclarer. Il est important de toujours vérifier le bon compte pour chaque ligne afin d’éviter les erreurs de classification.

3. Étapes pour Remplir le Tableau 2033-B-SD

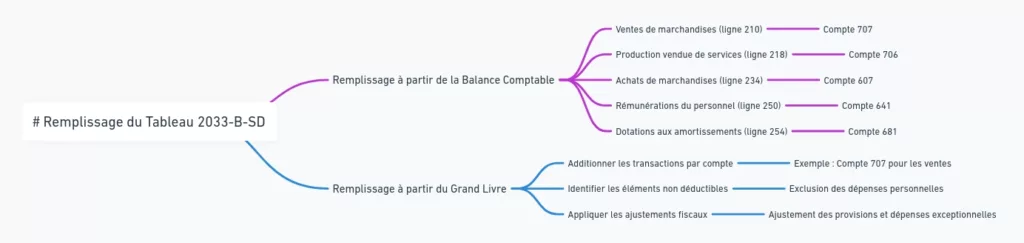

Voici les étapes pour remplir chaque section du tableau 2033-B-SD. Vous pouvez vous appuyer sur la balance comptable ou le grand livre pour obtenir les montants à inscrire dans chaque section.

A. Remplissage à Partir de la Balance Comptable

La balance comptable résume le solde de chaque compte. Pour remplir le tableau 2033-B-SD en utilisant la balance :

- Ventes de marchandises (ligne 210) – Inscrivez le total des ventes de marchandises (compte 707).

- Production vendue de services (ligne 218) – Indiquez le montant des services rendus (compte 706).

- Achats de marchandises (ligne 234) – Ajoutez le total des achats de marchandises (compte 607).

- Rémunérations du personnel (ligne 250) – Entrez le montant total des salaires versés, provenant du compte 641.

- Dotations aux amortissements (ligne 254) – Saisissez la somme des amortissements comptabilisés (compte 681).

B. Remplissage à Partir du Grand Livre

Si vous utilisez le grand livre, vous devrez additionner les transactions dans chaque compte comptable pour obtenir le total :

- Additionnez les transactions par compte – Par exemple, pour le compte 707, additionnez toutes les ventes de marchandises.

- Identifiez les éléments non déductibles – Certaines charges comme les dépenses personnelles ne sont pas déductibles, donc assurez-vous de les exclure.

- Appliquez les ajustements fiscaux – Ajustez les provisions et dépenses exceptionnelles selon leur déductibilité fiscale.

4. Exemple de Calcul pour le Tableau 2033-B-SD

Prenons un exemple simplifié pour comprendre comment calculer le résultat comptable. Voici les données pour l’année :

| Élément | Montant (€) |

|---|---|

| Ventes de marchandises (ligne 210) | 50 000 |

| Production vendue de services (ligne 218) | 20 000 |

| Production stockée (ligne 222) | 5 000 |

| Achats de marchandises (ligne 234) | 25 000 |

| Rémunérations du personnel (ligne 250) | 10 000 |

| Dotations aux amortissements (ligne 254) | 3 000 |

| Autres charges externes (ligne 242) | 2 000 |

| Total des Produits | 75 000 |

| Total des Charges | 40 000 |

| Résultat Comptable | 35 000 |

Dans cet exemple, on soustrait les charges (40 000 €) du total des produits (75 000 €) pour obtenir un résultat comptable de 35 000 €. Ce chiffre peut être ajusté pour obtenir le résultat fiscal si des dépenses sont non déductibles.

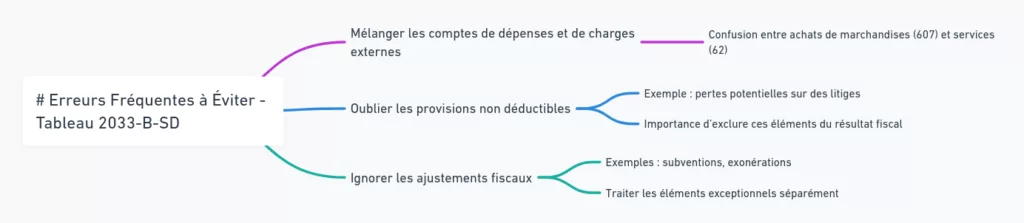

5. Erreurs Fréquentes à Éviter

Même les comptables les plus expérimentés peuvent commettre des erreurs en remplissant le tableau 2033-B-SD. Voici les erreurs courantes :

- Mélanger les comptes de dépenses et de charges externes – Parfois, on peut confondre les comptes d’achats de marchandises (607) avec ceux de services (62).

- Oublier les provisions non déductibles – Certaines provisions, comme les pertes potentielles sur des litiges, ne sont pas toujours déductibles et doivent être exclus du résultat fiscal.

- Ignorer les ajustements fiscaux – Les éléments exceptionnels, tels que les subventions ou les exonérations, doivent être traités séparément.

6. Règles Comptables et Fiscales pour Remplir le Tableau 2033-B-SD

Pour un remplissage conforme, il est important de respecter quelques règles de base :

- Règles Comptables : Respectez l’utilisation des bons comptes comptables et vérifiez que toutes les dépenses sont bien catégorisées en charges déductibles ou non déductibles.

- Règles Fiscales : Certaines dépenses ne sont pas déductibles fiscalement, comme les dépenses personnelles des dirigeants ou les avantages en nature. Les provisions et ajustements spécifiques doivent aussi être ajustés.

Conclusion

En conclusion, le tableau 2033-B-SD de la liasse fiscale est un outil essentiel pour simplifier la déclaration des résultats comptables et fiscaux des petites entreprises sous le régime simplifié. En suivant méthodiquement les étapes pour remplir chaque section et en utilisant les bons comptes comptables, il est possible de respecter facilement les obligations fiscales et d’assurer la conformité des déclarations.

L’essentiel est de bien catégoriser les produits et charges, de vérifier les éléments déductibles ou non, et d’éviter les erreurs courantes, comme le mélange des comptes ou l’oubli de provisions. Avec ce guide, vous disposez d’une base solide pour remplir votre compte de résultat simplifié de manière précise et efficace, facilitant ainsi votre gestion fiscale annuelle.

[…] tableau 2033-C-SD fait partie de la liasse fiscale, un ensemble de documents comptables obligatoires pour les entreprises en France. Plus […]