Que tu sois médecin, avocat, architecte, ou un autre professionnel exerçant une activité libérale, la déclaration fiscale 2035 est une étape incontournable de ton année. C’est un passage obligé pour tous ceux qui relèvent du régime réel et déclarent des bénéfices non commerciaux (BNC). Pourtant, ce document, avec ses lignes et annexes, peut rapidement devenir un casse-tête si tu n’es pas bien préparé.

Dans cet article, on va démystifier la 2035, te donner toutes les clés pour la remplir sans stress, et même te partager quelques astuces pour optimiser ta fiscalité. Que tu sois un habitué ou que ce soit ta première fois, ce guide va t’aider à éviter les erreurs et à maximiser tes avantages fiscaux. Alors, prêt à maîtriser la 2035 ? Suis le guide !

Sommaire

Liasse fiscale 2035- Quelles sont les étapes clés pour la remplir

C’est quoi la déclaration Fiscale 2035?

1. Identification du déclarant

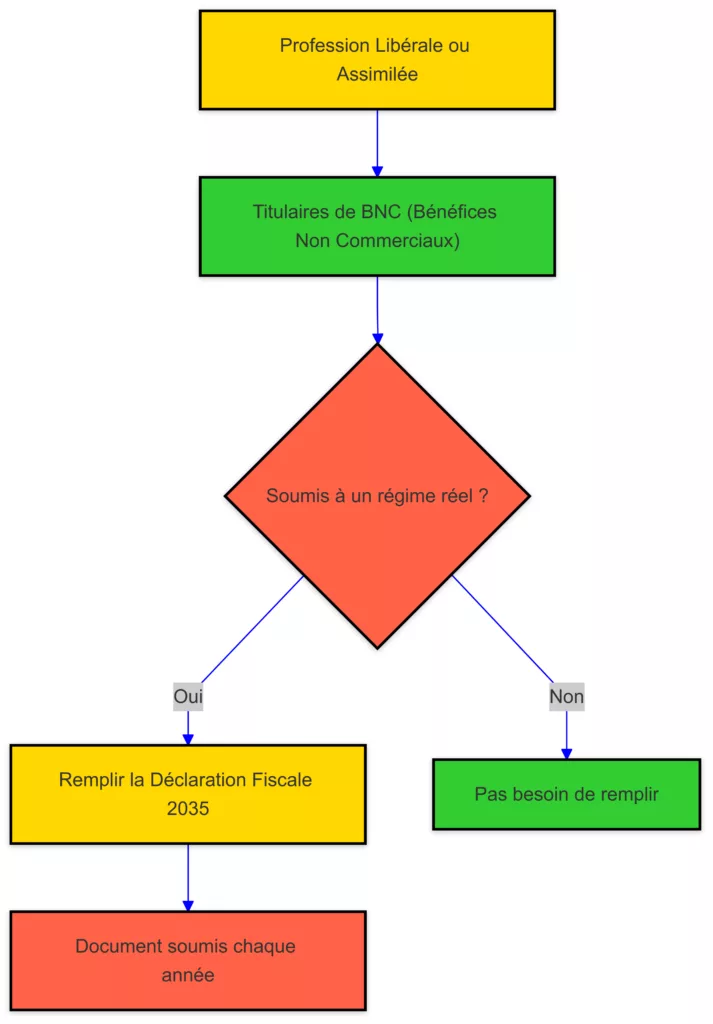

La déclaration fiscale 2035 est réservée aux titulaires de bénéfices non commerciaux (BNC), soumis à un régime réel. Elle concerne les professions libérales et assimilées qui ne relèvent pas de l’impôt sur les sociétés. En d’autres termes, si vous exercez en tant qu’indépendant et êtes imposé à l’impôt sur le revenu, vous devez remplir ce document chaque année.

Le début de la déclaration commence par vos informations personnelles :

- Nom et prénom,

- N° SIRET,

- Adresse complète,

- Adresse e-mail,

- Téléphone.

Si vous êtes membre d’une société civile de moyens (SCM) ou d’un groupement, mentionnez les coordonnées et la quote-part de charges qui vous incombe.

2. Résultats fiscaux

C’est la partie où tout se joue. Vous devez reporter :

- Le bénéfice ou déficit fiscal (lignes 46 ou 47 de l’annexe 2035-B),

- Les plus-values et moins-values,

- Les exonérations et abattements éventuels.

Voici un tableau récapitulatif des principales lignes à compléter :

| Élément à déclarer | Ligne de l’annexe 2035-B | Commentaire |

|---|---|---|

| Bénéfice fiscal | Ligne 46 | À déclarer même si le bénéfice est nul. |

| Déficit fiscal | Ligne 47 | Reportable sur les années suivantes. |

| Plus-values à long terme | Ligne 63 | Taux réduit de 12,8 %. |

| Produits exonérés | Ligne 75 | Subventions ou indemnités spécifiques. |

3. Immobilisations et amortissements – Fiscale 2035

Vous devez déclarer toutes vos immobilisations (matériel, véhicules, logiciels, etc.) et calculer les amortissements. Les éléments suivants doivent figurer sur l’annexe :

- Nature de l’immobilisation,

- Date d’acquisition,

- Prix total payé (TVA comprise),

- Montant de TVA déduite,

- Mode et taux d’amortissement.

Voici un exemple de tableau pour vos immobilisations :

| Nature de l’immobilisation | Date d’acquisition | Prix TTC (€) | TVA déduite (€) | Base amortissable (€) | Taux d’amortissement (%) |

|---|---|---|---|---|---|

| Ordinateur portable | 01/03/2023 | 1 200 | 200 | 1 000 | 33,33 |

| Logiciel de gestion | 15/07/2023 | 600 | 100 | 500 | 20 |

4. Répartition des résultats pour les associés

Si vous travaillez dans une structure avec plusieurs associés (ex. : SCM), il faut répartir le résultat fiscal. Indiquez :

- Le nom de chaque associé,

- Leur adresse,

- Leur part de résultat en %.

Les dispositifs d’exonération intéressants – Fiscale 2035

Certains dispositifs permettent de réduire l’imposition sur vos bénéfices :

- Zone Franche Urbaine (ZFU) : Exonération totale pendant les premières années.

- Zone de Revitalisation Rurale (ZRR) : Réduction d’impôt pour les activités en milieu rural.

- Jeune Entreprise Innovante (JEI) : Avantages fiscaux pour les startups investissant dans la recherche.

Attention aux erreurs fréquentes

- Oublier de télédéclarer

Depuis plusieurs années, toutes les déclarations fiscales doivent être transmises par voie dématérialisée via impots.gouv.fr. En cas de non-respect, une majoration de 0,2 % s’applique. - Mal déclarer les amortissements

Un amortissement mal calculé peut entraîner des redressements fiscaux. Vérifiez les bases amortissables et les taux applicables. - Ne pas déclarer les subventions ou indemnités

Certains produits spécifiques, comme les subventions d’équipement ou les indemnités d’assurance, doivent être déclarés en tant que produits exonérés.

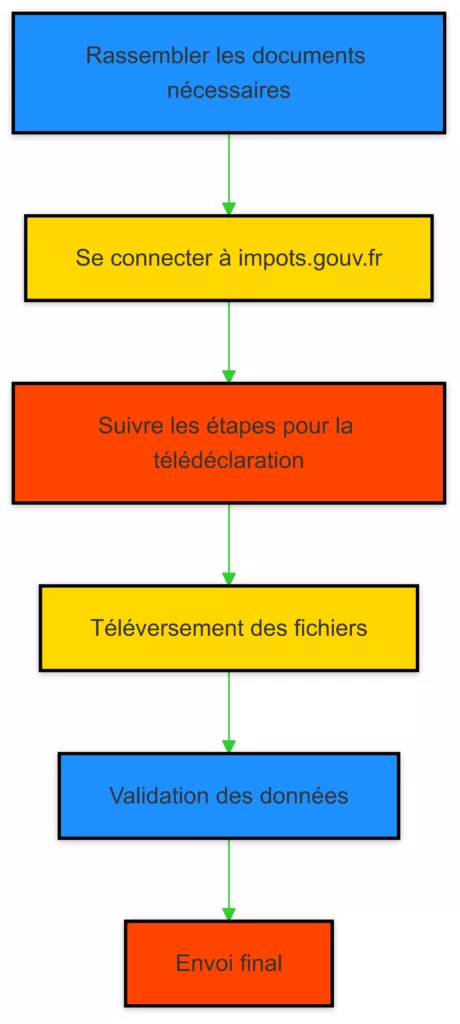

Étapes pour télédéclarer la 2035

- Rassembler les documents nécessaires : bilan comptable, annexe 2035, justificatifs d’immobilisations, etc.

- Se connecter à votre espace professionnel sur impots.gouv.fr.

- Suivre les étapes pour la télédéclaration : téléversement des fichiers, validation des données, envoi.

Fiscale 2035- Exemple pratique : Calcul de l’impôt à partir de la 2035

Voici un cas simplifié :

- Bénéfice fiscal : 50 000 €

- Plus-value à long terme : 10 000 € (taux 12,8 %)

- Déficit reportable : 5 000 €

| Élément | Montant (€) | Taux appliqué | Impôt (€) |

|---|---|---|---|

| Bénéfice fiscal | 50 000 | Tranches IR | Selon barème |

| Plus-value à long terme | 10 000 | 12,8 % | 1 280 |

| Déficit reportable | -5 000 | – | – |

Conseils pour optimiser votre déclaration

- Anticipez les charges

Certaines dépenses peuvent être planifiées pour réduire le bénéfice imposable, comme l’achat de matériel ou les travaux d’aménagement. - Exploitez les crédits d’impôt

Les crédits pour la transition énergétique ou la formation professionnelle peuvent alléger la facture fiscale. - Faites-vous accompagner

Un expert-comptable ou un organisme de gestion agréé (OGA) peut sécuriser votre déclaration et optimiser vos résultats.

Conclusion

La déclaration 2035, avec toutes ses subtilités et ses annexes, peut sembler intimidante au premier abord. Mais en prenant le temps de bien comprendre ses différentes sections et en organisant tes données, elle devient bien plus accessible. Que ce soit pour déclarer tes bénéfices, tes charges, ou optimiser tes exonérations, chaque détail compte pour éviter les erreurs et maximiser tes avantages fiscaux.

En résumé, la clé du succès, c’est la préparation et la rigueur. N’hésite pas à te faire accompagner par un expert-comptable ou un organisme de gestion agréé pour sécuriser ta déclaration. Avec une bonne gestion, tu pourras non seulement te conformer aux obligations fiscales, mais aussi tirer parti des opportunités pour réduire ton imposition.

Alors, anticipe, déclare dans les délais, et transforme cette obligation en un véritable outil d’optimisation fiscale. Ton portefeuille te remerciera !

Liens internes ou téléchargement direct :

Si tu héberges le formulaire ou un lien vers sa version officielle, insère un bouton de téléchargement :

Téléchargez le formulaire 2035-SD

Formulaire 2035-SD – Revenus non commerciaux (PDF).