Gérer la Taxe sur la Valeur Ajoutée (TVA) peut rapidement devenir un casse-tête pour les entreprises, surtout lorsqu’il s’agit de remplir l’avis d’acompte TVA. Pourtant, cette formalité est essentielle pour les entreprises soumises au régime simplifié d’imposition, car elle leur permet de déclarer leurs acomptes semestriels, de moduler leurs paiements en fonction de leur activité et même de demander un remboursement de crédit TVA.

Dans un contexte où chaque euro compte, maîtriser ces mécanismes peut véritablement alléger votre trésorerie tout en vous mettant en conformité avec l’administration fiscale. Que vous soyez une petite entreprise, un artisan ou un entrepreneur, ce guide complet a été conçu pour vous aider à comprendre, calculer et remplir votre avis d’acompte TVA en toute sérénité.

Découvrez des explications détaillées, des exemples concrets, et des tableaux pratiques pour simplifier vos démarches. Avec ce guide, vous ne verrez plus l’acompte TVA comme une contrainte, mais comme une opportunité d’optimisation financière et administrative !

Sommaire

Pourquoi l’avis d’acompte TVA est crucial ?

Le régime simplifié est conçu pour alléger la charge administrative des entreprises. Cependant, il implique le paiement de deux acomptes semestriels (juillet et décembre) et une déclaration annuelle (CA12 ou CA12E). Voici les principaux avantages :

- Simplification des démarches,

- Flexibilité pour moduler les acomptes,

- Possibilité d’imputer un crédit TVA ou demander un remboursement.

Étape 1 : Comprendre les cases à remplir– d’acompte TVA

Voici un tableau expliquant les différentes sections de l’avis d’acompte TVA :

| Section | Case | Description |

|---|---|---|

| 1. Paiement ou modulation | ||

| Montant attendu ou modulé | 01 | Montant de l’acompte calculé par l’administration, ou ajusté selon votre activité réelle. |

| Crédit ou excédent TVA | 02 | Crédit reporté de votre précédente déclaration annuelle (CA12/CA12E). |

| Montant total à payer | 03 | Montant final à payer après déduction du crédit (case 01 – case 02). |

| Suspension des acomptes | 04 | Option à cocher si vous estimez ne pas avoir de TVA à régler pour les périodes restantes. |

| 2. Demande de remboursement | ||

| TVA collectée | 05 | Total de la TVA facturée sur vos ventes ou prestations durant le semestre. |

| TVA déductible | 06 | Total de la TVA récupérable sur vos achats, frais et investissements. |

| Crédit dégagé | 07 | Différence entre TVA déductible et TVA collectée (case 06 – case 05). |

| Remboursement demandé | 08 | Montant de TVA que vous souhaitez récupérer, limité aux investissements réalisés. |

Étape 2 : Calculer vos acomptes et crédits de TVA

1. Cas pratique pour moduler un acompte

Votre entreprise réalise moins de ventes que prévu. Voici comment ajuster votre acompte.

Exemple de données :

- Montant attendu (case 01) : 1 000 €,

- Crédit TVA reporté (case 02) : 200 €,

- Nouveau montant modulé (case 03) : 800 €.

Calcul :

1 000 € (acompte initial) – 200 € (crédit TVA) = 800 € à payer.

2. Demande de remboursement sur investissements

Vous avez investi dans des équipements coûteux et souhaitez récupérer une partie de la TVA.

Exemple de données :

- TVA collectée (case 05) : 5 000 €,

- TVA déductible (case 06) : 6 500 €,

- Crédit dégagé (case 07) : 1 500 €,

- Montant demandé (case 08) : 1 000 €.

Calcul :

6 500 € (TVA déductible) – 5 000 € (TVA collectée) = 1 500 € de crédit TVA.

Étape 3 : Mention expresse et paiement par imputation

- Mention expresse : Vous pouvez expliquer vos choix dans la zone dédiée. Par exemple : »Modulation de l’acompte à 800 € en raison d’une baisse d’activité. Demande de remboursement de 1 000 € sur crédit TVA pour investissements (factures jointes). »

- Paiement par imputation : Si votre crédit couvre tout ou partie de l’acompte, cochez cette case.

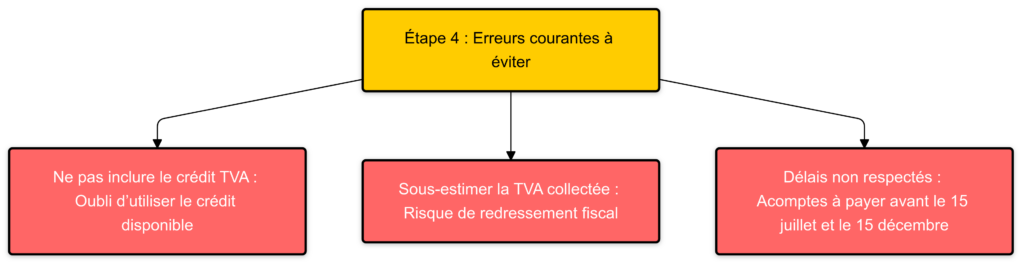

Étape 4 : Erreurs courantes à éviter

- Ne pas inclure le crédit TVA : Beaucoup oublient d’utiliser leur crédit disponible pour réduire leur acompte.

- Sous-estimer la TVA collectée : Cela peut entraîner un redressement fiscal.

- Délais non respectés : Les acomptes doivent être réglés avant les dates limites (15 juillet et 15 décembre).

Étape 5 : Tableau récapitulatif pour remplir votre avis

| Case | Montant Exemple | Explication |

|---|---|---|

| Montant attendu ou modulé (01) | 1 000 € | Montant initialement attendu, ajusté en cas de baisse d’activité. |

| Crédit TVA reporté (02) | 200 € | Crédit figurant sur votre CA12 ou CA12E précédente. |

| Montant total à payer (03) | 800 € | Acompte après modulation et imputation du crédit TVA. |

| TVA collectée (05) | 5 000 € | Total facturé sur vos ventes ou prestations durant le semestre. |

| TVA déductible (06) | 6 500 € | Total récupérable sur vos achats, frais et investissements. |

| Crédit TVA dégagé (07) | 1 500 € | Différence entre TVA déductible et TVA collectée. |

| Remboursement demandé (08) | 1 000 € | Montant souhaité à récupérer sur le crédit TVA dégagé. |

Étape 6 : Exemple concret d’avis rempli

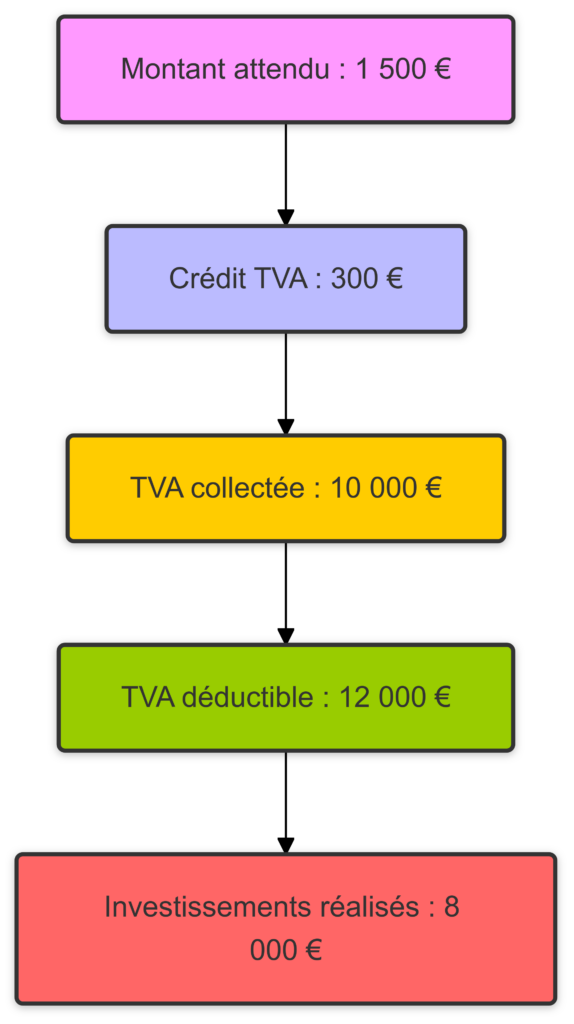

Imaginez une PME spécialisée en services digitaux ayant les données suivantes :

- Montant attendu : 1 500 €,

- Crédit TVA : 300 €,

- TVA collectée : 10 000 €,

- TVA déductible : 12 000 €,

- Investissements réalisés : 8 000 €.

Remplissage de l’avis :

| Case | Montant | Détails |

|---|---|---|

| 01 | 1 500 € | Montant initialement attendu par l’administration. |

| 02 | 300 € | Crédit TVA figurant sur la précédente déclaration. |

| 03 | 1 200 € | Montant final à payer après déduction du crédit (1 500 € – 300 €). |

| 05 | 10 000 € | TVA collectée sur les ventes du semestre. |

| 06 | 12 000 € | TVA récupérable sur les achats et investissements. |

| 07 | 2 000 € | Crédit TVA dégagé (12 000 € – 10 000 €). |

| 08 | 1 500 € | Remboursement demandé, limité à 75 % du crédit TVA dégagé. |

Conclusion : Optimisez vos acomptes TVA comme un pro

Grâce à ce guide, vous avez toutes les clés pour remplir votre avis d’acompte TVA en toute sérénité. Analysez vos données, utilisez les crédits TVA, et n’hésitez pas à demander des remboursements pour alléger votre trésorerie.

Besoin d’aide ? Contactez un expert fiscal ou utilisez notre simulateur de calcul TVA en ligne pour gagner du temps et éviter les erreurs !