Que vous soyez dirigeant d’une petite entreprise ou artisan, vous avez sûrement entendu parler du formulaire 2033. Obligatoire pour les entreprises soumises au régime réel simplifié, ce document fiscal joue un rôle clé dans la présentation de vos résultats comptables et financiers à l’administration fiscale.

Mais, soyons honnêtes, remplir ce type de formulaire peut vite devenir une source de stress. Entre les immobilisations, les provisions, les amortissements et le compte de résultat, il est facile de se perdre. Pourtant, maîtriser le formulaire 2033 peut vous permettre non seulement de respecter vos obligations légales, mais aussi d’optimiser votre gestion financière et fiscale.

Dans cet article, nous allons vous guider pas à pas pour comprendre et remplir ce formulaire, tout en vous donnant des astuces pour éviter les erreurs courantes. Que vous soyez novice ou que vous cherchiez à affiner vos connaissances, vous trouverez ici tout ce qu’il faut savoir pour aborder cette démarche sereinement.

Alors, prenez un café, détendez-vous et plongeons ensemble dans le monde du formulaire 2033 !

Sommaire

1. Introduction au Formulaire 2033

Le formulaire 2033 est une déclaration comptable et fiscale composée de plusieurs sections. Il couvre deux grandes parties :

- Le bilan : un état des actifs et passifs de l’entreprise.

- Le compte de résultat : un résumé des produits et charges de l’exercice.

C’est une obligation pour les entreprises relevant du régime simplifié, telles que les SARL, les EURL ou encore les artisans et commerçants ayant opté pour ce régime.

2. Pourquoi le Formulaire 2033 est-il Important ?

Ce formulaire est essentiel pour :

- Évaluer la santé financière de votre entreprise.

- Respecter vos obligations légales.

- Préparer efficacement votre fiscalité.

En cas de non-conformité ou d’erreurs, vous risquez des pénalités administratives ou des redressements fiscaux.

3. Structure et Composantes du Formulaire

Le formulaire 2033 est divisé en plusieurs tableaux. Voici un résumé clair de chaque section :

A. Identification de l’Entreprise

| Champs | Exemple |

|---|---|

| Dénomination sociale | SARL Dupont et Fils |

| Adresse | 12 rue des Entrepreneurs, 75000 Paris |

| SIRET | 123 456 789 00011 |

| Exercice fiscal | Du 01/01/2023 au 31/12/2023 |

B. Bilan Simplifié

Le bilan est structuré autour de l’actif et du passif. Chaque section contient des éléments précis.

1. Actif

| Rubrique | Montant Brut (€) | Amortissements (€) | Net (€) |

|---|---|---|---|

| Immobilisations incorporelles | 50 000 | 10 000 | 40 000 |

| Immobilisations corporelles | 100 000 | 20 000 | 80 000 |

| Créances clients | 30 000 | 0 | 30 000 |

| Disponibilités (banque) | 15 000 | 0 | 15 000 |

| Total Actif | 195 000 | 30 000 | 165 000 |

2. Passif

| Rubrique | Montant (€) |

|---|---|

| Capital social | 50 000 |

| Réserves | 10 000 |

| Résultat de l’exercice | 20 000 |

| Dettes fournisseurs | 30 000 |

| Dettes sociales et fiscales | 20 000 |

| Total Passif | 130 000 |

C. Compte de Résultat

Le compte de résultat analyse la performance financière de votre activité.

| Produits | Montant (€) |

|---|---|

| Ventes de marchandises | 120 000 |

| Prestations de services | 80 000 |

| Total Produits | 200 000 |

| Charges | Montant (€) |

|---|---|

| Achats de marchandises | 50 000 |

| Charges salariales | 40 000 |

| Dotations aux amortissements | 15 000 |

| Total Charges | 105 000 |

Résultat Net = 200 000 € – 105 000 € = 95 000 €

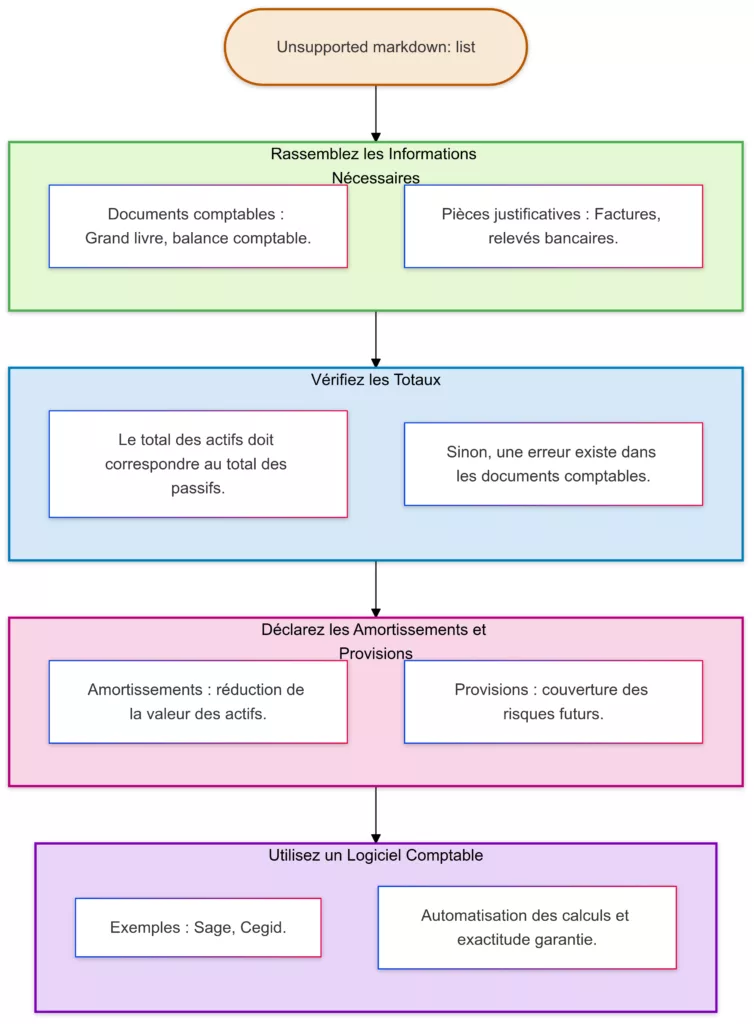

4. Étapes pour Remplir le Formulaire Correctement

A. Rassemblez les Informations Nécessaires

- Documents comptables : Grand livre, balance comptable.

- Pièces justificatives : Factures, relevés bancaires.

B. Vérifiez les Totaux

Il est impératif que le total des actifs soit en adéquation avec le total des passifs. Si ce n’est pas le cas, une erreur est commise dans vos documents comptables.

C. Déclarez les Amortissements et Provisions

- Amortissements : Ils réduisent la valeur d’un actif sur plusieurs années.

- Provisions : Elles couvrent les risques futurs (litiges, créances douteuses).

D. Utilisez un Logiciel Comptable

Un outil comme Sage ou Cegid peut automatiser les calculs et garantir l’exactitude des données.

5. Les Avantages d’un Formulaire Bien Rempli

Un formulaire correctement rempli offre plusieurs bénéfices :

- Conformité légale : Vous évitez les sanctions fiscales.

- Meilleure gestion financière : Une vision claire de votre trésorerie et de vos investissements.

- Optimisation fiscale : Vous profitez des déductions liées aux amortissements et provisions.

6. Conseils pour Optimiser Votre Déclaration

A. Planifiez vos Dépenses

- Effectuez des achats stratégiques en fin d’année pour bénéficier des déductions fiscales.

B. Profitez des Amortissements

- Déclarez toutes les immobilisations pour réduire votre base imposable.

C. Consultez un Expert-Comptable

- Il peut vous aider à repérer des opportunités fiscales et éviter les erreurs.

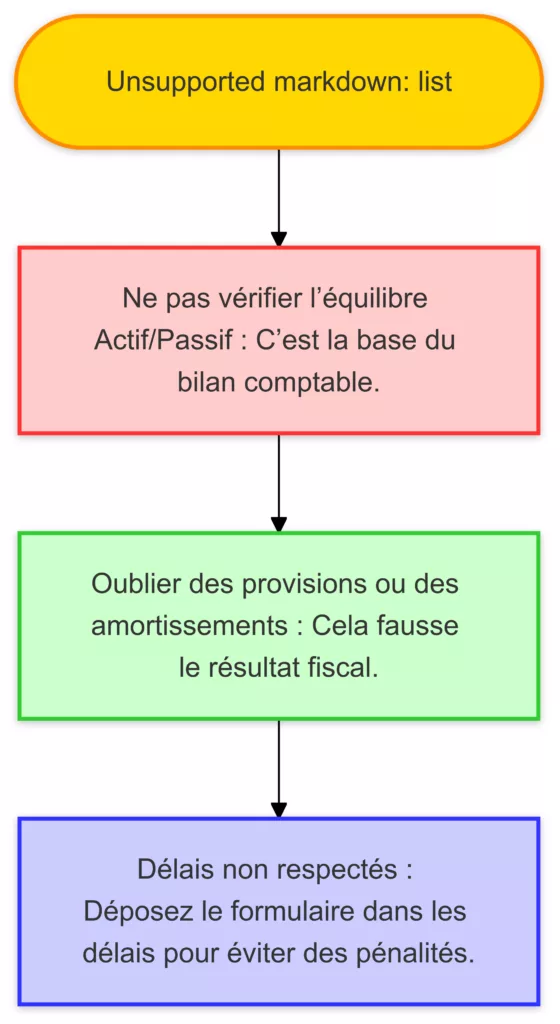

7. Les Erreurs Courantes à Éviter

- Ne pas vérifier l’équilibre Actif/Passif : C’est la base du bilan comptable.

- Oublier des provisions ou des amortissements : Cela fausse le résultat fiscal.

- Délais non respectés : Déposez le formulaire dans les délais pour éviter des pénalités.

8. Cas Pratique : Exemple d’une PME

Imaginons une PME qui réalise les activités suivantes :

- Ventes de produits : 150 000 €

- Charges d’exploitation : 90 000 €

- Amortissements : 20 000 €

Bilan de l’Exercice

| Rubrique | Montant (€) |

|---|---|

| Total Actif | 250 000 |

| Total Passif | 250 000 |

Compte de Résultat Simplifié

| Produits | Montant (€) |

|---|---|

| Total Produits | 150 000 |

| Charges | Montant (€) |

|---|---|

| Total Charges | 90 000 |

Résultat Net = 60 000 €

Conclusion : Maîtrisez le Formulaire 2033 pour Une Gestion Financière Optimisée

Le formulaire 2033 peut sembler complexe au premier abord, mais une fois bien compris, il devient un véritable outil de pilotage pour votre entreprise. Au-delà de répondre à une obligation légale, il vous permet d’avoir une vue d’ensemble sur vos finances, d’anticiper vos besoins et de maximiser vos avantages fiscaux.

En suivant les étapes détaillées dans cet article, vous êtes désormais mieux préparé pour :

- Respecter vos échéances fiscales, sans stress.

- Optimiser vos amortissements et provisions, pour réduire votre charge fiscale.

- Gérer efficacement vos actifs et passifs, tout en anticipant les contrôles.

N’oubliez pas que la clé d’un formulaire bien rempli réside dans la rigueur et la préparation. Rassemblez vos pièces justificatives, automatisez vos calculs avec des outils comptables fiables et, en cas de doute, sollicitez un expert-comptable.

Enfin, rappelez-vous que chaque formulaire correctement rempli est une étape vers une meilleure gestion de votre entreprise et une relation saine avec l’administration fiscale. Alors, prenez ce document comme une opportunité, et non comme une contrainte !

Et vous, êtes-vous prêt à faire de votre formulaire 2033 un atout pour votre business ?

Télécharger le formulaire LIASSE-BIC-IS-RSI

Vous avez besoin du formulaire LIASSE-BIC-IS-RSI ? Ce formulaire, dédié au régime RSI (Tableaux n° 2033-A-SD à 2033-G-SD), est un outil essentiel pour les déclarations fiscales sous ce régime. Léger et facile à télécharger , il vous permet de préparer vos documents comptables et fiscaux avec précision.

Télécharger le formulaire LIASSE-BIC-IS-RSI

Ce fichier comprend :