Gérer une entreprises, c’est devoir jongler avec de nombreuses obligations administratives et fiscales, et parmi elles, les fameuses taxes et contributions sociales sur les salaires. Si tu es employeur en France, tu as sans doute déjà entendu parler de ces taxes, mais leur diversité et leur complexité peuvent vite donner le tournis. Dans ce guide, je vais te donner un aperçu complet des principales taxes liées aux salaires, avec un langage simple pour que tu comprennes bien ce qui est attendu de toi. Allez, on plonge dans le monde des taxes, mais promis, on reste clair et efficace !

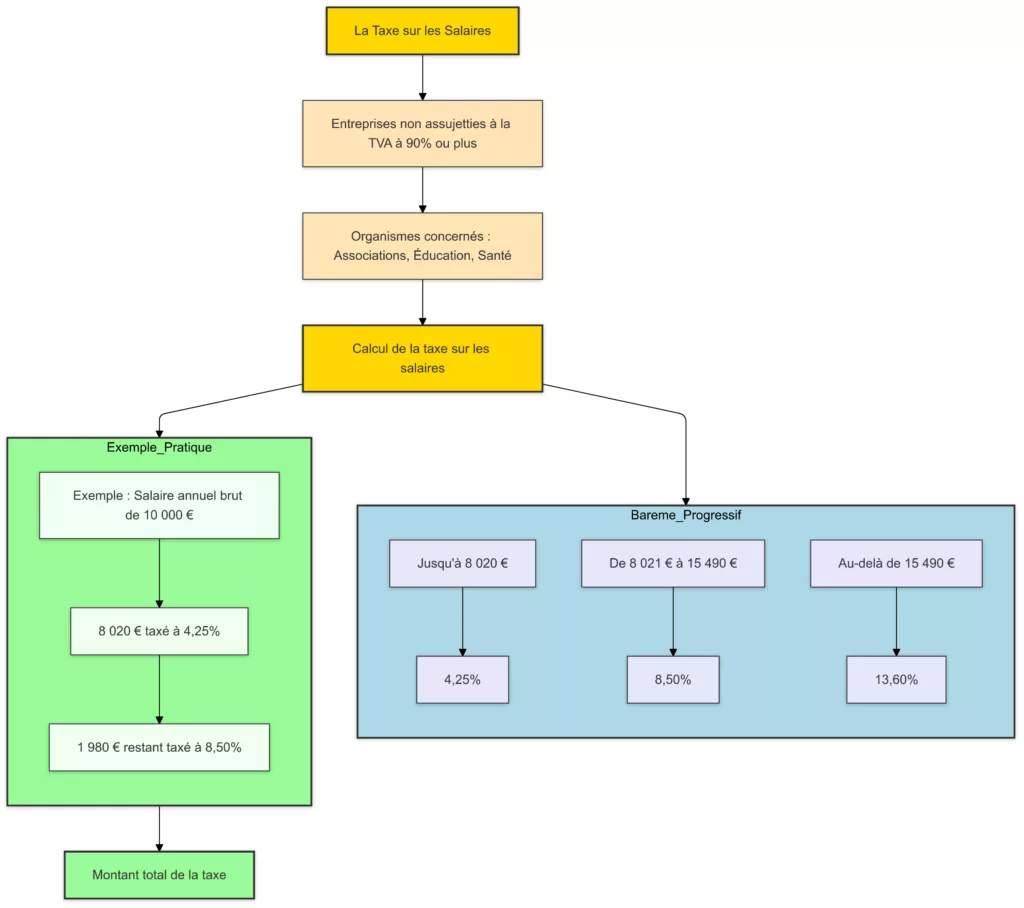

1. La Taxe sur les Salaires

Commençons par la taxe sur les salaires, une taxe qui concerne surtout les entreprises qui ne sont pas assujetties à la TVA sur au moins 90 % de leur chiffre d’affaires. Typiquement, cela inclut les associations, les établissements éducatifs et certaines entreprises de la santé ou de l’enseignement.

Comment cette taxe est-elle calculée ?

La taxe sur les salaires suit un barème progressif. Concrètement, cela veut dire que plus les salaires versés sont élevés, plus le taux de la taxe augmente. Ce barème progressif se divise en plusieurs tranches, et chaque tranche de salaire se voit appliquer un taux différent.

| Tranche de salaire annuel | Taux de la taxe sur les salaires |

|---|---|

| Jusqu’à 8 020 € | 4,25 % |

| De 8 021 € à 15 490 € | 8,50 % |

| Au-delà de 15 490 € | 13,60 % |

Exemple pratique : Imaginons que tu verses un salaire annuel brut de 10 000 €. Les premiers 8 020 € seront taxés à 4,25 %, et le reste (1 980 €) sera taxé à 8,50 %. Ce système est conçu pour que les entreprises paient en fonction de leur masse salariale.

2. La Participation à l’Effort de Construction (PEEC)

La Participation des Employeurs à l’Effort de Construction, ou PEEC, est une contribution communément appelée « 1 % logement ». Cette participation est destinée à financer le logement social, en permettant notamment aux entreprises de plus de 50 salariés de participer au financement d’actions dans ce domaine.

Qui est concerné par la PEEC ?

La PEEC est obligatoire pour les entreprises qui emploient plus de 50 salariés. Cependant, certaines entreprises, comme celles récemment créées ou les associations à but non lucratif, peuvent bénéficier d’une exonération temporaire. La contribution est calculée en appliquant un taux de 0,45 % à la masse salariale annuelle de l’entreprise.

| Catégorie d’entreprise | Taux de la PEEC | Exonérations possibles |

|---|---|---|

| Entreprises de plus de 50 salariés | 0,45 % | Entreprises nouvelles, associations non lucratives |

À quoi sert cette contribution ?

Les fonds de la PEEC permettent de financer des projets de logement pour les salariés, comme des prêts à taux réduits pour l’achat d’un bien immobilier ou des subventions pour la rénovation. C’est donc une contribution sociale essentielle pour favoriser l’accès au logement pour tous.

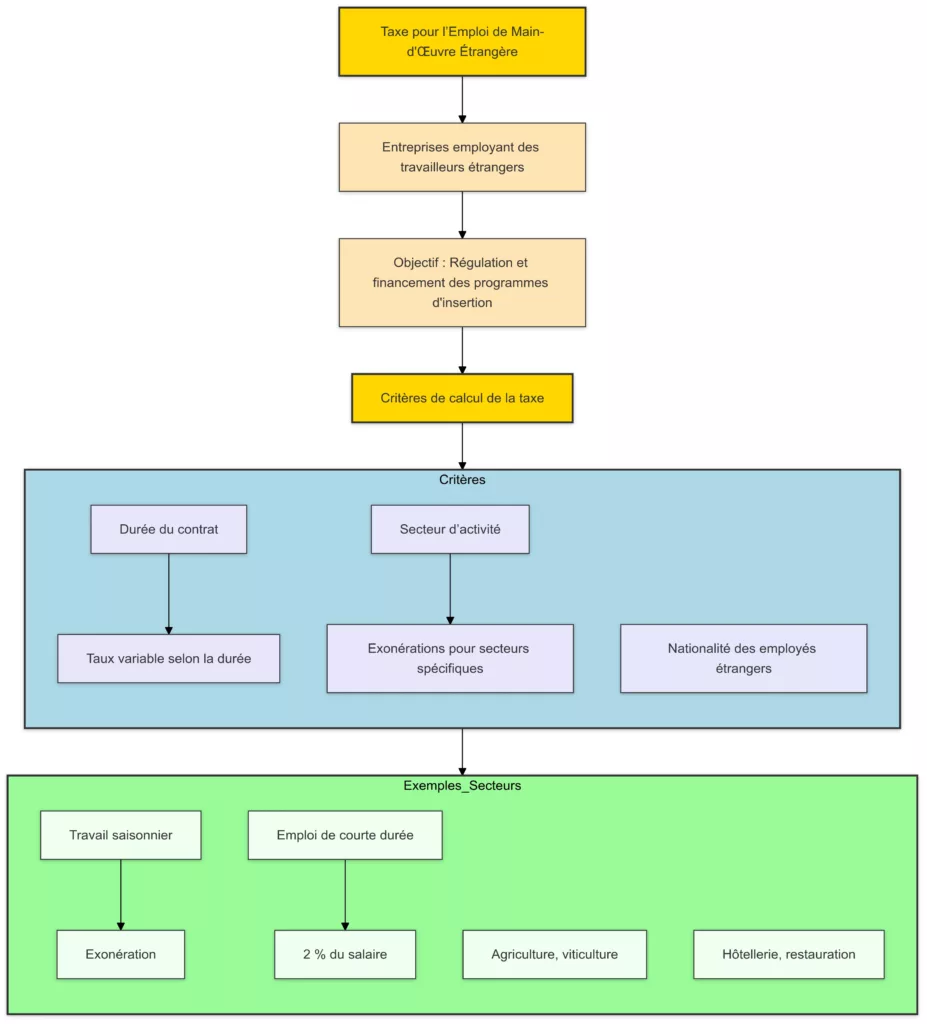

3. La Taxe pour l’Emploi de Main-d’Œuvre Étrangère

Si ton entreprise emploie des travailleurs étrangers, tu es soumis à une taxe spécifique, appelée la taxe pour l’emploi de main-d’œuvre étrangère. Cette taxe permet de réguler l’emploi de salariés étrangers tout en contribuant à financer des programmes d’insertion et de soutien social.

Comment fonctionne cette taxe ?

Le montant de cette taxe dépend de plusieurs critères : la durée du contrat, le secteur d’activité de l’entreprise et la nationalité des employés étrangers. Par exemple, dans certains secteurs comme l’agriculture, des exonérations existent pour encourager l’emploi de travailleurs saisonniers.

| Critères d’application | Taux appliqué | Secteurs concernés |

|---|---|---|

| Travail saisonnier | Exonération | Agriculture, viticulture |

| Emploi de courte durée | 2 % du salaire | Hôtellerie, restauration |

Bon à savoir : Cette taxe peut représenter un coût supplémentaire pour les employeurs qui font souvent appel à de la main-d’œuvre étrangère, surtout dans des secteurs où les compétences locales manquent.

Démarches en lignes pour une autorisation de travail pour embaucher un étranger

Démarches en lignes pour une autorisation de travail pour embaucher un étranger

4. La Taxe Exceptionnelle de Solidarité sur les Hautes Rémunérations

La taxe exceptionnelle de solidarité sur les hautes rémunérations est un dispositif particulier introduit en 2013, destiné aux entreprises qui versent des rémunérations très élevées. Cette taxe s’applique aux entreprises qui versent des salaires annuels supérieurs à 1 million d’euros et sert à financer des actions de solidarité.

Exemple de calcul de la taxe exceptionnelle

Imaginons une entreprise qui verse un salaire de 1,5 million d’euros à l’un de ses dirigeants. La partie du salaire excédant 1 million d’euros, soit 500 000 €, est taxée à hauteur de 1 %. Cette taxe exceptionnelle n’a été appliquée que sur les rémunérations de 2013 et 2014, mais elle reste un bon exemple de mesure ponctuelle ciblée sur les hauts revenus.

| Salaire annuel | Tranche imposable | Taux de la taxe | Montant de la taxe |

|---|---|---|---|

| 1 500 000 € | 500 000 € | 1 % | 5 000 € |

5. La Contribution pour la Formation Professionnelle et l’Apprentissage

Enfin, parlons de la contribution pour la formation professionnelle et l’apprentissage. En France, les entreprises doivent contribuer au financement de la formation professionnelle de leurs salariés. Depuis 2022, cette contribution est recouvrée par l’URSSAF et les caisses de sécurité sociale, qui s’occupent également des cotisations pour la formation continue.

Quel est le montant de cette contribution ?

Le taux de la contribution varie en fonction de la taille de l’entreprise. Les entreprises de moins de 10 salariés bénéficient d’un taux réduit par rapport aux grandes entreprises. Par ailleurs, certaines entreprises, comme les associations à but non lucratif, peuvent être exonérées.

| Secteur | Taux de la contribution | Exonérations possibles |

|---|---|---|

| Entreprises de plus de 10 salariés | 1 % | PME et TPE en fonction de leur CA |

| Entreprises de moins de 10 salariés | 0,55 % | Associations non lucratives |

Pourquoi cette contribution est-elle importante ?

La formation continue est cruciale pour maintenir les compétences des salariés à jour et pour répondre aux besoins en évolution des entreprises. Grâce à cette contribution, les salariés peuvent accéder à des programmes de formation professionnelle, ce qui bénéficie à la fois à l’entreprise et à son personnel.

Conclusion : Pourquoi Ces Taxes et Contributions Sont Importantes pour les Entreprises

On le voit bien, ces différentes taxes et contributions représentent un investissement important pour les entreprises, mais elles sont essentielles au financement de projets sociaux majeurs. La taxe sur les salaires, par exemple, aide à financer des actions publiques pour les entreprises non redevables de la TVA, tandis que la PEEC contribue au développement du logement social en France.

En respectant ces obligations fiscales, tu assures non seulement la conformité de ton entreprise, mais tu participes aussi au financement de projets de solidarité, de formation, et de développement social. Bien gérer ces contributions, c’est aussi éviter des amendes et des sanctions qui peuvent s’avérer coûteuses. Il est donc primordial de connaître les différentes règles, de suivre les mises à jour fiscales, et de vérifier si des exonérations s’appliquent à ton activité.

Alors, si tu veux éviter les tracas et rester en conformité, prends bien le temps d’organiser tes déclarations fiscales, et n’hésite pas à te faire accompagner par un expert comptable si besoin. Gérer une entreprise, c’est déjà un gros boulot, et s’assurer que tout est en règle côté taxes, c’est la garantie de dormir sur ses deux oreilles !

Textes de loi et références

Legifrance

Code de l’entrée et du séjour des étrangers et du droit d’asile : articles L414-10 à L414-15

Exercice d’une activité professionnelle

Code du travail : articles L5221-5 à L5221-11

Conditions d’exercice d’une activité salariée par les travailleurs étrangers

Code du travail : articles L8256-1 à L8256-8

Sanctions pénales en cas d’emploi d’étrangers sans titre de travail

Code du travail : article R5221-1 à R5221-7

Catégories d’autorisation de travail délivrées aux étrangers et activités professionnelles autorisées

Code du travail : articles R5221-11 à R5221-16

Emploi d’un salarié étranger

Code du travail : articles R5221-17 à R5221-22

Délivrance des autorisations de travail

Code de l’entrée et du séjour des étrangers et du droit d’asile : article L436-10

Taxe payée par l’employeur