La TVA, ou taxe sur la valeur ajoutée, est un incontournable pour toutes les entreprises en France. C’est une taxe indirecte que chaque entreprise collecte pour le compte de l’État, mais saviez-vous que vos obligations fiscales en matière de TVA dépendent directement de votre activité et de votre chiffre d’affaires ? Eh oui, selon votre situation, vous pouvez être soumis à l’un des trois régimes principaux : franchise en base, régime simplifié ou régime réel normal.

Alors, pourquoi est-ce si important ? Tout simplement parce que choisir le bon régime de TVA peut avoir un impact direct sur votre trésorerie, votre compétitivité, et la charge administrative liée à votre activité. Dans cet article, on va plonger dans les détails pour vous aider à comprendre ces régimes, leurs avantages, leurs inconvénients, et surtout comment les adapter à votre situation. Que vous soyez micro-entrepreneur, gérant de PME ou dirigeant d’une grande entreprise, ce guide est fait pour vous. Allez, c’est parti !

Sommaire

Qu’est-ce que la TVA ?

La TVA est une taxe indirecte, payée par les consommateurs finaux, mais collectée par les entreprises. Cela signifie que vous jouez le rôle d’intermédiaire entre vos clients et l’État. Voici les taux principaux en vigueur :

| Taux de TVA | Description |

|---|---|

| 20 % | Taux normal (la majorité des biens et services). |

| 10 % | Taux intermédiaire (restauration, travaux de rénovation, etc.). |

| 5,5 % | Taux réduit (produits alimentaires de base, livres, etc.). |

| 2,1 % | Taux super réduit (médicaments spécifiques, presse, etc.). |

Chaque société est tenue de recueillir et d’attribuer la TVA liée à ses ventes. Néanmoins, en se basant sur son chiffre d’affaires (CA), elle peut profiter de diverses modalités fiscales.

Les Régimes de TVA en France

En France, trois catégories principales de TVA sont disponibles pour des niveaux d’activité variés :

- Franchise en base de TVA : Exonération totale pour les petites entreprises.

- Régime simplifié d’imposition : Gestion allégée pour les entreprises de taille moyenne.

- Régime réel normal : Gestion rigoureuse pour les grandes entreprises.

Passons en revue chacun de ces régimes pour mieux comprendre leurs implications.

1. La Franchise en Base de TVA : Pour les Petites Entreprises

Le régime de franchise en base est le plus simple et le plus accessible. Il concerne les entreprises avec un chiffre d’affaires modeste, qui ne dépasse pas certains seuils. Ce régime permet aux entreprises de ne pas collecter ni déclarer la TVA, ce qui simplifie considérablement leur gestion comptable.

Seuils d’éligibilité au régime de la franchise en base (2023-2025)

| Activité | Seuil annuel (n-1) | Seuil de tolérance (n-2) |

|---|---|---|

| Ventes de biens, hébergements | 91 900 € | 101 000 € |

| Prestations de services | 36 800 € | 39 100 € |

| Activités spécifiques (avocats, artistes, etc.) | 47 700 € | 58 600 € |

Avantages :

- Zéro TVA à déclarer : Une charge administrative en moins.

- Aucune collecte de TVA : Vos clients payent un prix net.

Inconvénients :

- Il n’y a pas de déduction fiscale : la TVA sur vos achats professionnels ne peut être récupérée.

- Moins attractif pour les clients professionnels : Les entreprises préfèrent souvent travailler avec des partenaires qui leur facturent la TVA, qu’elles peuvent récupérer.

2. Le Régime Simplifié d’Imposition : Une Option Flexible

Le régime simplifié est pensé pour les entreprises de taille intermédiaire, avec un chiffre d’affaires plus élevé que celui de la franchise en base, mais qui ne justifie pas encore une gestion complexe.

Seuils pour bénéficier du régime simplifié

| Activité | CA minimum | CA maximum | TVA annuelle max. |

|---|---|---|---|

| Ventes de biens, hébergements | 91 900 € | 840 000 € | 15 000 € |

| Prestations de services | 36 800 € | 254 000 € | 15 000 € |

Obligations déclaratives :

- Acomptes semestriels :

- En juillet : 55 % du montant total dû pour l’année antérieure.

- En décembre : 40 % des taxes sur le tabac payées pour l’année antérieure.

- Déclaration annuelle : Le formulaire 3517-S est utilisé pour effectuer une régularisation annuelle.

Avantages :

- Simplification des démarches administratives.

- Une gestion semi-annuelle de la TVA, idéale pour les trésoreries fluctuantes.

Inconvénients :

- Risque d’erreur dans le calcul des acomptes.

- Nécessite une estimation précise des recettes à venir.

3. Le Régime Réel Normal : Pour les Grandes Entreprises

Le régime réel normal est destiné aux entreprises ayant un chiffre d’affaires conséquent. Il impose une gestion plus rigoureuse et des déclarations fréquentes.

Seuils pour le régime réel normal

| Activité | CA annuel > |

|---|---|

| Ventes de biens, hébergements | 840 000 € |

| Prestations de services | 254 000 € |

Déclaration et paiement :

- Mensuel : Déclaration via le formulaire 3310-CA3 chaque mois.

- Trimestriel (option) : Possible si la TVA annuelle est inférieure à 4 000 €.

Avantages :

- Gestion précise et adaptée aux grandes entreprises.

- Flexibilité pour les paiements (mensuels ou trimestriels).

Inconvénients :

- Gestion administrative lourde.

- Nécessite un suivi permanent de la TVA collectée et déductible.

Comparaison des Régimes : Quel Est le Meilleur pour Vous ?

| Régime | Avantages | Inconvénients |

|---|---|---|

| Franchise en base | Pas de TVA à déclarer ni à payer. | Pas de récupération de TVA. |

| Régime simplifié | Déclarations réduites, gestion allégée. | Calcul des acomptes parfois complexe. |

| Régime réel normal | Suivi précis et adapté à l’activité. | Gestion administrative plus lourde. |

4. Conseils Pratiques pour Optimiser Votre TVA

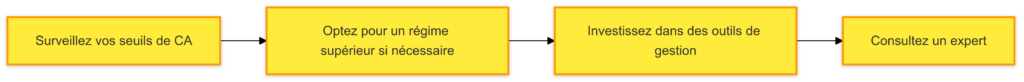

- Surveillez vos seuils de CA : Le dépassement d’un seuil peut entraîner un changement automatique de régime.

- Optez pour un régime supérieur si nécessaire : Une entreprise en franchise en base peut opter pour le régime simplifié ou réel pour bénéficier d’une meilleure image auprès de ses clients.

- Investissez dans des outils de gestion : Les logiciels comptables spécialisés peuvent vous aider à automatiser les calculs et les déclarations.

- Consultez un expert : Les règles fiscales évoluent régulièrement, et un professionnel peut vous éviter des erreurs coûteuses.

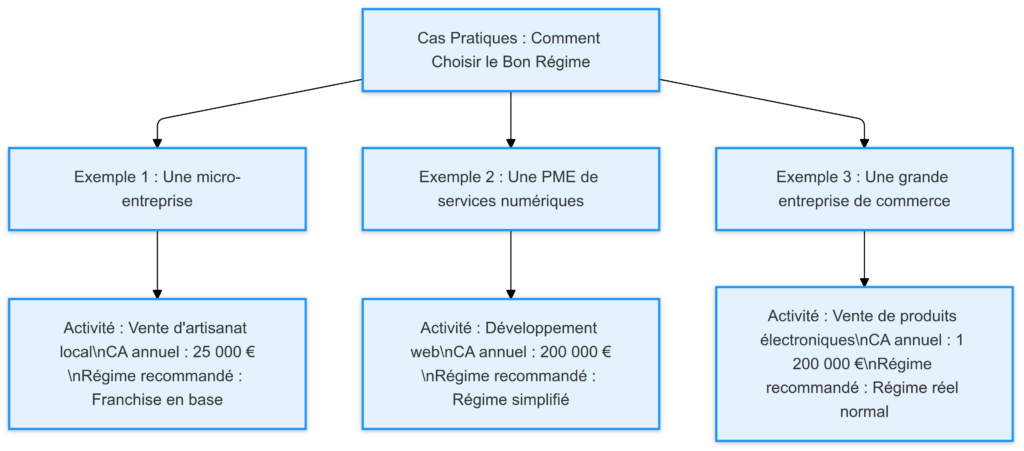

5. Cas Pratiques : Comment Choisir le Bon Régime ?

Exemple 1 : Une micro-entreprise

- Activité : Vente d’artisanat local.

- CA annuel : 25 000 €.

- Régime recommandé : Franchise en base, car aucun intérêt à gérer la TVA pour un petit chiffre d’affaires.

Exemple 2 : Une PME de services numériques

- Activité : Développement web.

- CA annuel : 200 000 €.

- Régime recommandé : Régime simplifié, pour équilibrer gestion allégée et optimisation fiscale.

Exemple 3 : Une grande entreprise de commerce

- Activité : Vente de produits électroniques.

- CA annuel : 1 200 000 €.

- Régime recommandé : Régime réel normal, car la gestion mensuelle permet un suivi précis et adapté.

Conclusion

La TVA est bien plus qu’une simple taxe : elle est au cœur de la stratégie financière de votre entreprise. En choisissant le régime adapté à vos besoins, vous pouvez simplifier votre gestion administrative, optimiser votre trésorerie, et éviter les pénalités fiscales. Que vous soyez auto-entrepreneur, PME ou grande entreprise, il est essentiel de comprendre vos obligations pour rester en conformité.

Pour aller plus loin, consultez votre expert-comptable ou le site des impôts pour des conseils personnalisés. Et surtout, restez attentif aux évolutions des seuils et des règles fiscales, car elles changent régulièrement.