Le régime de la micro-entreprise est une solution idéale pour ceux qui souhaitent se lancer dans une activité indépendante avec des démarches simplifiées. En 2025 plusieurs nouveautés fiscales viennent modifier les seuils de chiffre d’affaires, la franchise en base de TVA, ainsi que les régimes d’imposition. Ces changements, bien que favorables pour beaucoup, nécessitent une compréhension claire afin de rester en conformité avec les règles tout en optimisant sa gestion.

Que tu sois déjà auto-entrepreneur ou que tu envisages de le devenir, ce guide complet t’accompagne pour décrypter les subtilités de la fiscalité en 2025. Tu découvriras les nouveaux seuils, les avantages fiscaux et les erreurs courantes à éviter, le tout avec des exemples et des conseils pratiques. Prépare-toi à faire de ton activité un succès, tout en respectant les obligations légales.

1. Les Nouveaux Seuils de Chiffre d’Affaires

En 2025, les seuils de chiffre d’affaires pour bénéficier du régime de la micro-entreprise ont été revalorisés. Ces seuils sont essentiels car ils définissent si tu restes dans ce régime ou si tu dois passer au régime réel.

| Activité | Seuil 2023 (CAHT) | Seuil 2024 (CAHT) |

|---|---|---|

| Vente de marchandises, hébergement (hôtels…) | 176 200 € | 188 700 € |

| Prestations de services et professions libérales | 72 600 € | 77 700 € |

Astuce pratique : Si tu dépasses ces seuils deux années consécutives, tu passes automatiquement à un autre régime fiscal.

2. Franchise en Base de TVA

La franchise en base de TVA est un gros avantage pour les auto-entrepreneurs, car elle permet de ne pas collecter ni déclarer la TVA. Mais pour y avoir droit, ton chiffre d’affaires doit rester sous certains plafonds, qui ont également été augmentés en 2024.

| Activité | Seuil 2023 (CAHT) | Seuil 2024 (CAHT) |

|---|---|---|

| Vente de marchandises, hébergement | 85 800 € | 91 900 € |

| Prestations de services | 34 400 € | 36 800 € |

| Professions libérales (avocats, artistes) | 44 500 € | 47 600 € |

Attention : Si tu dépasses ces plafonds, tu devras facturer la TVA et modifier ton fonctionnement administratif.

3. Régime Réel Simplifié : Une Option pour les Revenus Élevés

Le régime réel simplifié d’imposition est souvent considéré comme une alternative intéressante pour les entrepreneurs qui dépassent les seuils de la micro-entreprise. Il permet notamment de déduire les charges réelles de ton activité.

| Activité | Seuils 2023 (CAHT) | Seuils 2024 (CAHT) |

|---|---|---|

| Vente de marchandises, hébergement | 176 200 € à 818 000 € | 188 700 € à 840 000 € |

| Prestations de services, professions libérales | 72 600 € à 247 000 € | 77 700 € à 254 000 € |

Avantages du régime réel : Déduction des charges comme le loyer professionnel, les fournitures ou les frais de déplacement.

4. Le Calcul de l’Impôt sur le Revenu

En micro-entreprise, ton impôt est basé sur ton chiffre d’affaires après application d’un abattement forfaitaire. Voici les taux d’abattement pour 2025 :

| Type d’activité | Abattement (%) |

|---|---|

| Vente de marchandises | 71 % |

| Prestations de services | 50 % |

| Professions libérales | 34 % |

Exemple concret :

Tu réalises 40 000 € de chiffre d’affaires en prestation de services. Ton revenu imposable sera calculé comme suit :

40 000 € – 50 % = 20 000 € (revenu imposable).

5. Cotisations Sociales : Combien Tu Vas Payer ?

Les cotisations sociales des auto-entrepreneurs sont calculées directement sur le chiffre d’affaires, ce qui simplifie beaucoup la gestion.

| Activité | Taux de cotisation |

|---|---|

| Vente de marchandises, hébergement | 12,8 % |

| Prestations de services | 22 % |

Bon plan : Les nouveaux entrepreneurs peuvent bénéficier de l’ACRE, une réduction des cotisations sociales durant leur première année.

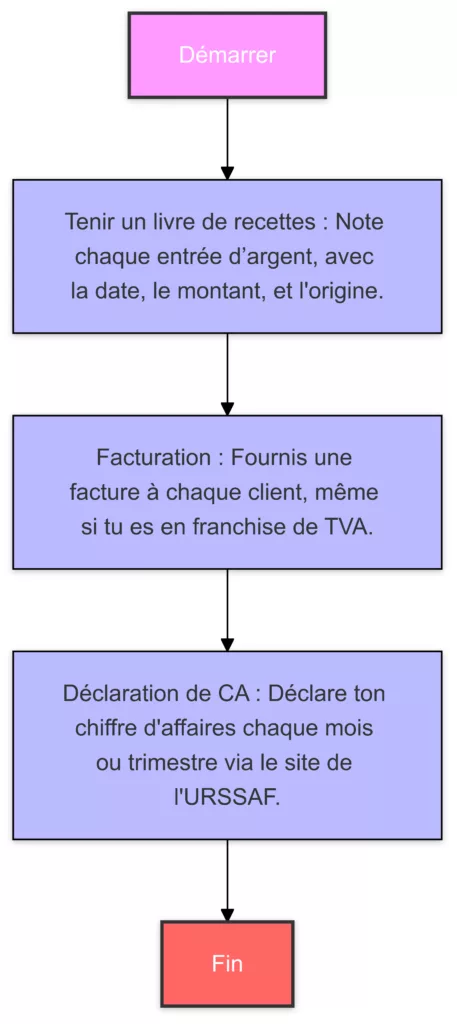

6. Obligations Administratives Simples

Même si le régime est simple, tu as quand même quelques obligations administratives à respecter :

- Tenir un livre de recettes : Note chaque entrée d’argent, avec la date, le montant, et l’origine.

- Facturation : Fournis une facture à chaque client, même si tu es en franchise de TVA.

- Déclaration de CA : Tu dois déclarer ton chiffre d’affaires chaque mois ou trimestre via le site de l’URSSAF.

7. Dépassement des Seuils : Que Faire ?

Si ton chiffre d’affaires dépasse les seuils de la micro-entreprise, tu devras adapter ton activité :

- Facturer la TVA : Ajoute la TVA à tes prestations ou ventes.

- Passer au régime réel simplifié : Gère une comptabilité plus détaillée.

- Déclarations spécifiques : Prépare des déclarations de TVA et de résultats.

Conseil : Planifie ton dépassement avec un comptable pour éviter les mauvaises surprises fiscales.

8. Aides pour les Auto-Entrepreneurs

Même en 2024, plusieurs dispositifs peuvent t’aider à réduire tes charges ou booster ton activité :

- ACRE : Réduction des cotisations sociales.

- Prêts à taux zéro : Financement pour démarrer ton projet.

- Formation continue : Accès à des formations pour perfectionner tes compétences.

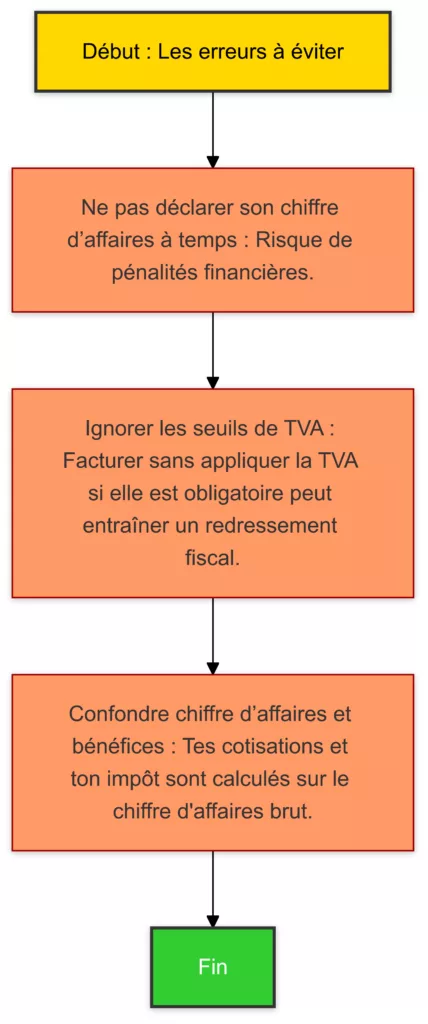

9. Les Erreurs à Éviter

Pour éviter les galères administratives ou fiscales, voici les erreurs les plus courantes à ne pas faire :

- Ne pas déclarer son chiffre d’affaires à temps : Risque de pénalités financières.

- Ignorer les seuils de TVA : Facturer sans appliquer la TVA si elle est obligatoire peut entraîner un redressement fiscal.

- Confondre chiffre d’affaires et bénéfices : Rappelle-toi que tes cotisations et ton impôt sont calculés sur le chiffre d’affaires brut.

10. Exemple Pratique

Prenons un exemple concret d’un auto-entrepreneur exerçant une activité de prestation de services avec un chiffre d’affaires annuel de 50 000 € :

- Franchise de TVA : Non applicable, car le seuil de 36 800 € est dépassé.

- Cotisations sociales : 50 000 € × 22 % = 11 000 €.

- Revenu imposable : 50 000 € – 50 % (abattement forfaitaire) = 25 000 €.

11. Questions Fréquentes

Q : Que se passe-t-il si je dépasse les seuils une seule année ?

R : Tu restes dans le régime de la micro-entreprise si tu ne dépasses pas les seuils deux années consécutives.

Q : Puis-je volontairement choisir d’être assujetti à la TVA ?

R : Oui, même si tu es en dessous des seuils, tu peux opter pour le régime réel simplifié.

Q : L’ACRE est-elle automatique ?

R : Non, tu dois en faire la demande dans les 45 jours suivant la création de ton activité.

Conclusion

Le régime de la micro-entreprise reste une option incontournable pour les entrepreneurs souhaitant combiner simplicité administrative et flexibilité. Les nouveautés fiscales de 2025, comme la revalorisation des seuils de chiffre d’affaires et les ajustements de la franchise en base de TVA, offrent des opportunités mais imposent aussi une vigilance accrue.

Pour réussir, il est essentiel de bien maîtriser les règles fiscales, d’anticiper les éventuels dépassements de seuils et de tirer parti des avantages offerts, comme l’ACRE ou la franchise TVA. Une bonne gestion t’évitera les erreurs fréquentes et te permettra de te concentrer sur le développement de ton activité.

Avec ce guide, tu disposes des clés pour comprendre et appliquer les obligations fiscales tout en optimisant ton statut. Il ne te reste plus qu’à passer à l’action et à faire prospérer ton entreprise en toute sérénité.