La fiscalité locale est un sujet central pour les entreprises, notamment lorsqu’il s’agit de la taxe foncière et de la cotisation foncière des entreprises (CFE). Ces deux prélèvements, souvent mal compris, sont pourtant des éléments clés de la gestion financière et stratégique d’une entreprise. Dans cet article, on va décortiquer le fonctionnement de ces taxes, avec un focus sur les règles de 2025, en mettant l’accent sur les cas spécifiques comme les travaux réalisés sur des voies communales.

Sommaire

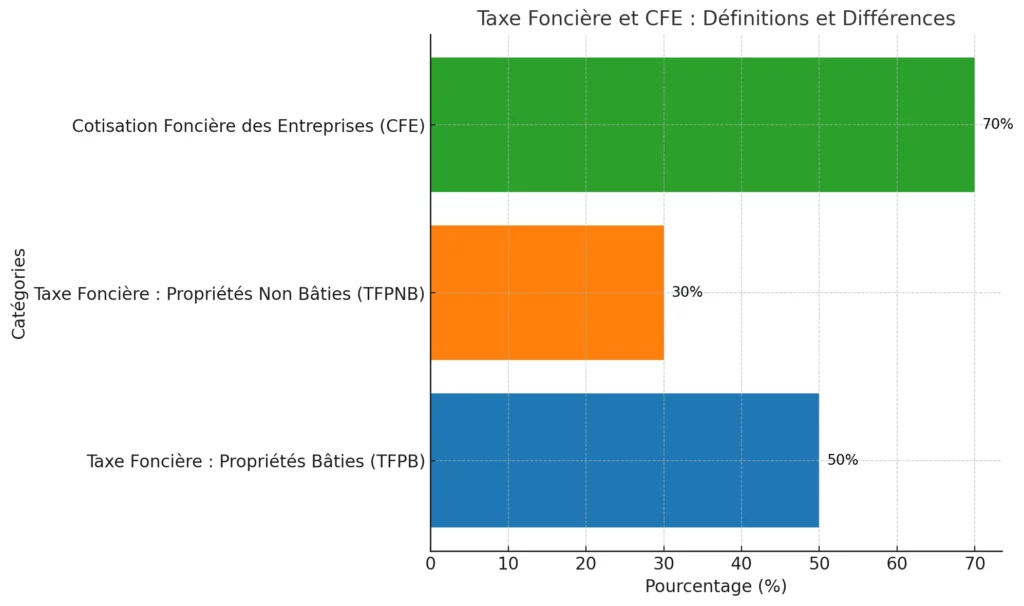

1. La Taxe Foncière et la CFE : Définitions et Différences

Qu’est-ce que la Taxe Foncière ?

La taxe foncière est un impôt local dû par les propriétaires de biens immobiliers. Elle se divise en deux catégories :

- La taxe foncière sur les propriétés bâties (TFPB) : concerne les bâtiments et constructions.

- La taxe foncière sur les propriétés non bâties (TFPNB) : s’applique aux terrains nus.

Qu’est-ce que la Cotisation Foncière des Entreprises (CFE) ?

La CFE, quant à elle, est un impôt local qui s’applique à toutes les entreprises ayant une activité professionnelle non salariée. Elle est calculée sur la base de la valeur locative des biens immobiliers utilisés pour l’activité économique de l’entreprise.

| Taxe | Qui paye ? | Bases imposables | Exonérations possibles |

|---|---|---|---|

| Taxe foncière (TFPB) | Propriétaire du bien | Valeur locative cadastrale des propriétés bâties | Biens à usage agricole, publics |

| CFE | Entreprises, commerçants | Biens utilisés dans l’activité économique | Entreprises nouvelles, artisanat |

2. Voies Communales et Fiscalité : Un Cas Spécifique

Les voies communales sont souvent utilisées par des entreprises pour transporter des marchandises ou accéder à leurs sites de production, comme les carrières. Cela soulève la question de leur inclusion dans la base d’imposition de la CFE.

Cas Pratique : Une Route Communale Aménagée

Prenons l’exemple d’une entreprise exploitant une carrière de calcaire. Pour faciliter l’accès à son site, elle bitume une route communale à ses frais. Ces travaux, bien qu’effectués sur un bien public, sont inscrits à l’actif du bilan de l’entreprise car :

- La route est utilisée exclusivement pour ses opérations.

- L’entreprise en assure l’entretien.

Impact sur la CFE

Dans ce cas, le coût de revient des travaux est intégré dans la base d’imposition de la CFE, car la route est considérée comme une immobilisation sous le contrôle de l’entreprise.

| Critères | Impact sur la CFE |

|---|---|

| Propriété publique | Non exonérée si utilisée exclusivement |

| Travaux financés par l’entreprise | Intégrés dans la base imposable |

| Usage prioritaire par l’entreprise | Augmentation de l’assiette de la CFE |

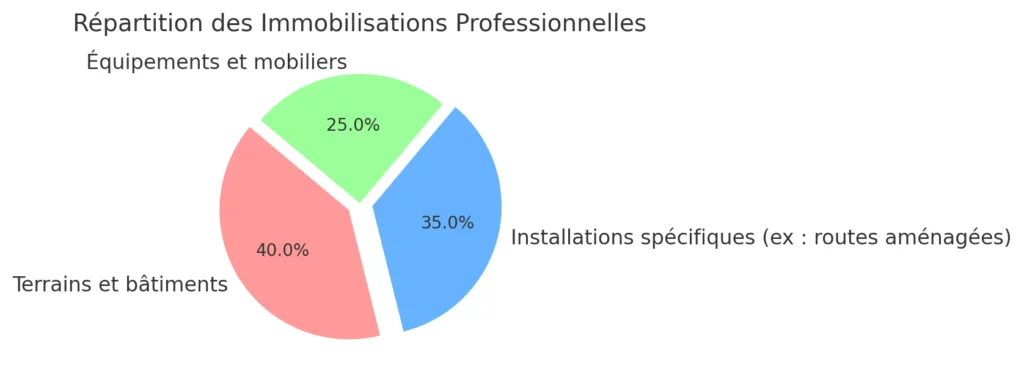

3. Les Immobilisations : Ce Qu’il Faut Savoir

Définition d’une Immobilisation

Une immobilisation est un bien durable utilisé dans le cadre d’une activité professionnelle. Cela inclut :

- Les terrains et bâtiments.

- Les installations spécifiques comme les routes aménagées.

- Les équipements et mobiliers.

Immobilisations et Fiscalité

La fiscalité locale impose que toute immobilisation utilisée pour l’activité économique soit soumise à la CFE, même si elle n’appartient pas juridiquement à l’entreprise (comme les voies communales).

Exemple : Carrière et Travaux Publics

Une entreprise exploitant une carrière peut être tenue d’inscrire à son actif :

- Les coûts de construction ou d’entretien de routes.

- Les aménagements réalisés pour accéder aux sites.

4. Règles Fiscales en 2025 : Changements et Opportunités

Actualisations des Bases d’Imposition

Pour 2025, les bases d’imposition de la CFE pourraient être revues pour :

- Tenir compte des travaux supplémentaires réalisés par les entreprises.

- Ajuster la valeur locative des biens en fonction des nouvelles infrastructures.

Exonérations Temporaires

Certaines exonérations sont possibles :

- Pour les entreprises nouvelles : Exonération partielle ou totale les premières années.

- Pour les zones rurales : Des allégements fiscaux peuvent être accordés pour encourager le développement économique.

| Type d’exonération | Durée | Conditions |

|---|---|---|

| Entreprises nouvelles | Jusqu’à 2 ans | Déclaration préalable en mairie |

| Zones à revitaliser rurale | Jusqu’à 5 ans | Accord des collectivités locales |

| Artisanat ou activité agricole | Variable | Usage non industriel |

5. Optimisation Fiscale : Conseils pour les Entreprises

1. Bien évaluer les immobilisations

- Identifiez tous les biens qui pourraient entrer dans la base imposable de la CFE.

- Vérifiez si des exonérations spécifiques s’appliquent.

2. Négocier avec les collectivités

- Certaines communes offrent des réductions pour inciter les entreprises à investir localement.

- Demandez des exonérations temporaires ou des aides financières pour les travaux réalisés sur des biens publics.

3. Anticiper les contrôles fiscaux

- Assurez-vous que vos immobilisations sont correctement inscrites au bilan.

- Justifiez l’usage exclusif ou prioritaire des biens aménagés.

6. Décision Juridique Majeure : Le Cas de 2025

Une décision récente du CAA Bordeaux (9 janvier 2025, n° 22BX02216) a renforcé l’importance d’intégrer les travaux sur les voies communales dans la base d’imposition de la CFE.

Résumé du Cas

Une entreprise exploitant une carrière a été contrôlée par l’administration fiscale. Elle avait bitumé une route communale pour faciliter l’accès à son site. Le fisc a considéré que :

- La route, bien que publique, était sous le contrôle de l’entreprise.

- Les travaux réalisés devaient être intégrés dans la base d’imposition de la CFE.

Cette décision souligne l’importance pour les entreprises d’évaluer correctement leurs investissements sur des biens qu’elles n’ont pas en pleine propriété.

Conclusion : Ce Qu’il Faut Retenir

La fiscalité locale, et en particulier la CFE, est un enjeu stratégique pour les entreprises. En 2025, avec des règles toujours plus précises, il est essentiel de :

- Comprendre les bases d’imposition, notamment pour les biens communaux utilisés.

- Anticiper les coûts liés aux travaux et aménagements.

- Saisir les opportunités d’exonérations temporaires ou spécifiques.

Pour maximiser vos avantages fiscaux, une gestion rigoureuse des immobilisations et une bonne connaissance des règles locales sont indispensables.

Si ce sujet vous intéresse, ou si vous souhaitez des conseils personnalisés, n’hésitez pas à consulter un expert fiscal ou à poser vos questions dans les commentaires !