Pour les propriétaires, la taxe foncière représente une charge financière importante chaque année. Cependant, dans certains cas, il est possible de bénéficier d’un dégrèvement, c’est-à-dire une réduction de cette taxe. Dans cet article, on va voir ensemble qui peut en bénéficier, quelles sont les conditions pour obtenir ce dégrèvement, comment faire sa demande et comment calculer le montant de la réduction.

1. Le Dégrèvement de la Taxe Foncière, C’est Quoi ?

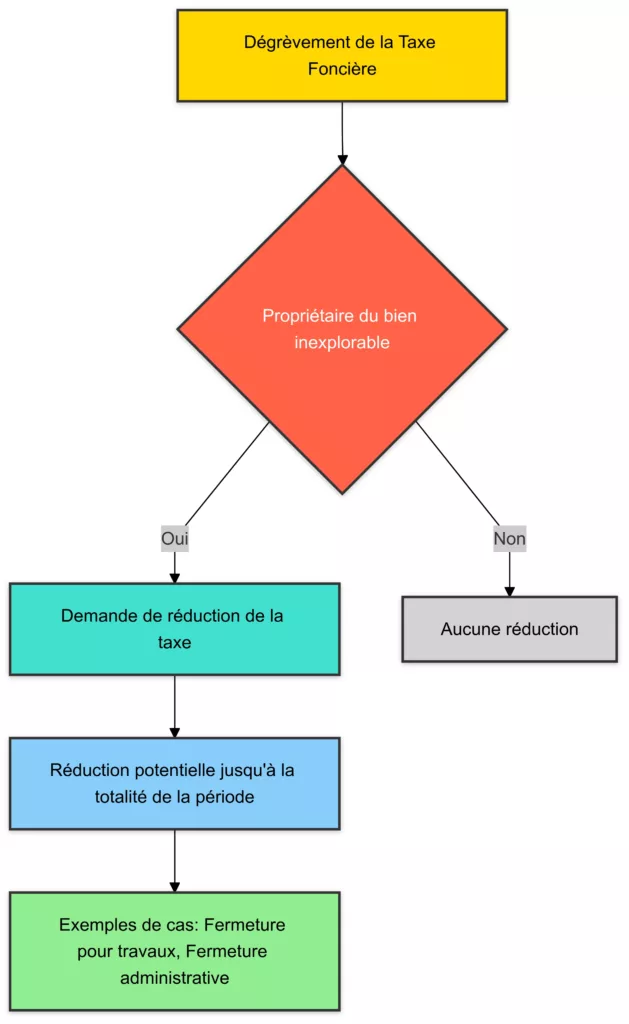

Le dégrèvement de la taxe foncière est une réduction accordée aux propriétaires qui possèdent des biens inexploitables pour une période donnée. En gros, si un propriétaire ne peut pas utiliser ou louer son bien pour des raisons hors de son contrôle, il peut demander à payer moins de taxe pour cette période.

Par exemple, si un local commercial reste fermé pour cause de travaux ou de fermeture administrative, le propriétaire peut faire une demande de dégrèvement. Cette réduction peut aller jusqu’à couvrir la totalité de la période concernée.

2. Qui Peut Demander un Dégrèvement ?

Voyons maintenant qui est éligible. La règle principale est que le bien doit être temporairement inutilisable et que cette situation doit être indépendante de la volonté du propriétaire. Les cas les plus fréquents sont :

- Les propriétaires de locaux commerciaux fermés administrativement à cause de la crise sanitaire, comme les discothèques ou certains restaurants.

- Les propriétaires d’immeubles qui sont restés vacants involontairement (par exemple, en attente de travaux de sécurité imposés par la loi).

- Les propriétaires ayant un bien non exploitable pour des raisons externes (catastrophes naturelles, travaux, interdiction d’accès, etc.).

En résumé, si votre bien n’a pas pu être loué ou utilisé pour des raisons indépendantes de votre volonté, il y a de fortes chances que vous soyez éligible à ce dégrèvement.

3. Les Conditions pour Bénéficier du Dégrèvement

Pour que la demande soit acceptée, il faut respecter trois conditions :

- Inexploitation indépendante de la volonté du propriétaire : Cela veut dire que la vacance du bien ne doit pas être de votre fait. Il faut prouver que cette situation est imposée de l’extérieur.

- Durée d’inexploitation d’au moins trois mois : La période durant laquelle le bien n’est pas exploité doit être d’au moins trois mois consécutifs.

- L’ensemble de l’immeuble ou une partie spécifique doit être concernée : Le bien peut être inoccupé en totalité, ou alors en partie (par exemple, un étage d’un immeuble de bureaux). Cette partie doit être identifiable et susceptible de location ou d’exploitation séparée.

Pour résumer ces critères :

| Condition | Description | Exemple |

|---|---|---|

| Inexploitation indépendante | Fermeture imposée par un tiers | Fermeture par ordre administratif |

| Durée minimale de 3 mois | Inactivité de trois mois minimum | Locaux fermés de janvier à mars |

| Immeuble ou partie exploitable | Une partie spécifique peut être vacante | Un étage de bureaux dans un immeuble |

4. Quand et Comment Faire la Demande de Dégrèvement ?

Il est important de respecter les dates limites pour déposer sa demande de dégrèvement. En général, voici ce qu’il faut savoir :

- Période de dépôt : Vous devez faire la demande entre le 30 octobre et le 31 décembre de l’année suivant celle où l’inexploitation a eu lieu. Par exemple, si votre local est resté inoccupé en 2023, vous avez jusqu’au 31 décembre 2024 pour déposer votre demande.

- Pièces justificatives : Il est recommandé de fournir des preuves de la période d’inexploitation. Par exemple, des attestations de fermeture administrative ou des factures de travaux peuvent appuyer votre dossier.

Pour faciliter les démarches, certains propriétaires utilisent un modèle de lettre type. Le modèle doit être adapté à chaque cas spécifique pour bien correspondre à votre situation.

5. Exemple Pratique de Calcul du Dégrèvement

Le calcul du dégrèvement dépend de la durée d’inexploitation. On utilise généralement un système de douzièmes pour calculer la réduction, basé sur le nombre de mois concernés.

Tableau de Calcul du Dégrèvement par Mois

| Mois d’inexploitation | Fraction de la Taxe Réduite |

|---|---|

| 3 mois | 3/12 de la taxe annuelle |

| 6 mois | 6/12 de la taxe annuelle |

| 9 mois | 9/12 de la taxe annuelle |

Prenons un exemple pour y voir plus clair. Si la taxe foncière annuelle d’un bien est de 1200 € et que le bien est resté inoccupé pendant six mois, voici comment on calcule le dégrèvement :1200×612=600 € de deˊgreˋvement1200 \times \frac{6}{12} = 600 \, € \, de \, dégrèvement1200×126=600€dedeˊgreˋvement

Ainsi, le propriétaire n’aurait à payer que 600 € au lieu des 1200 € initiaux pour l’année.

6. Étapes à Suivre pour Faire une Demande de Dégrèvement

Voici un petit guide pas à pas pour vous aider à faire votre demande de dégrèvement :

- Vérifiez votre éligibilité : Assurez-vous que votre situation répond aux critères de dégrèvement.

- Préparez les documents nécessaires : Rassemblez les preuves de la période d’inexploitation, comme les certificats de fermeture ou les factures de travaux.

- Remplissez le formulaire : Contactez votre centre des impôts pour obtenir le formulaire spécifique ou téléchargez-le sur le site des impôts.

- Respectez les délais : Soumettez votre dossier entre le 30 octobre et le 31 décembre de l’année suivante.

- Envoyez le dossier : Adressez votre demande complète au centre des impôts dont dépend votre bien.

7. Modèle de Lettre pour la Demande de Dégrèvement

Voici un exemple de lettre que vous pouvez utiliser pour votre demande de dégrèvement. Adaptez-le selon votre situation pour mettre toutes les chances de votre côté.

Objet : Demande de Dégrèvement de la Taxe Foncière

Madame, Monsieur,

Je soussigné(e), [Nom et prénom], propriétaire du bien situé à [Adresse du bien], sollicite un dégrèvement de la taxe foncière pour l’année [Année concernée].

En effet, ce bien est resté inoccupé pour une durée de [Durée en mois] en raison de [Motif de l’inexploitation]. Vous trouverez ci-joint les documents attestant cette situation.

Je vous prie d’agréer, Madame, Monsieur, mes salutations distinguées.

[Signature]

8. Questions Fréquentes (FAQ) sur le Dégrèvement

1. Peut-on demander un dégrèvement pour une partie de l’immeuble seulement ?

Oui, à condition que cette partie soit identifiable et louable séparément. Par exemple, si un étage est inutilisé pour travaux, cela peut faire l’objet d’une demande de dégrèvement.

2. Que se passe-t-il si la période d’inexploitation chevauche deux années fiscales ?

Dans ce cas, le dégrèvement peut être réparti sur les deux années concernées. Par exemple, une inactivité de trois mois, de décembre à février, peut donner lieu à un dégrèvement pour les deux périodes.

3. Quels sont les documents requis ?

Les preuves peuvent inclure des attestations de fermeture administrative, des factures de travaux, des rapports de dégâts en cas de sinistre, etc.

Conclusion

Le dégrèvement de la taxe foncière est une solution qui permet aux propriétaires d’alléger leur charge fiscale lorsque leurs biens sont temporairement inoccupés pour des raisons indépendantes de leur volonté. En respectant les critères d’éligibilité et les délais, il est possible de bénéficier de cette réduction, ce qui peut constituer un véritable soulagement financier.

Ce guide a couvert tous les points essentiels pour comprendre comment fonctionne le dégrèvement, qui peut en bénéficier et quelles sont les démarches à effectuer. En suivant ces conseils, vous pouvez optimiser votre demande et potentiellement réaliser des économies importantes.

Télécharger le modèle de lettre de Demande d’exonération de taxe foncière :

Télécharger le modèle de la demande de dégrèvement de la taxe foncière . Veuillez l’adapter à votre situation.

Modèle de lettre de Demande d’exonération de taxe foncière

Bon à savoir : la période minimale de trois mois consécutifs d’inexploitation peut s’étendre sur deux années consécutives.

A propos de la fermeture administrative des discothèques qui a duré du 15 mars 2020 jusqu’à la fin de l’année 2020, elle donne le droit de demander un dégrèvement partiel de la taxe foncière pour la période allant du mois d’avril au mois de décembre 2020; une demande est à formuler également au plus tard le 31 décembre 2021 comme stipulé dans les modalités prévues par la loi.

Sources : BOFIP : https://bofip.impots.gouv.fr/bofip/4046-PGP.html/identifiant%3DBOI-IF-TFB-50-20-30-20160706#Utilisation_par_le_contribu_41