Chaque année, le cadre fiscal évolue pour répondre aux défis économiques, sociaux et environnementaux. En 2024, ces ajustements prennent une importance particulière dans un contexte marqué par l’inflation, la transition écologique et la relance économique post-crise. Ces changements ne sont pas simplement des ajustements techniques, mais des outils stratégiques pour les ménages, les entreprises et les travailleurs indépendants.

Comprendre ces nouveautés est essentiel pour anticiper leur impact sur vos finances et optimiser vos démarches. Que vous cherchiez à réduire votre impôt sur le revenu, à profiter des crédits d’impôt ou à planifier des investissements, ces réformes peuvent représenter des opportunités majeures.

Dans cet article, nous détaillerons les principales modifications fiscales de 2024, leurs implications et les stratégies pour en tirer le meilleur parti. Des tableaux explicatifs et des exemples concrets vous accompagneront tout au long de cette analyse pour rendre le sujet clair et actionnable.

Sommaire

Les Réformes Clés pour les Particuliers

Afin de compenser l’inflation, le gouvernement a décidé de revaloriser de 5 % les tranches d’imposition. Cela permettra aux contribuables de préserver leur pouvoir d’achat tout en limitant la hausse de leur fiscalité.

| Tranche de revenu annuel (€) | Taux d’imposition (%) |

|---|---|

| Jusqu’à 10 777 € | 0% |

| De 10 778 € à 27 478 € | 11% |

| De 27 479 € à 78 570 € | 30% |

| De 78 571 € à 168 994 € | 41% |

| Au-delà de 168 995 € | 45% |

Par exemple, un ménage avec un revenu imposable de 40 000 € verra une légère baisse de son impôt grâce à cette revalorisation.

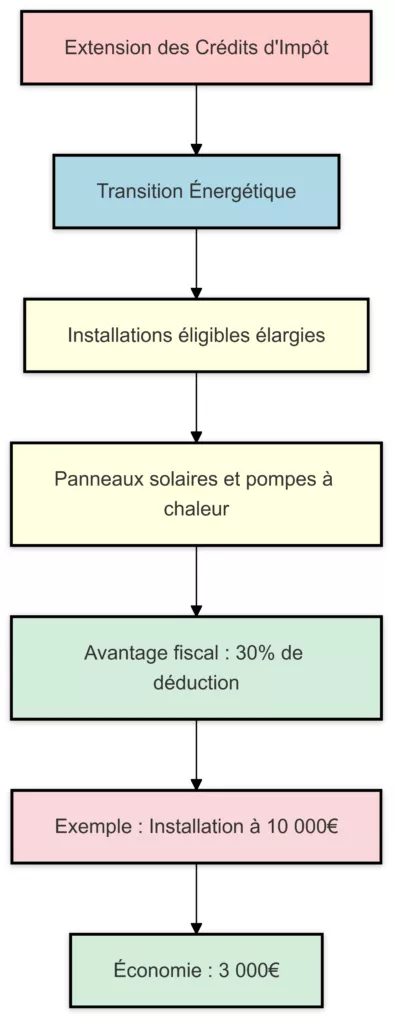

Extension des Crédits d’Impôt

Les crédits d’impôt pour la transition énergétique, déjà populaires, sont élargis. Désormais, l’installation de panneaux solaires ou l’achat de pompes à chaleur bénéficie d’une prise en charge fiscale plus généreuse.

Exemple concret : Pour une installation de panneaux solaires à 10 000 €, un particulier pourra déduire 30 % du coût, soit une économie de 3 000 € sur son impôt.

Les Mesures pour les Entreprises

Réduction de l’Impôt sur les Sociétés (IS)

Le taux d’impôt sur les sociétés est désormais fixé à 25 % pour toutes les entreprises. Cette mesure, commencée en 2017, vise à renforcer la compétitivité des entreprises françaises à l’échelle européenne.

| Année | Taux d’IS standard (%) |

|---|---|

| 2022 | 28% |

| 2023 | 25% |

| 2024 | 25% |

Cette stabilisation fiscale donne aux entreprises une meilleure visibilité pour leurs investissements.

Aides pour la Transition Écologique

Un nouveau dispositif fiscal récompense les entreprises investissant dans des projets écologiques :

- Crédit d’impôt écologique : Jusqu’à 15 % des dépenses engagées pour des équipements écoresponsables.

- Amortissements accélérés : Pour les investissements dans des infrastructures vertes.

Cas pratique : Une PME investissant 100 000 € dans une rénovation thermique pourra déduire 15 000 € sous forme de crédit d’impôt, réduisant ainsi son coût réel.

Les Travailleurs Indépendants et Micro-Entrepreneurs

Simplification des Cotisations Sociales

En 2024, les calculs des cotisations sociales sont alignés sur le chiffre d’affaires réel, simplifiant ainsi la gestion des travailleurs indépendants. De plus, l’abattement forfaitaire pour frais professionnels est revu à la hausse, atteignant 35 % pour certaines professions libérales.

| Secteur d’activité | Taux de cotisation (%) | Plafond d’exonération (€) |

|---|---|---|

| Micro-entrepreneurs | 12,8% | 72 600 € |

| Professions libérales | 22% | 96 000 € |

| Commerçants et artisans | 18,3% | 176 200 € |

Nouveau Régime de Retraite

Le Plan d’Épargne Retraite (PER) reste un outil puissant pour optimiser la fiscalité des indépendants. Les cotisations versées sont déductibles du revenu imposable, offrant une double opportunité : réduire l’impôt aujourd’hui tout en préparant sa retraite.

Exemple : Pour un indépendant dans la tranche à 30 %, un versement de 10 000 € sur un PER génère une économie immédiate de 3 000 €.

Stratégies d’Optimisation Fiscale

Investir dans l’Immobilier Locatif

La prolongation du dispositif Pinel, avec un recentrage sur les logements écologiques, permet aux investisseurs de bénéficier d’importantes réductions d’impôt.

| Montant investi (€) | Réduction d’impôt (%) | Durée d’engagement (ans) |

|---|---|---|

| 300 000 € | 21% | 12 |

| 150 000 € | 12% | 6 |

Conseil pratique : Favorisez les zones où la demande locative est forte pour maximiser votre rendement.

Utiliser les Niches Fiscales

Le plafond des niches fiscales reste fixé à 10 000 €, permettant de réduire significativement son impôt grâce à des dispositifs tels que :

- Le crédit d’impôt pour les services à domicile.

- Les dons aux associations.

- Les travaux de rénovation énergétique.

Exemple d’optimisation : Un foyer engageant 6 000 € en travaux d’isolation thermique et 4 000 € en services à domicile réduira son impôt de 10 000 €.

Adopter une Stratégie d’Épargne

L’épargne, en particulier dans les produits défiscalisés comme le PER ou l’assurance-vie, reste une solution idéale pour optimiser sa fiscalité. L’assurance-vie, par exemple, offre des abattements spécifiques en cas de retrait après 8 ans.

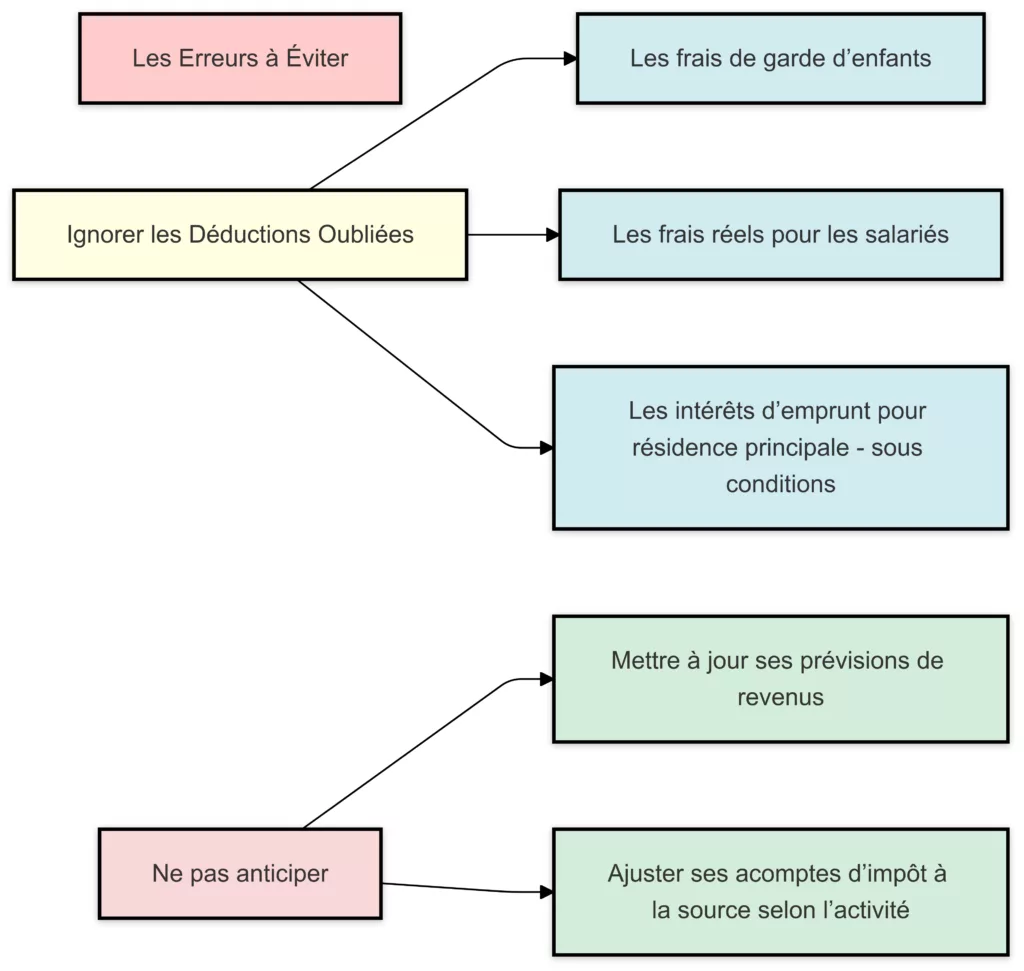

Les Erreurs à Éviter

Ignorer les Déductions Oubliées

Beaucoup de contribuables ne profitent pas de toutes les déductions possibles, telles que :

- Les frais de garde d’enfants.

- Les frais réels pour les salariés.

- Les intérêts d’emprunt pour l’acquisition de la résidence principale (si sous conditions).

Ne Pas Anticiper

Un manque de préparation peut entraîner des surprises désagréables, notamment pour les indépendants. Il est crucial de :

- Mettre à jour ses prévisions de revenus.

- Ajuster ses acomptes d’impôt à la source en fonction de son activité.

Focus sur les Contributions Sociales

En parallèle des réformes fiscales, les contributions sociales évoluent également, notamment avec la suppression progressive de certaines charges pour les bas salaires. Les employeurs bénéficient ainsi d’un allègement des cotisations patronales.

| Revenu mensuel brut (€) | Taux de cotisations patronales (%) | Taux après allégement (%) |

|---|---|---|

| 1 800 € | 38% | 32% |

| 2 500 € | 40% | 35% |

Conclusion

Les nouveautés fiscales 2024 offrent des opportunités pour réduire sa charge fiscale tout en encourageant des comportements responsables, tels que l’investissement écologique. Que vous soyez particulier, indépendant ou chef d’entreprise, il est essentiel de comprendre ces réformes pour optimiser vos finances.

Recommandation : Prenez le temps de planifier vos démarches fiscales dès maintenant. L’accompagnement d’un expert-comptable ou d’un conseiller fiscal peut s’avérer précieux pour maximiser vos économies tout en restant conforme à la réglementation.

Partagez cet article avec vos proches pour les aider à tirer parti des avantages fiscaux de 2024 !